大家好,今天我们来聊一聊CTA盈利与波动率两者的关系。众所周知,CTA其实是靠beta吃饭的家伙,不光是宽幅震荡,插针,暴涨暴跌AV来回反转,还是暴涨暴跌的行情。这其实都是波动率的体现。从“有行情”这三个字简单来看,波动率是目前唯一直观、简单的识别方法,当然万事总有万一,在某种低波动的趋势行情中,可能定量出来的波动和CTA的盈利并不统一,但是这里面有一个大家潜意识的前提:波动率与CTA盈利成正相关关系。

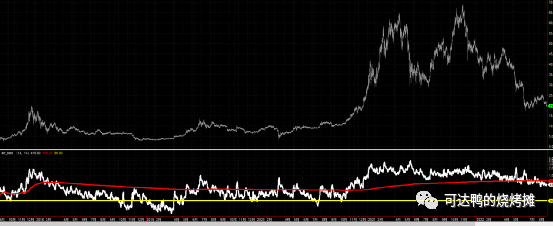

我们先来看一张图,这张图是6小时BTC的K线图,子图是ATR(白色),平均ATR(红色),最为神秘的就是黄色,如下图所示:

从上图中我们可以看出,在2020年10月份开始的这一波行情中,波动率整体大部分在平均波动率的下面,一部分时间在平均波动率附近。那么问题来了,我么应该如何看,如何用,如何分析这玩意儿呢?

从我个人角度来看,既然想要寻找波动率与CTA盈利关系,那么第一步就需要定性去看看波动率与CTA回测曲线绩效变化。

1、2019年9月——2020年1月左右

KD01_v1.1策略从图中整体我们可以看到,策略绩效整体属于微亏震荡上下波动的状态,而波动率此时处于黄线和红线之间。红黄线的数据260-90之间,具体如下图所示:

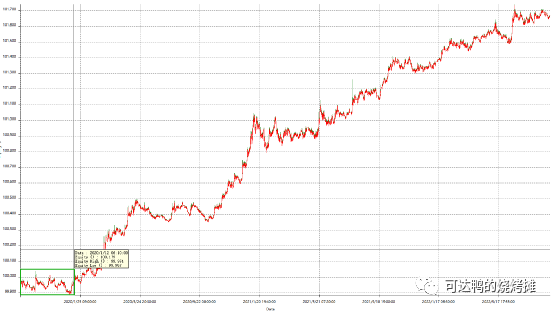

我们对照该区间行情和波动率,来看一下这一段时间的绩效如何,如下图所示:

图中左下角我们通过总览图发现,整体绩效是一个上下波动,未持续盈利的状态。我们通过绩效、波动率和行情三合一定性观察发现,波动率整体稳定且在平均值以下,行情上下AV反转,绩效整体也是一定幅度的上下震荡。

2、2020年5月下旬——2020年10月中上旬

KD01_v1.1策略从图中整体我们可以看到,策略绩效整体属于大幅度上下震荡波动的状态,而波动率此时处于黄线和红线数据260-90之间,前半段呈现波动率逐步下降,后半段属于区间震荡,具体如下图所示:

我们对照该区间行情和波动率,来看一下这一段时间的绩效如何,如下图所示:

图中我们通过总览图发现,整体绩效是一个大幅度上下波动,行情处于9000——12000之间的波动,但绩效在当时那一时刻却是历史最大的波动幅度。

从行情来看,整体仅有一次画门行情,其余从6小时K线细节来看,我们发现很多AV行情,如下图所示:

从波动率来看,从2020年5月中旬360左右的波动率,持续下降到2020年7月20日55左右的波动率。

从绩效来看,2020年5月20日——2020年7月20日持续亏损,伴随着波动率的逐步下跌和AV行情。

后半段时间,从波动率来看,从2020年8月1日365左右的波动率,持续下降到2020年10月5日80左右的波动率。

从绩效来看,2020年8月1日——2020年10月5日整体持续亏损,旗舰伴随收益上升,伴随着波动率的整体逐步下跌和AV行情。细节来看,9月1日绩效突突一段,届时波动率呈现放大从117→396逐步站上平均波动率以上。随后,波动率逐步下降,绩效也逐步慢慢亏损往下。

3、2021年1月中旬——2021年5月中上旬

KD01_v1.1策略从图中整体我们可以看到,策略绩效整体是整个回测周期中,波动幅度最大的一种状态,而波动率此时处于红线(平均线)以上,数据处于1730左右,整体波动率较为稳定,具体如下图所示:

我们对照该区间行情和波动率,来看一下这一段时间的绩效如何,如下图所示:

图中我们通过总览图发现,整体绩效是一个大幅度上下波动,先下后上随之呈现收敛三角形的一种绩效状态。整体来看类似第一种讨论情况,但是波动幅度更大。

从行情来看,行情是先上涨,高位盘整宽窄幅震荡的特征,期间行情阶段性细节都是标准的深度AV行情。如下图所示:

从波动率来看,整体波动率处于1030-2900之间,而平均波动率由280-380稳步上涨,远远高于平均波动率。

从绩效来看,经历了大亏→大赚→中亏→小赚→微亏→……的循环中。这其实与后面行情高位震荡,且逐步震荡幅度缩小有很大关系,但是波动率是看不出来的。

4、2022年5月15日——2022年6月10日

KD01_v1.1策略从图中整体我们可以看到,策略绩效单边震荡往下走的情况,而波动率此时由高位向下,于5月中下旬处于红线(平均线)附近,数据处于590左右,整体波动率呈现下跌,而后稳定在平均波动率附近状态,具体如下图数据处于590左右所示:

我们对照该区间行情和波动率,来看一下这一段时间的绩效如何,如下图所示:

我们看第二个绿色框框,本来想两个一起分析,后来发现第一个是在太小,没有必要。所以也没有删掉这个第一个绿色框框。

图中我们通过总览图发现,整体绩效是震荡单边下跌的情况。整体来看类似第二种讨论情况(第一阶段),但是单边下跌的波动幅度相对小一些。

从行情来看,行情跌下来后的窄幅横盘的特征,期间行情阶段性细节有些许标准的AV行情。如下图所示:

从波动率来看,由1700下跌下来后,整体波动率处于590均线附近。

从绩效来看,单边震荡下跌。

综上所述,我们对历史中的波动率、行情现象特征、绩效特征做一个小小的马后炮总结:

1、行情AV,波动率逐步走弱,这是造成绩效单边下跌的一个共同现象。也就是说,从历史数据来看,凡是发生单边下跌的,基本上都发生了行情多次AV反复,波动率单边下行的情况。(这是所有总结中很重要一点,虽然我们没有办法定量分析出来,但是定性来看事实如此)

2、波动率在平均波动率上下,可以看出绩效波动大小。在平均波动率之上,无论行情是否AV绩效整体波动都很大,反之,就算行情AV,绩效波动也相对较小。

3、我们尽量规避大的绩效波动,也就是要规避波动率扩展之后的状态。我们要尽量规避单边下滑的绩效曲线,也就是要规避波动率逐步走弱的态势。我们以合约数据开始回测,和上述特征分析,总结出6小时K线,默认周期参数下,波动率地板为90的后验值。

随后,我们带着上述的特征定性分析,我们来看一下6、7、8这三个月的行情,从KD01_V1.1策略来看,整体绩效波动不大,说明波动率不大,这一点还是完全正确的,如下图所示:

整体波动率处于平均波动率附近,甚至8月份整体都在平均波动率以下。

绩效整体窄幅波动,前1/3段轻微震荡下跌,可能意味着波动率的单边下滑+AV行情,这其实也接近安全正确,如下图所示:

总结很重要一点:

警惕高波动率,会导致绩效波动加大。以及高波动率后的行情结构。如果在发生AV,必然会带来单边震荡绩效下跌。

如果不知道如何处理,那就索性关了策略。

以上内容仅做学习交流参考,不构成投资意见,投资自责。