1.1现金和银行存款的时间价值

- 银行存1元,未来的任意时刻,账户里除1,还得到利息。

- 如果年利率是

r,且每年计息一次,一年后得到

(1+r)

-

半年计息一次。半年后存款为

(1+2r)

并且作为下次计息的本金,再过半年银行的存款将会是

(1+2r)2

-

每个月计息一次,那年末存款

(1+12r)12

-

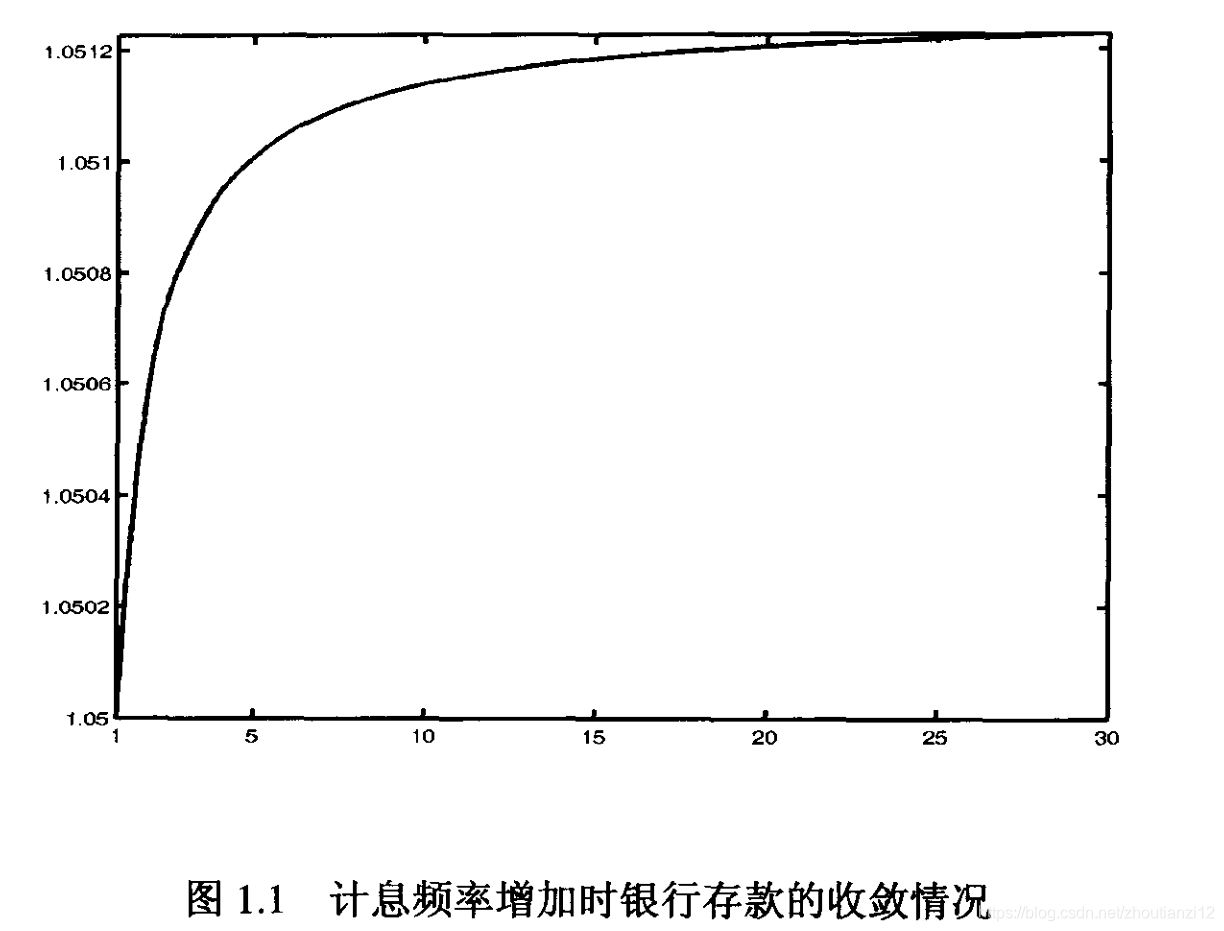

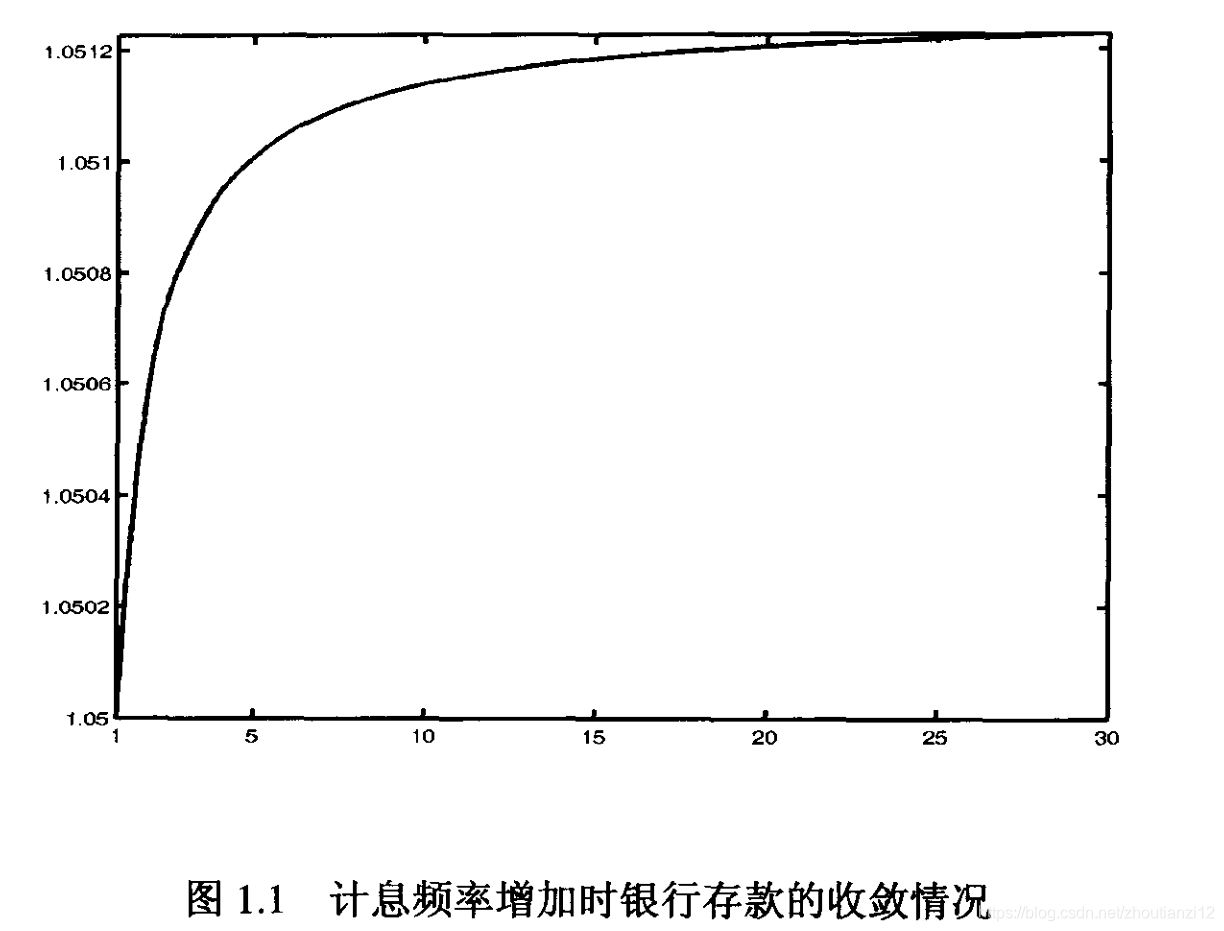

当计息频率无穷大时,收益是

n→∞lim(1+nr)n=er,e=2.718⋯

-

称连续复利计息

- 利率为常数

r时,且连续复利计息时,0时刻开始,到

t时刻银行存款价值为

n→∞lim(1+nr)nt=ert

-

t时刻的1美元,在0时刻是

e−rt元。

- 如果

r随时间变化,就有随时间变化的利率函数

r(s),称短期利率

- 连续复利计息情况下。

- 存款变为

e(∫0tr(s)ds)

-

t时刻的1,0时刻就是

e(−∫0tr(s)ds)

- 银行账户时讨论金融问题的一个基本的参照点,因为这种资产可以带来没有任何风险的收益。

- 当一种投资带来的收益要小于银行存款利率并且还带有亏损的话,那么决策从金融角度讲将是愚蠢的。

-

除银行账户外还有另一个基本的参照点,

-

无息债券是有固定收益的债券,

-

这里考虑无风险的债券,美国的发行的国债在市场上认为没有风险。

- 由于这种债券没有利息,初始价格自然要少于本金,

- 但初始价格到底是多少取决于从现在至到期日的利率。

-

T时刻到期的本金为1的无息债券在

t时刻的价值记为

B(t,T)或者Bt(T)

-

当利率非随机的并等于常数

r时,那么初始价格是

B(0,t)=e−rt

-

当利率是非随机,一个时间函数

r(s),那么初始价格只能是

B(0,t)=e(−∫0tr(s)ds)

-

如果短期利率是随机的,那么

B(0,t)=e(−∫0tr(s)ds)也是随机的,而不是一个确定的东西。然而,市场上是时时刻刻交易着无息债券的(也可以从有息债券中组合得到),故而无息债券应该是短期利率的某种概率下的期望,我们写成

B(0,t)=E(e(−∫0tr(s)ds))

-

如果想要模拟某种短期利率下的未来行为,那上式应该是一个约束。

-

B(0,t)的值已经在市场上给出,那么我们就可以根据上式将其转化为一种连续复利利率,如下

B(0,t)=E(e(−∫0tr(s)ds))=e−r(0,t)t

这样,对一个时间

t,就会有一个连续复利利率

r(0,t)。这个

r(0,t)在时刻0我们就可以知道的。但是短期利率

r(t)我们必须到时刻

t才可以知道,在现在看来,他只是一个随机变量。

-

无息债券的初始价格与连续复利利息之间可以相互转换,

- 给出了无息债券的初始价格,也就是给出了连续复利利率。

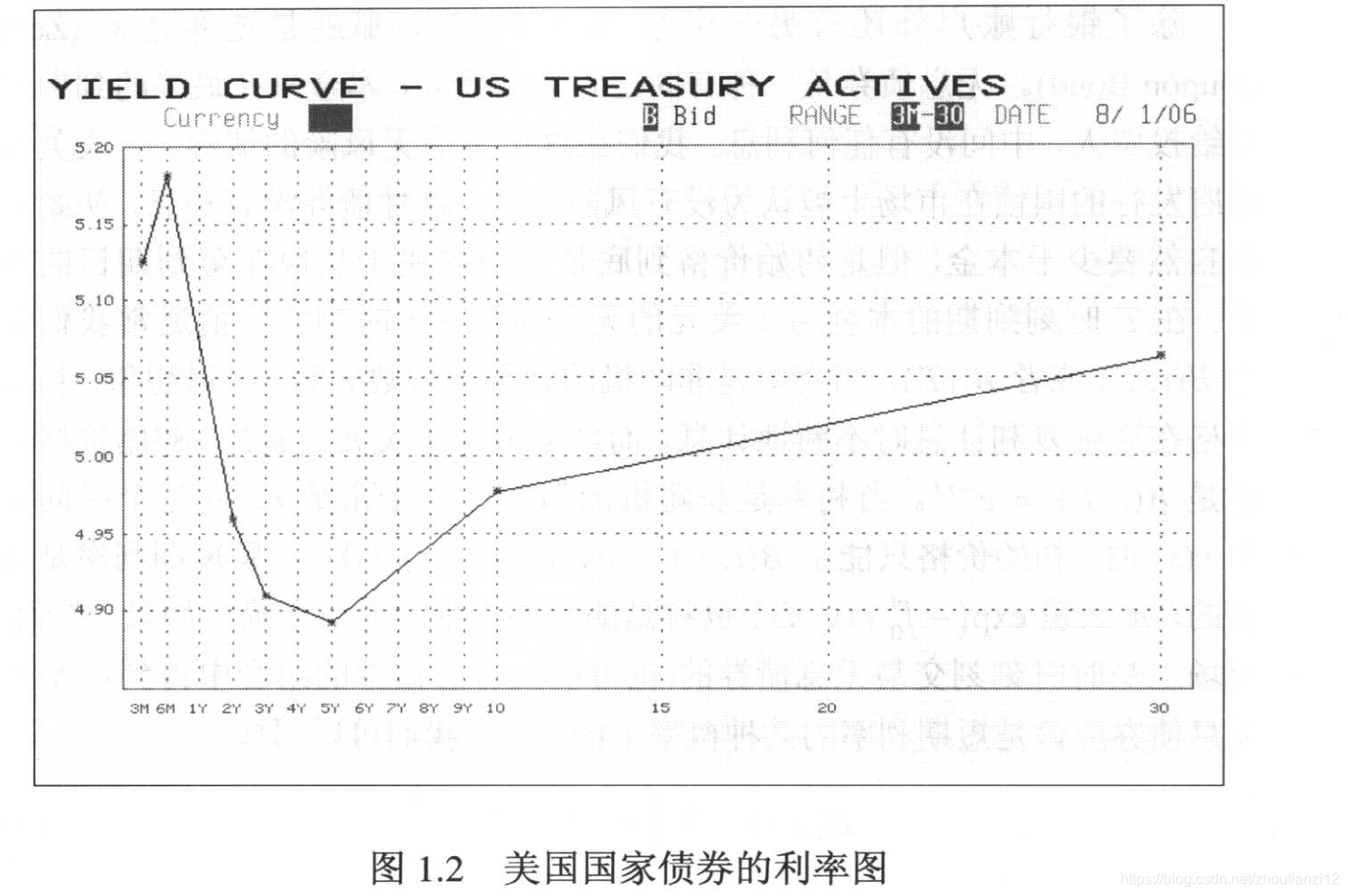

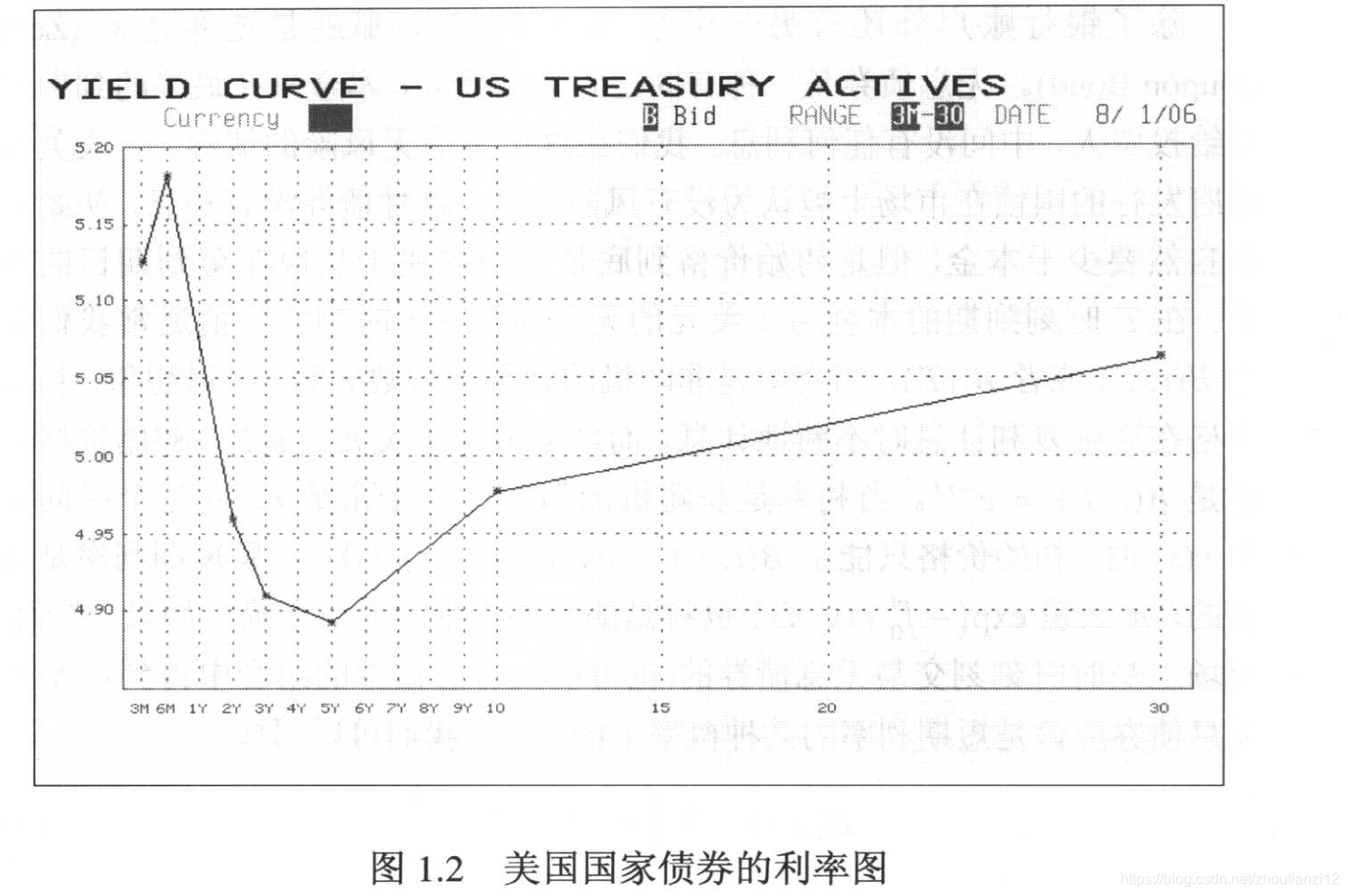

- 图1.2: 美国国券的在不同年度到期的利率。

- 一年,两年,直至三十年的利率都不同

- 本书中,多数情况下,都假设利率不变。

- 一个原因是为了简单起见,

- 另外一个原因是本书主要讨论的对象是股票衍生产品,

- 而在股票衍生产品中,股价的变化是占第一位的,

- 利率的变化是占第二位的,

- 所以,我们可以忽略利率的变化而假定它们都相同。

-

B(0,t)=B0(t)为贴现因子

-

r(0,t)贴现率

- 把未来的现金价值换算成现在的现金价值是一个很重要的原理。

t1,t2,......tn

-

有现金流

c1,c2,......cn

-

且从0到

ti时刻的连续复利率为

r1,r2,......rn

-

未来现金流的折现值就是

e−r1t1c1+e−r2t2c2+...+e−rntncn

-

也把他称为现金流的折现值

- 退休养老金产品,

- 每年付现金

c。

- 假定贴现利率为

r,

- 按照连续复利和计算贴现之后,所有未来现金流的净现值成为:

ce−r+ce−2r+...+ce−nr+...=1−e−rce−r

- 除连续复利,还用离散复利

- 也就是以年为单位计算利息。

- 此时

t时刻的贴现因子为

(1+r)t1

在离散复利计息条件下,第6部分的现金流的净现值是

rc

这个有啥意思呢?在房地产行业,尤其是出租型的商业地产,人们为了计算它的价值,经常假设一个年出租的净收益,然后用某个离散复利的贴现利率贴现所有的未来净收益。

如果每年净收益是

r,贴现利率是

r,那么未来净收益的贴现值将是

c/r,这个值常用来给商业地产的交易定价。可以看到,

r越大,交易值越低,

r越小,交易值越高。

1.2均值、标准差及波动率

- 给定一列样本

s1,s2,......sn

均值定义为

sˉ=ns1+s2+...+sn

在数学上我们也叫他算术平均(Arithmetic Average)

其方差被定义为

v=n(s1−sˉ)2+(s2−sˉ)2+...+(sn−sˉ)2.

标准差

d=n(s1−sˉ)2+(s2−sˉ)2+...+(sn−sˉ)2

有时候,方差和标准差也这样写

vˉ=n−1(s1−sˉ)2+(s2−sˉ)2+...+(sn−sˉ)2.

dˉ=n−1(s1−sˉ)2+(s2−sˉ)2+...+(sn−sˉ)2

事实上,

vˉ是方差的无偏估计。

第2部分

另一个概念是波动率(volatility)。比方说,你从0时刻到

t时刻做了一定投资,资产由

S0变为

St,那么这次的收益为:

r=S0St−S0

给定资产价格

S,我们看一下他的价格经过等时间的变化情况,设

t0<t1<...<tn,Δt=ti−ti−1

资产在这些时刻的价格分别为

S0<S1<...<Sn

我们不去研究价格本身,我们先看他的简单收益:

r1=S0S1−S0...rn=Sn−1Sn−Sn−1

也可以考虑对数收益(log return )

r1=log(S0S1)...rn=log(Sn−1Sn)

实际上,简单收益就是对数收益的一阶近似。

收益的均值:

rˉ=nr1+r2+...+rn

收益的方差被定义为:

v=n(r1−rˉ)2+(r2−rˉ)2+...+(rn−rˉ)2.

波动率:

σ=n(r1−rˉ)2+(r2−rˉ)2+...+(rn−rˉ)2

.

第3部分

注意!尽管这些公式与样本方差和标准差相似,但是描述的对象不一样。

波动率描述的是一个随机运动的路径的波动状况。波动率越大,路径的起伏应该越大;

如果波动率为0,则所有单位间隔的资产的简单收益都是常数,所以,资产的路径是一条直线。

金融中,我们可以讨论未来某一确定时刻

t资产价格的标准差。

但是,当我们讨论一个时间序列时候,我们讨论他的波动率,因为波动率显示的是每一条路径的波动情况。

我们还经常把波动率以年为单位折算,即

σ=t

1n(r1−rˉ)2+(r2−rˉ)2+...+(rn−rˉ)2

.

这叫做平方根法则。

1.3常见股票衍生产品

1.3.3 远期

第一部分

股票或指数的远期(Forward)

甲方在未来时刻

T以价格

K从乙方那里购买股票或股票指数,乙方也必须;

ST表示时刻

T股票或指数的市值

甲方的经济收益为

ST−K

第2部分

我们把股票或者股票指数在

T时刻到期的远期价格记为

FT=K

第3部分

连续复利率是

r,股票的现值是

S0,那么他们在时刻0交易的关于时刻

T的远期价格都是

FT=S0erT

哈哈哈哈哈!

第3部分