车载激光雷达赛道正在进入关键时刻。

本周,又一家造车新势力—极石汽车旗下首款车型极石01正式对外发布,高阶智驾配置三颗来自禾赛的激光雷达,包括1个128线前向激光雷达和2个侧向纯固态激光雷达。

在此之前,中国市场已经量产交付的四款配置三颗及以上激光雷达的车型,分别是长安阿维塔11,路特斯Eletre,北汽极狐阿尔法S Hi以及广汽埃安LX plus。

这意味着,在高阶智驾渗透率仍处于低位的大背景下,单车搭载激光雷达数量的多少,也在一定程度上成为上车规模化的驱动因素之一。

与此同时,激光雷达量产搭载车型数量的多少及对应的新车交付量,也是另一个关键因素。截止今年7月底,中国乘用车市场有23款车型前装搭载不同供应商的激光雷达。

按照目前公开的不完全统计数据,仅仅禾赛+图达通+速腾聚创+华为四家中国本土供应商激光雷达定点车型数量已经超过100款。

不过,到目前为止,对单一车企客户的依赖,仍然是激光雷达公司需要克服的难题之一。尤其是终端车市的价格下行压力不减,高阶配置仍趋向于选装为主。

比如,在成本控制方面排名靠前的比亚迪,今年上市的腾势N7,顶配接近35万的车型仍采用了选装激光雷达(速腾聚创)的策略。要知道,比亚迪还是速腾聚创的战略股东之一。

此前,为了争取单家客户更多的订单量,速腾聚创在ADAS行业为数量较大的客户订单提供折扣,以鼓励客户一次订购更多产品。

但显然,并未达到预期效果。而作为靠理想汽车「一炮打响」的禾赛,也在面临一些待解的难题。

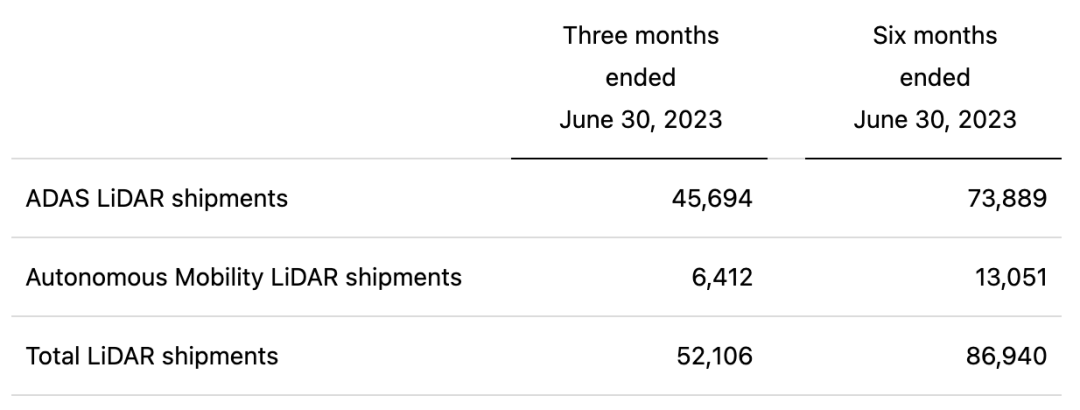

数据显示,禾赛在今年上半年的ADAS激光雷达交付量为73,889台,而对应理想搭载激光雷达车型交付量为75,466辆(差额部分为供应商去年的出货量)。

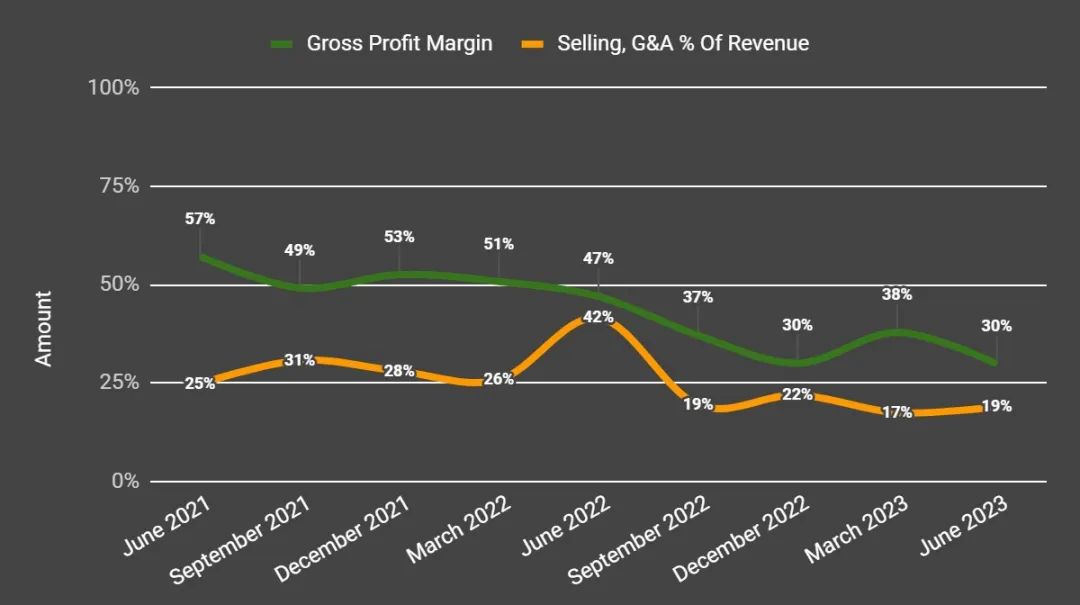

图表来自禾赛2023年二季度财报

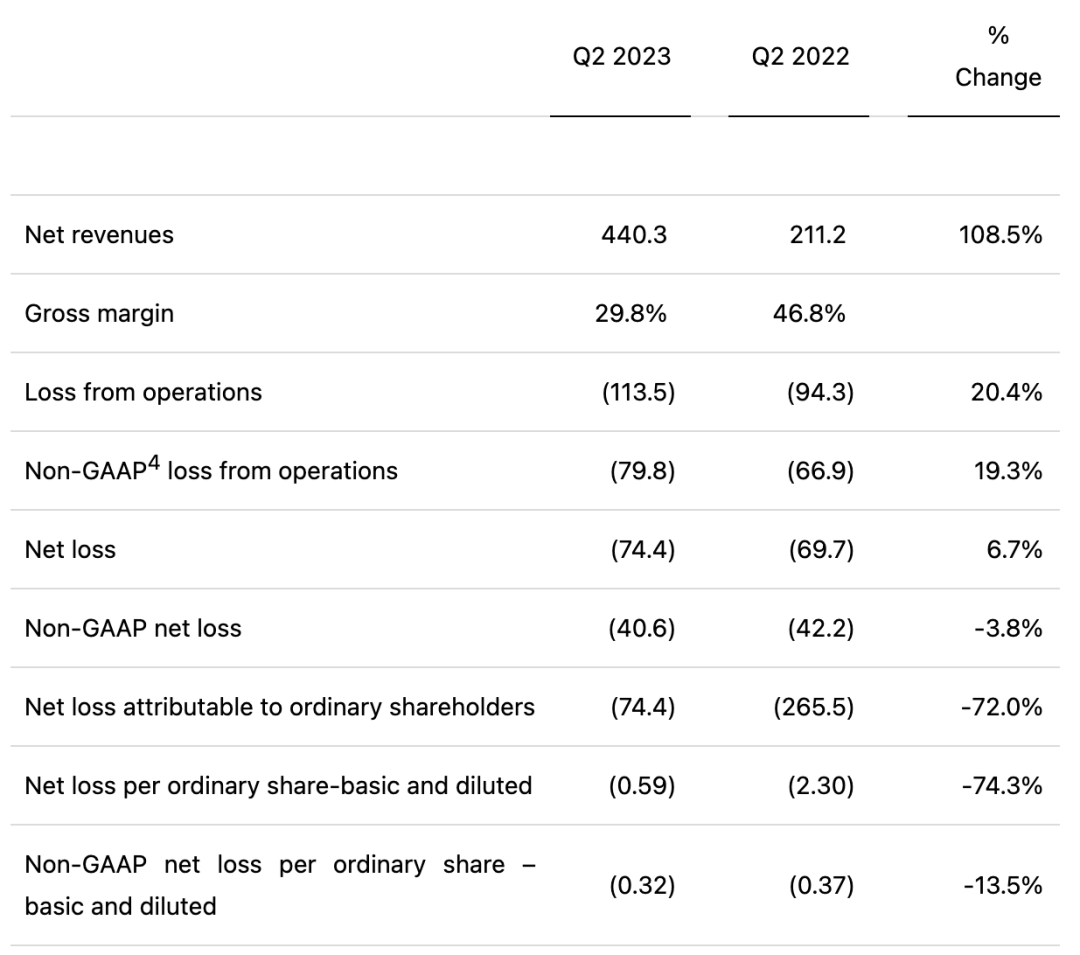

财报数据显示,今年第二季度,禾赛取得了有史以来最高的营业收入和激光雷达总出货量。同时,销售费用占收入的比重同比下降22.6%,这是一个积极的信号。

但,单一客户集中度(业务占比)过高,也埋下隐患。

比如,从数据来看,目前理想三款车型中,L9 Max对禾赛贡献最大,今年上半年交付达到4.25万台,另两款车型(搭载激光雷达版本)都在1.6万台左右。

而随着8月3日理想L9 Pro(非激光雷达版本)的正式上市,也将对禾赛下半年的ADAS产品出货量产生一定的不利影响。比如,理想L8、L7的Pro+Air和Max版本的交付比在5.5:4.5左右。

此外,禾赛也调低了今年的激光雷达出货量目标。

“我们最初的目标是全年实现25万台出货,但一些主机厂客户的延迟,特别是新车型发布时间和升级版AT128的测试、验证,预计全年出货量约为22万台。”

而截至今年6月底,禾赛累计拿到的ADAS激光雷达定点客户为11家,车型超过40款。此外,该公司也在开拓国际市场,目前,来自北美和欧洲的两家车企正在进入最后的定点确认阶段。

对此,禾赛相关负责人在回答投资者提问时,也坦言,“我们希望在2024年有一些多样化(将有30多款车型上市),因为现在只有三到四款车型贡献出货。”

同时,该公司的杭州Hertz工厂和上海麦克斯韦智造中心都将陆续从今年第三季度开始投入使用。这意味着,禾赛从第四季度开始将大幅提升量产交付能力(也有利于提升毛利率)。

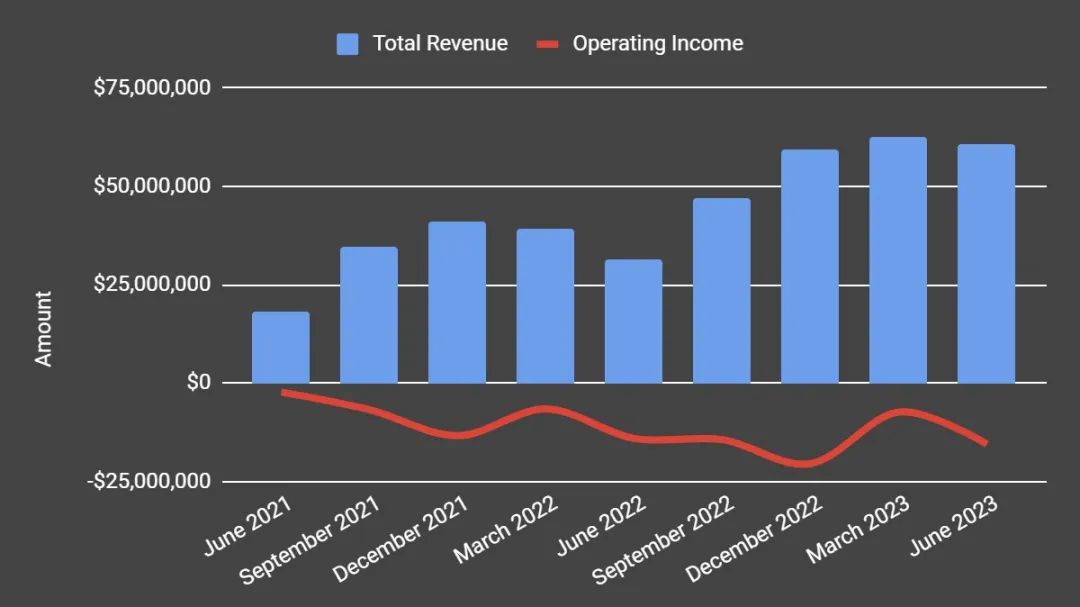

图表:禾赛营收、毛利历年数据变化

不过,随之而来的,将是产能利用率爬升的新难题。

此前,禾赛方面表示,去年公司毛利率下降主要是由于在爬坡阶段,低价ADAS激光雷达的出货量增加,而内部工厂产能利用率较低。

按照计划,禾赛几家工厂在今年底陆续投产后,年产能将达到120万台规模。这意味着,每月交付量要达到10万台。

而从目前中国乘用车市场激光雷达交付量来看,今年1-6月累计(标配)交付17.33万台,月均交付仍不到3万台。同期,理想汽车的每月激光雷达搭载上车量维持在1-1.5万台左右。

考虑到大部分车企仍然不具备全系标配激光雷达的能力,尤其是30万元以上车型的销量占比不到20%,天花板效应凸显。另一家激光雷达公司也同样遇到类似难题。

从今年6月30日速腾聚创正式在港交所递交招股说明书显示,公司在深圳经营两个自有制造中心,其中,红花岭工厂主要生产固态激光雷达(包括M系列),每月设计产能约4.68万台。此外,公司还与多家代工厂有合作。

数据显示,在前装量产市场,除了为华为代工激光雷达(主要交付阿维塔、问界、北汽极狐),小鹏汽车是速腾聚创2022年度的第一大车企客户。而上汽智己、路特斯等上车量并不大。

根据高工智能汽车研究院监测数据显示,2023年1-6月,速腾聚创在中国市场的乘用车前装量产交付(含代工)激光雷达约4.5万台;另一个公司给出的数据显示,速腾聚创M1激光雷达在去年的销量为3.66万台。

这意味着,今年上半年仅中国市场的乘用车前装赛道的交付量已经远超去年全年,但显然对于速腾聚创来说,产能利用率仍较低。按照此前公开的数据,截止2023年3月,该公司红花岭工厂的产能利用率仅为13.2%。

至于探维科技、北醒等仍处于前装量产交付从0到1阶段的激光雷达公司来说,这些头部同行所遇到的阶段性难题,都将是后续投资机构关注的焦点。

而对于激光雷达来说,4D成像毫米波雷达的上车,也是一个隐藏的风险因素。在高工智能汽车研究院监测数据来看,30万元以下NOA的标准配置依然是摄像头+毫米波雷达为主。

在回答投资者关于4D雷达带来的潜在风险时,禾赛CEO李一帆表示,4D雷达真正擅长的一件事是:没有任何移动部件,在更恶劣的天气下表现相对更好。但最大的挑战是分辨率。

在他看来,激光雷达不是解决99%的场景,而是最后的1%,或者可能是1%场景中的1%。在这些场景中,激光雷达的性能比其他任何替代方案都要好得多。

“4D雷达的分辨率,短期内无法与激光雷达相媲美。”李一帆表示,“至少我们还没有看到任何4D雷达取代激光雷达的趋势。”

截止8月22日收盘,禾赛在美股的最新股价为9.90美元,较22.43美元的历史高点,下跌了55.86%。