Chainlink 喂价一直是 DeFi 生态系统的基础构建块,为越来越多的加密货币、大宗商品和法定货币提供准确、防篡改和聚合的价格参考数据。高质量的价格数据的可用性在 DeFi 的增长过程中起到了重要作用,使其总锁定资产价值在高峰期达到了 1700 亿美元,并保护用户免受与数据操纵相关的攻击。

然而,对于 DeFi 应用程序来说,安全外部数据源的不仅限于价格数据,还包括各种其他关键指标,这些关键指标可以作为创建更复杂的金融产品和自动化风险管理策略的重要输入。为了满足用户对新的独特数据点的市场需求,我们不断进行研究和开发,以使这些数据点对开发者可用。

例如,Chainlink 流动性指标现已在测试阶段中,支持使用 Chainlink 低延迟预言机进行 DeFi 衍生品的风险管理。这些数据源可以使衍生品市场减轻对非流动性资产的过大持仓风险,并使借贷市场能够根据当前流动性状况调整参数,如贷款价值比率(LTV)。

为了进一步支持 DeFi 生态系统中的开发者,Chainlink 网络将支持实现波动率和隐含波动率预言机。这是 DeFi 开发者工具箱中的又一个强大工具,可以构建新一波的链上风险管理策略和独特的衍生市场。

在本文中,我们将探讨实现波动率和隐含波动率数据在金融市场中的作用,以及开发者如何立即开始使用 Chainlink 实现波动率数据源,并利用 Chainlink Functions 使用隐含波动率。

金融市场和DeFi中的资产波动率数据

在金融领域,波动率指的是在一定时间范围内,资产价格上下变动的频率和幅度。需要注意的是,波动率不衡量价格变动的方向,而是变动的程度。尽管两种不同的资产可能有相同的回报率,但波动率较大的资产价格波动幅度更大,通常被认为更具风险。

波动率可以进一步分为两种不同类型的资产波动率测量:实现波动率和隐含波动率。

实现波动率(RV)

实现波动率(也称为历史波动率)衡量了过去一段特定时间间隔内资产价格的变动程度。价格在规律的时间间隔内进行测量,因此价格变动越大,实现波动率就越高。实现波动率在各种金融衍生品工具中使用,例如波动率期货和波动率期权,允许市场参与者对特定市场的波动性进行投机或对冲。

此外,实现波动率有助于确定资产价格运动的“正常”范围,因此当价格超出这些范围时,可以调整用于金融产品的参数,以降低风险敞口。此外,由于实现波动率数据可用于衡量资产的市场风险程度,它还可以用于调整杠杆、借贷利用率和抵押品覆盖率,以及重新平衡投资组合资产配置,以达到风险目标。

在过去的30天内,年化 BTC 波动率的一个例子(来源)。

隐含波动率(IV)

虽然实现波动率衡量了过去发生的波动,但隐含波动率是对市场未来预期的一种预测。需要注意的是,隐含波动率不是对资产价格变动方向的预测。相反,高隐含波动率预示着资产价格可能会有大幅波动,无论是上涨还是下跌,而低隐含波动率则预示着资产价格不太可能有大幅上涨或下跌,而是保持相对稳定。

隐含波动率是市场参与者用来估计未来波动的度量标准,通常用于定价期权合约,高隐含波动率会导致期权溢价较高。

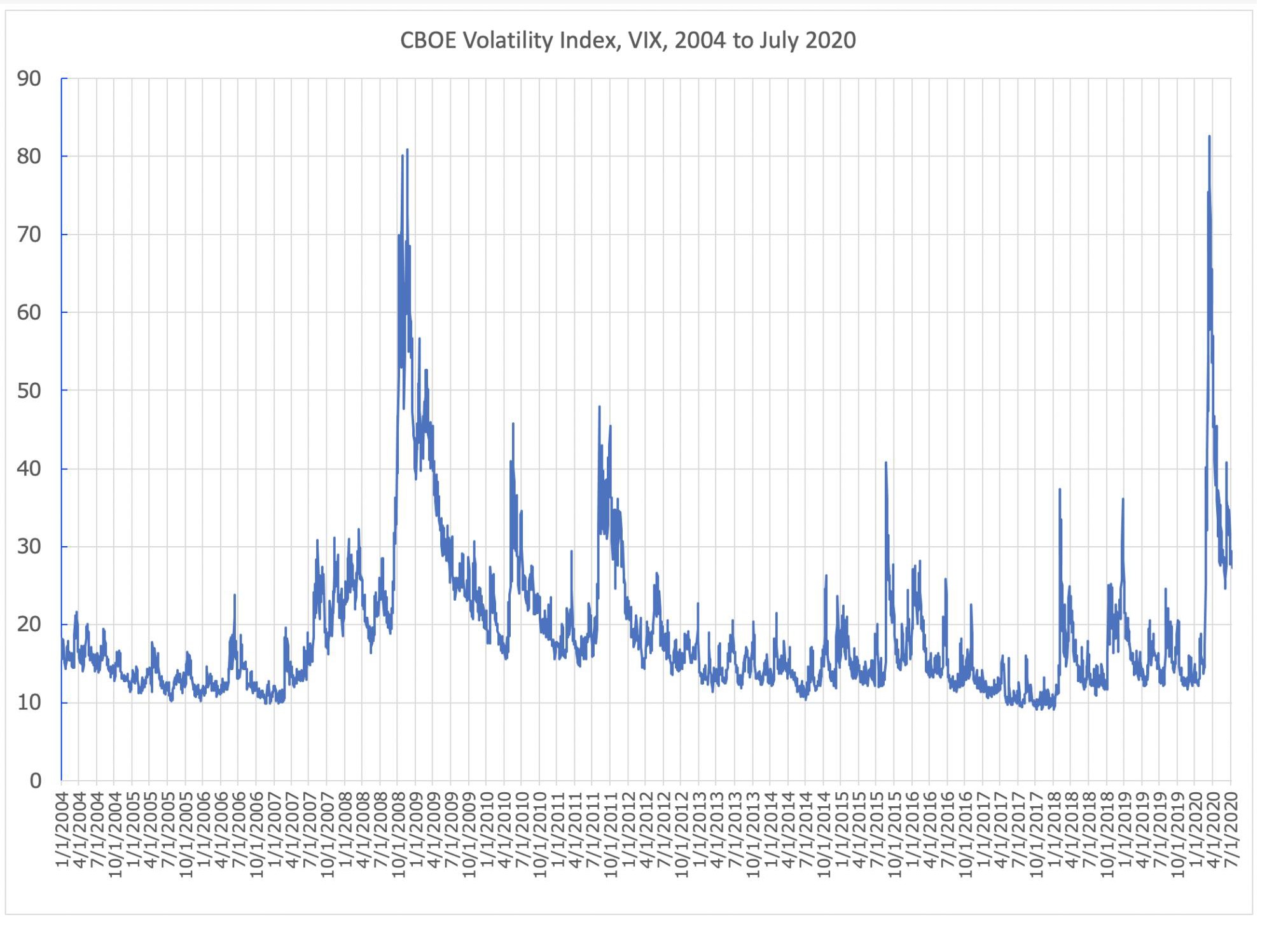

从 2004 年到 2020 年的芝加哥期权交易所波动率指数(VIX)图表,该指数是根据标普 500 指数期权衍生而来,是衡量股市波动预期的流行指标(来源)。

资产的波动率数据,无论是实现波动率还是隐含波动率,都是健全金融市场的关键组成部分。它不仅能够实现适当的定价和风险管理策略,还有助于机构进行风险敞口对冲的期权和市场的创建。通过预言机将波动率数据链上可用,用于DeFi生态系统中,将使dApps能够推出新产品并融入先进的风险管理策略,推动整个DeFi生态系统的实用性和成熟度。

Chainlink计算资产波动率数据的方法

作为行业标准的 Web3 服务平台,Chainlink 在链上数据集的种类和交付方式方面非常灵活。随着对实现波动率和隐含波动率数据集的需求不断增长,我们与开发者社区密切合作,为每种类型的资产波动率测量提供了两种新的产品解决方案,目前正在测试网络上使用。

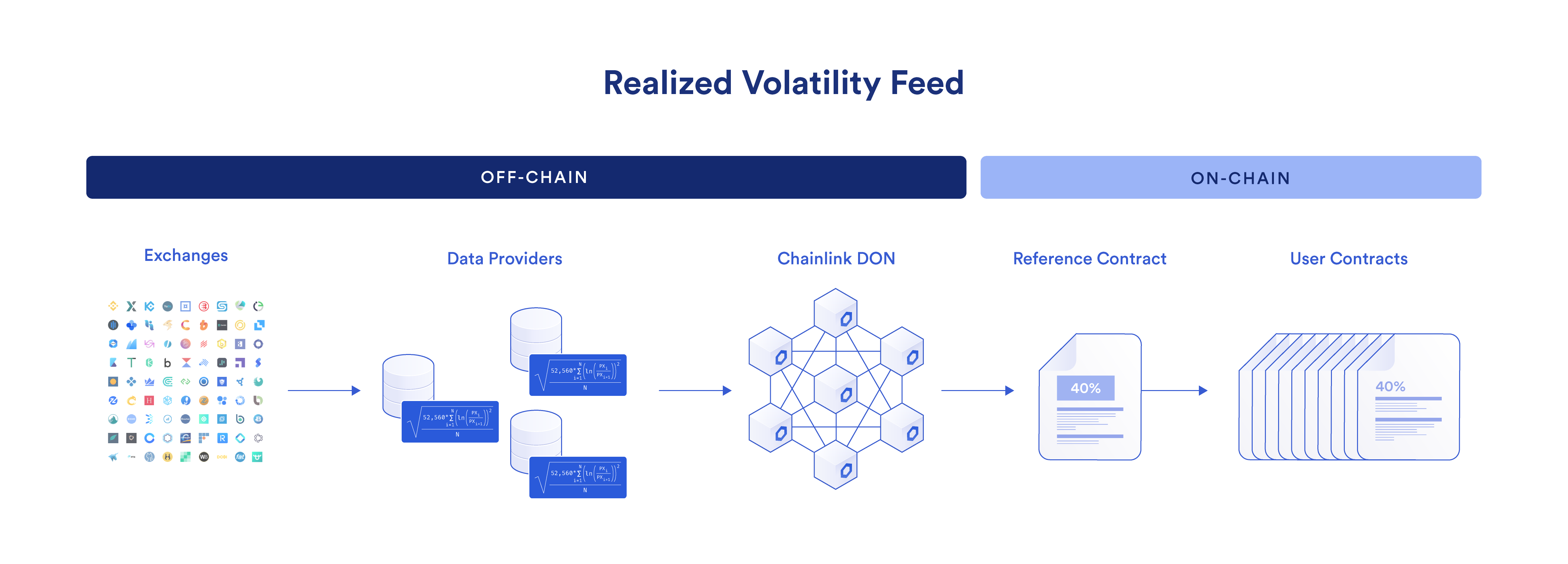

Chainlink 实现波动率数据源

为了使DeFi开发者能够在链上应用中使用实现波动率数据,我们推出了一种新的数据源类别(Chainlink 实现波动率数据源),具有与现有 Chainlink 价格预言机相同的去中心化和最小化信任属性。此外,这些新的数据源利用了与现有 Chainlink 价格预言机中使用的相同的高级数据提供商,从而确保资产的观察价格和波动率之间的一致性。

这些数据源的实现是因为实现波动率基于历史数据,允许Chainlink生态系统中的数据提供商采用一致的、集体商定的计算方法。具体而言,这些数据提供商选择了“收盘至收盘(close-to-close)”方法,这是传统金融领域的一个既定标准,以反映加密货币市场的全天候特性,并以十分钟的间隔重新采样价格数据。然后,数据提供商使用链下计算在三个滚动时间窗口内计算实现波动率:24小时、7天和30天。最后,多个Chainlink节点操作者在预言机网络中获取这些数据,并将其合并为聚合的预言机报告,然后发布到链上,供 DeFi 应用程序使用。

Chainlink实现波动率数据源的流程。

Chainlink 实现波动率数据源涵盖了 24 小时、7 天和 30 天的回顾期,并已在四个区块链测试网络上进行了实时测试和可用性验证:Arbitrum Goerli、Avalanche Fuji、Ethereum Sepolia和Polygon Mumbai。最初支持的数据源包括 BTC/USD、ETH/USD、LINK/USD 等的实现波动率。

使用Chainlink Functions 获取隐含波动率

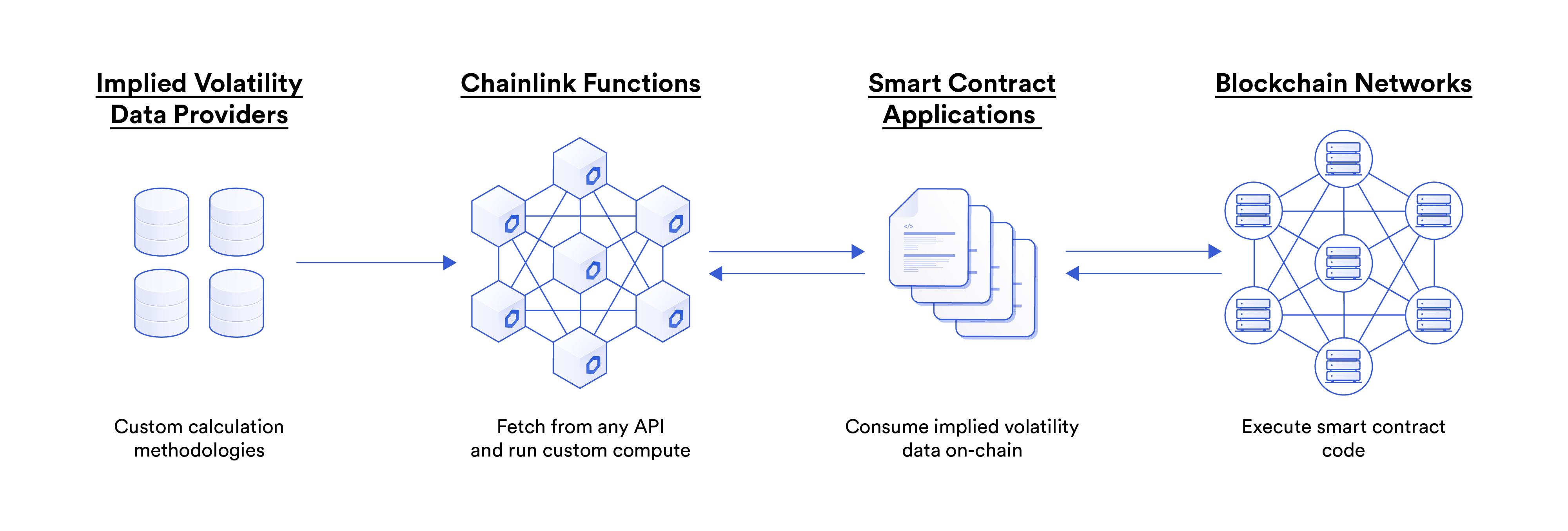

为了获取隐含波动率数据集,DeFi 开发者可以使用 Chainlink Functions——一个Web3 serverless 开发者平台,可以从任何 API 获取数据并运行自定义计算。通过 dApp 能够直接连接到数据提供商的隐含波动率 API。用户可以对于根据其协议特定要求,消费和计算隐含波动率拥有最终决定权。

通过 Chainlink Functions 获取的隐含波动率数据如何在 DeFi 应用中使用的示例流程。

相比于使用聚合的数据源,通过 Chainlink Functions 支持隐含波动率数据,是一个经过深思熟虑的设计决策,因为隐含波动率是对未来资产价格波动的预测。与实现波动率或参考价格数据不同,隐含波动率没有可观察的真实数据,只有预测。此外,考虑到当前加密期权市场的结构,不同交易所的到期日和行权价格存在差异,数据提供商采取的方法也存在差异。因此,隐含波动率没有单一的标准计算方法。

因此,Chainlink Functions 提供了理想的基础设施解决方案,dApp 可以根据需要从任意数量的数据提供商获取隐含波动率数据,并对其内部计算拥有最终决定权,而无需处理自己的预言机节点基础设施管理。

在 Functions 正式发布到主网之前,隐含波动率数据可以通过 Chainlink Functions 带到 Avalanche Fuji、Ethereum Sepolia 和 Polygon Mumbai 的测试网络上。DeFi开发者可以通过以下Typeform申请测试版访问权限。

在 DeFi 中集成资产波动率数据

资产波动率指标是金融风险模型的重要输入。通过 Chainlink 的去中心化预言机网络向链上提供实现波动率和隐含波动率数据,DeFi应用可以动态调整其风险参数,以反映市场条件的变化。通过利用 Chainlink 的其他服务,如 Chainlink Automation,风险管理过程可以高效可靠地进行,无需人工干预。

通过链上提供的实现波动率和隐含波动率数据,以下 DeFi 应用场景可以通过增加功能或安全措施来增强:

- 借贷协议:通过动态自动调整风险参数(如贷款规模、清算激励和平仓因子)以匹配抵押品的波动性和流动性,提高抵押贷款的资本效率。

- 杠杆交易:当波动性超出预期时,可以调整杠杆比例和/或维持保证金,限制协议风险,直到市场条件恢复到基准的“正常”水平。

- 期权定价:在流动性不足的期权市场无法可靠测量隐含波动率的情况下,使用实现波动率来构建波动率曲面。

- 资金管理:通过考虑历史和未来预测的波动率,更有效地管理投资组合配置和风险敞口。

Chainlink 实现波动率数据源和通过 Chainlink Functions 获取隐含波动率的引入,为DeFi生态系统提供了额外的高质量数据点,进一步提升了协议管理风险和创建更复杂金融产品的能力。

欢迎关注 Chainlink 预言机并且私信加入开发者社区,有大量关于智能合约的学习资料以及关于区块链的话题!