一、关于特征组合(Characteristic Portfolio)

(一)特征组合与因子投资

近年来,人们更多地关注于如何配置因子或者发现一个新因子,但作为因子投资基础的因子组合构建方法受到的关注却要少很多。CP又名纯因子组合,在较新的学术研究中一般也称作factor mimicking portfolio(因子模拟组合),或纯因子组合。它表示一个对某个因子暴露为1而对其他因子暴露为0的投资组合。

通过构建某个因子的CP,我们可以将CP的收益作为factor risk premium,也可以用来观察一个因子的对于资产盈利的解释能力或者产生α的能力。在因子投资领域,我们可以运用CP构建多因子投资组合。其好处是可以更精确地选择要承担何种风险、不愿意承担何种风险,可以十分方便的构造出一个对某因子具有高暴露度,而对其他因子保持中性的投资组合。

(二)经典的因子组合构建方法:

第一种是排序分组。类似于Fama和French(1992、1993)的SMB、HML这样按照给定特征排序分组构建的多空组合,这样就得到了factor risk premium。优点是相对简单,缺点是同时受到了很多其他因子的横截面影响,Daniel等人(2019)提出了加入一些对冲的改进方法。

第二种是通过多因子模型进行截面回归构建。主要是在截面回归中估计特征组合的权重,在现实中往往为了组合的可投资性放宽对因子暴露的假设,是现在业界使用的主流方法,尤其是其与最主流的Barra模型挂钩。后面将会有详细的解释。

第三种是《Active Portfolio Management》中介绍的的构建方法。直接使用处理后的因子值作为factor exposure/factor loading,然后通过截面回归和组合优化求得因子暴露通过将因子值正态标准化得到,其中所用到的均值是按照流通市值加权,这样可以保证以流通市值加权的市场基准组合对所有的因子都没有暴露。

后两种方法都避免了第一种方法带来的对其他因子的暴露,更能反映因子的历史收益状况,缺点是很难操作,同时构造出的组合可能难以用来交易。

二、通过多因子模型构建特征组合

(一)关于多因子模型

首先需要注意的是,多因子模型的时间下标为,我们要知道t+1的股票收益,除了知道t的因子暴露,还必须知道t+1的因子收益,这意味着多因子模型并不提供在意于预测,其本身更注重于对收益的分解和对风险的把握:

一般形式的多因子模型如下:

Fama和MacBeth(1973)为了检验CAPM模型使用了经典的FM回归,第一步是通过时间序列回归估计每个资产在这些因子中的factor exposure/loading(x),然后然后使用β截面回归求出factor risk premium(f),最后检验这些溢价的显著性来验证CAPM模型。如今学界和业界在使用时往往直接将标准化过后的因子作为factor loading(x),然后估计factor premium。

Barra一直采用的方法就是截面回归,它没有使用第一步时序回归计算factor loading,而是直接使用了firm characteristics,并进行第二步的截面回归来估计 factor risk premium。

(二)多因子模型中的特征组合

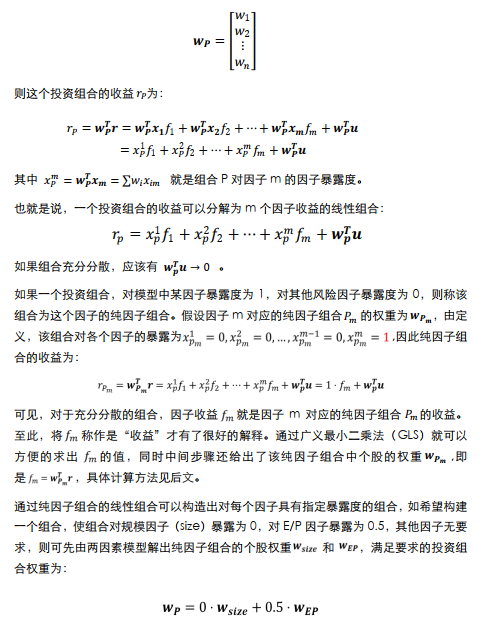

对于一个组合P,其权重为:

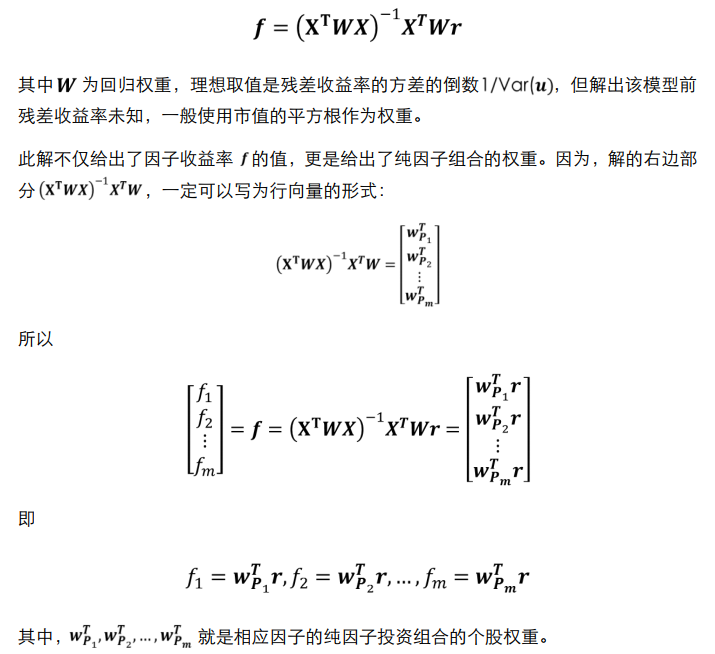

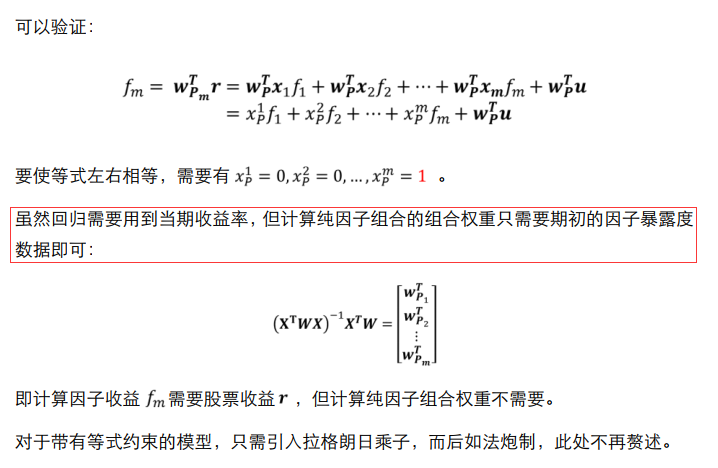

(三)构建方法

对于线性多因子模型r=Xf+u,通过对一系列的历史截面进行GLS回归,可以对每一期的因子收益进行估计(截面回归),相应地也就得到了每一期的纯因子组合权重,就可以观察纯因子组合的历史收益。

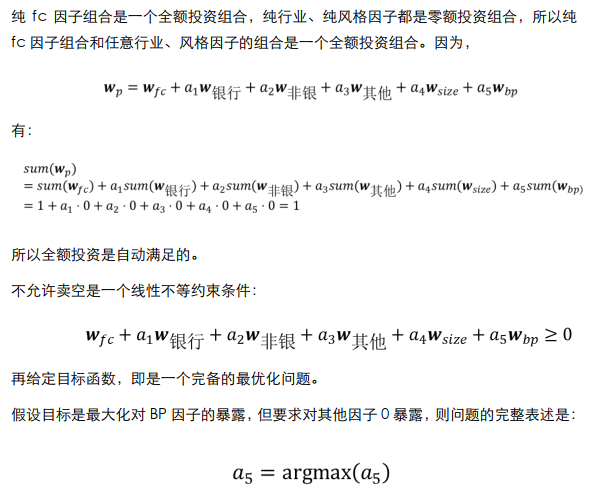

(四)案例:构建一个存在全额投资和不允许卖空的可投资投资组合

三、《ACM》中的特征组合构建

(一)《ACM》中的特征组合

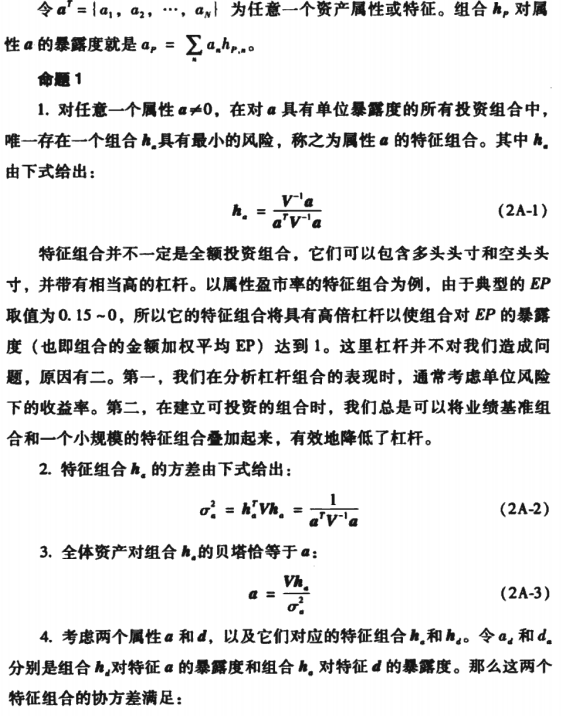

存在股票池s=,,s-1.,,s-2.,……,,s-n..,还有某个因子a,其中的每支股票对因子a的暴露度(exposure)为a=,,a-1.,,a-2.,……,,a-n..。假设我们构建一个组合P,组合的权重h=,,h-1.,,h-2.,……,,h-n..,那么该组合对于该因子的暴露度就是。

在这种情况下,如果有一个投资组合能够满足,a-P.=,h-T.a=1(即该组合对因子a存在单位暴露),且风险最小(前面的条件可以有无穷多个解),那么这个组合就是关于因子a的特征组合(Characteristic Portfolio,也叫因子特质组合)。

这个特征组合能够唯一地代表因子a,我们可以通过计算与某个组合P的协方差来确定组合P对因子a的暴露度(这样可以简化我们的计算)。再明确一下它的定义,特征组合是对于任意一个属性,在对该属性有单位暴露的所有投资组合中,存在唯一一个具有最小风险的组合,这个组合就是该属性的特征组合。

当然,其实每个组合都是对于某个因子的特征组合,我们完全可以从某个组合出发,找到以它为特征组合的那个因子,这个组合可以最有效地代表那个因子,只不过这个因子不一定有严格的经济意义。通过特征组合,我们可以将属性(因子)和组合之间联系起来。

特征组合中间包含两个比较特殊的特征组合:组合C(最小方差组合)和组合Q(最高夏普比率组合)。CAPM探究的实际上就是关于“预期超额收益率”这个因子的特征组合,其中,有效前沿描述了一组特征组合,它们是每个可达到的预期收益率水平下的最小方差组合,组合Q就是市场组合。

(二)特征组合的构建

在《ACM》第一章后面的技术附录中有很详细的证明和说明,主要通过在给定因子暴露为1的约束下求解最小风险组合,也是一个最优化问题。