原创 | 点宽学院 作者 | 点小宽

全文字数 2366字,建议阅读时长 8 分钟。

01

策略原理

根据CAPM理论,一种资产的价格应该仅与系统性风险相关,并不存在常数项的超额收益(α)。因此,如果市场上存在具有α收益的资产,则此时资产的价格偏离了其应有的水平。具体来说,如果α<0,表明该股的收益率被低估,则应该买入;相反,如果α>0,则表明该股的收益率被高估,应该卖出。

02

策略细节设定

1. 市场因子选择:

上证综指。上证综指成分股包含了在上海交易所上市的全部A股股票,包含了大中小市值与各类成色及经营能力的公司,具有高度的普遍性及适应性,因此选择上证综指为市场组合。

2. 选股范围:

沪深300所有成分股。沪深300指数中包含了沪市与深市300支代表性强,流通性高的股票,质地较为优异,适合作为选股池。

3. 标的池容量:

60支股票。

4. 回测时间:

2018-01-01至2020-12-31。

03

策略有效性验证

对于CAPM市场因子策略,由于策略盈利原理为不断换仓以持续购买α值小的低估股票,验证方法应为以不同α值的股票构建不同投资组合,对比不同α值的投资组合收益率是否有明显差异,即α值越小,回报率越高。具体实现思路如下:

1. 每个月计算市场组合当月的每日回报率并构成一个序列。

2. 每个月计算沪深300成分股当月的每日回报率并为每支股票构建一个序列。

3. 每个月对每支股票用市场组合因子进行回归,计算个股的α值。

4. 将个股根据α值由小到大排序,分别将α值排名前60,排名120-180,排名后60的股票按流通市值加权构建为一个投资组合。

5. 对于每一个投资组合,购买投资组合中的全部标的。

6. 对于每一个投资组合,平仓所有不在当月投资组合中的股票。

7. 对比三个投资组合的净值变化情况。

遵循上述验证步骤,可以获得三组投资组合在回测时间内的净值表现:

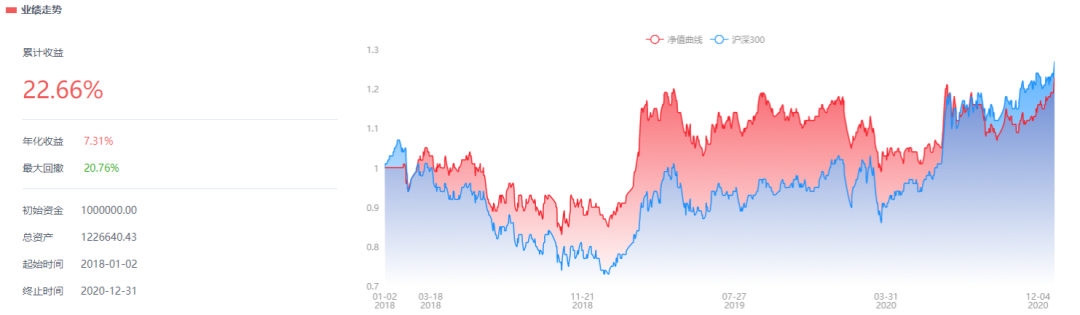

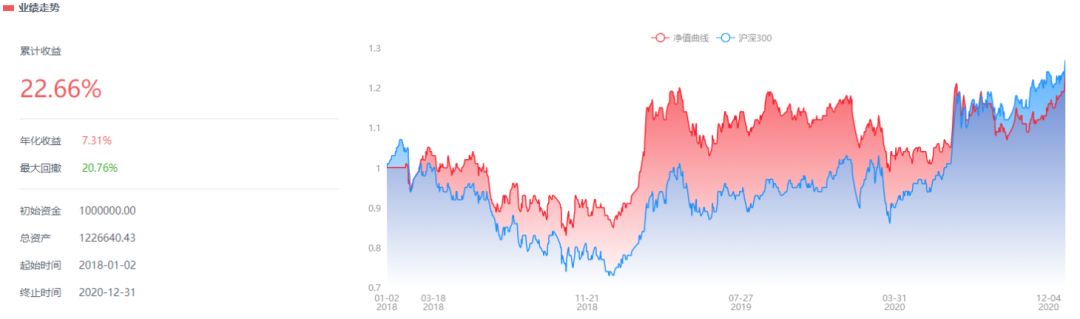

净值曲线(1) α值最小的60支股票(第1组)

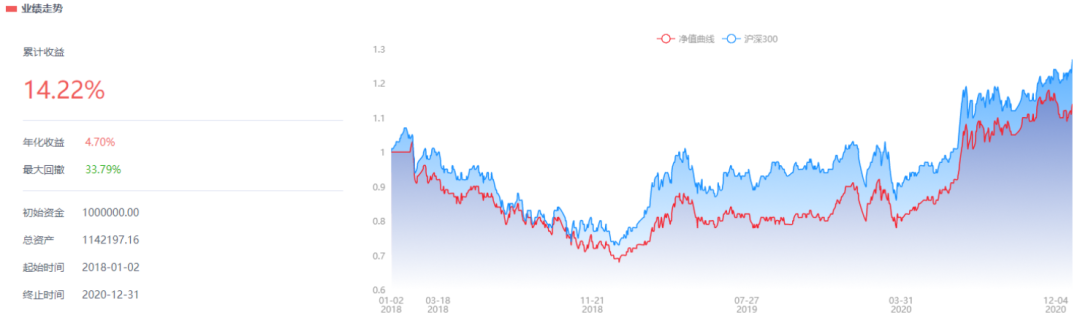

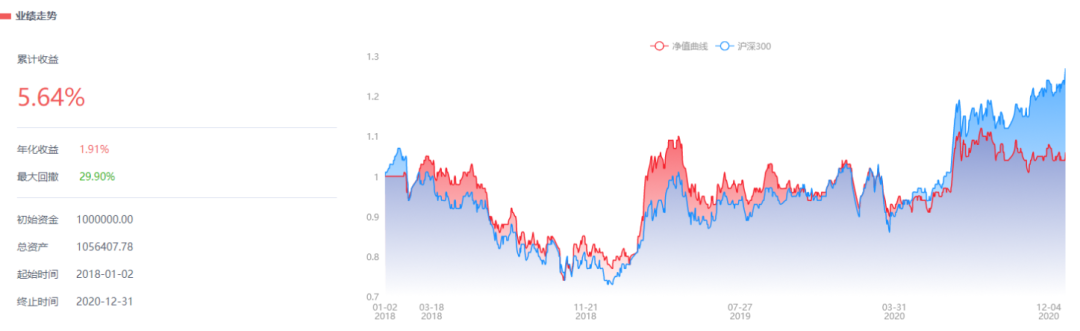

净值曲线(2) α值位于第121-第180名的60支股票(第2组)

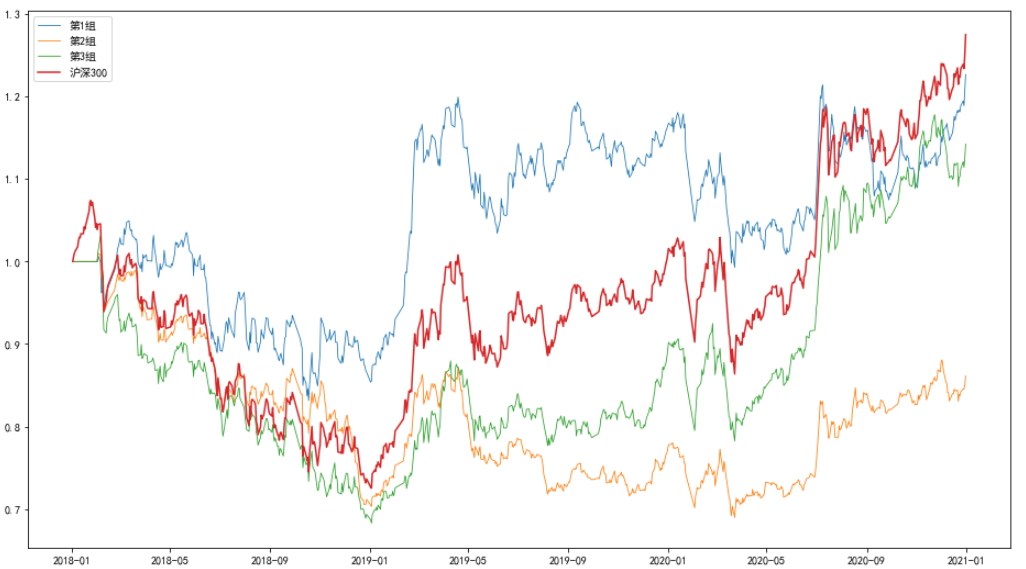

为了更直观的比较,提取出三个组合的净值数据,将三个组合及沪深300的净值曲线绘制在同一张图中,结果如下:

从上图中,我们可以清晰的看出不同α值所构成的投资组合虽然拥有相似的净值走势,但组合间净值的差异较大。同时,每月换仓持续购买α值最小的60支标的所带来的收益确实在大部分时间内跑赢α值更大的投资组合以及指数。

而第2组与第3组的相对情况在2019年5月发生了反转,此后第3组的净值上涨幅度较高,第1组与第2组的收益情况开始下降,这可能与市场情绪及风格变化有关,即市场呈现出总体追涨杀跌的趋势,导致已经拥有较高超额收益的高估股票收益持续增加,拉动α值较大的投资组合净值增长。

从3年的总体收益情况来看,购买α值较小的标的构建投资组合尽管出现收益波动,但仍是较为有效的。故CAPM市场因子策略仍有较大实践探究价值。

04

策略潜在问题反思

1. CAPM模型的有效性基于众多严苛的假设。

投资者拥有均值方差偏好、资产收益率服从正态分布、市场达到供需均衡……真实世界中,这些假设并不那么容易被满足。或许在某些回测时间内,某些假设会得到更好的满足(如2019年的资产回报率更加服从正态分布),从而使模型的解释性大大加强;而某些时间内这些假设不够具有说服力(如2020年资本市场波动很大,多数资产回报率的分布情况相比正态分布呈现长尾的特点),导致CAPM模型的准确性受到较大的影响。

2. 市场组合可能无法全部解释资产回报率

在CAPM公式中,我们认为资产在市场中的敞口,即β,可以全部解释资产的回报率。而实际情况中,资产回报率可能依赖于除市场之外的更多因子。如果我们将其他因子全部归于公司的可分散风险中,这些因子对于资产回报率的贡献将被忽略。因此,在某些时间段内,假如被忽略的因子对于资产回报率的贡献较大,那么使用CAPM模型所得出的结果将会有较大的误差。

3. 市值加权在不同市场行情下可能收获不同的效果

如果在当前市场行情下,如果资金大量流入高市值白马股导致指数上升,那么以市值加权的方式设定仓位将是有效的;反之,如果主要资金流入市值较小的中小盘股票导致行情上升,那么市值加权的方式可能错过此次上升行情,甚至由于白马股回调而产生亏损。这种情况下,使用平均仓位,甚至用市值反向加权(小市值股票市值大)构建投资组合可能有更好的效果。

05

策略潜在问题验证

根据上一小节的策略反思,我们希望验证在我们所回测的2018-2020年间,CAPM策略所存在的问题。反思中提到的问题(2)将在多因子模型策略中得以验证,这里,我们先验证问题(1)与问题(3)。

问题(1) 假设不满足:资产回报率不服从正态分布

对于问题(1),均值方差偏好,市场供需平衡等假设较难验证,因此我们选择验证资产回报率是否服从正态分布。我们分别计算沪深300指数的所有成分股2018-2020年的日回报率并对每支标的构成回报率序列,使用Jarque-Bera检验,计算每只股票对应的JB值及相应的P值,以此判断该股股价是否大致服从正态分布。

输出结果为:

JB检验P值大于0.05的成分股数量:15

通过统计我们发现,300支成分股中仅有15支股票通过了JB检验,即我们有95%的把握认为其回报率大致服从正态分布。由于只有5%的股票回报率大致服从正态分布,CAPM模型假设并不非常有效。这是影响CAPM策略2018-2020年净值表现的重要原因。

问题(3) 市值加权影响组合表现

为了验证该问题,我们将策略中的市值加权改为等权重构建仓位。我们将市值加权与等权重持仓所得到的α值最小的60值股票的表现进行对比:

净值曲线(1) 市值加权 α值最小的60支股票(第1组)

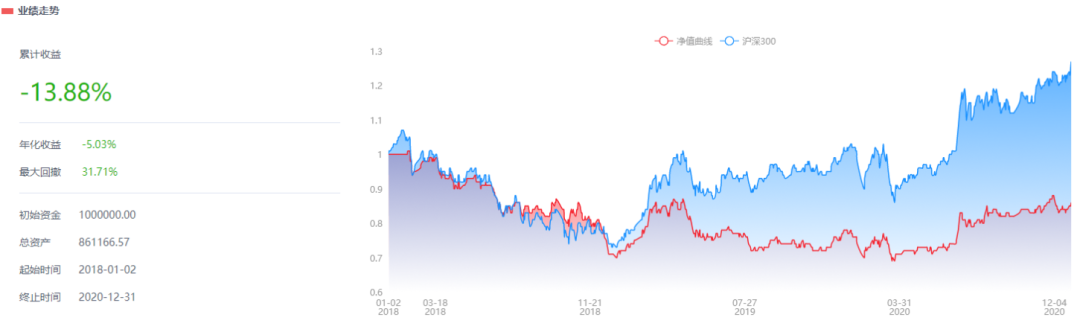

净值曲线(4)等权重持仓 α值最小的60支股票(第1组)

通过净值曲线(1)与(4)的对比,我们看到等权重构建仓位的效果比市值加权构建持仓要差很多,尤其是从2019年开始至2020年末,市值加权所获得的收益明显高于等权重。这与A股市场近年来资金逐步由小盘股流入大市值白马股的趋势是一致的。

通过对于问题(1)与问题(3)的分析,我们发现CAPM理论假设无法得到充分满足是CAPM策略表现不佳的主要原因。在这种情况下,我们应该使用其他策略(如多因子模型策略)来获取α超额收益,或者使用市场中性、指数增强等其他策略。