把谷牛期权作为策略构建的主要品种,已经有半年多的时间,从期初的顺利,到中期的掉坑,再到后续的爬坑,也算是经历了一个小周期,在这里把投资中的体会和想法做个分享。

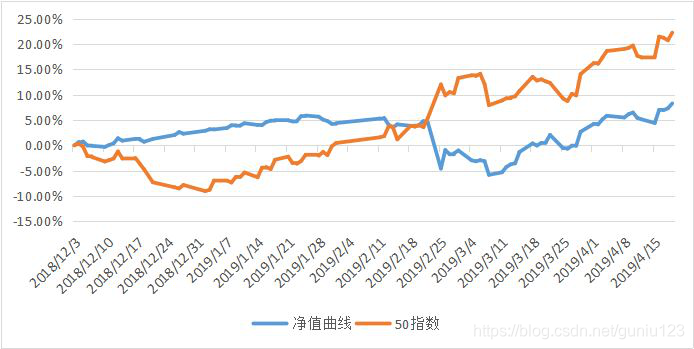

小周期经历了三个阶段,如下图:

第一阶段

2019年3月前

该阶段的策略主要为Delta中性策略,组合构建上,多头端做多现货(买入IH),同时买入远期虚值Put作为风险保护(3月或者6月虚值Put),空头端卖出当月平值Call以及虚值Call,货值上IH货值、Put货值、平值Call货值都为1份,虚值Call货值不超过1份(假定Delta=1),卖出的谷牛期权合约随着指数上涨和下跌进行移仓,保持整体在Delta中性附近。

2018年底,我对指数的看法是50指数短期大幅上涨的可能性较低,即使指数上涨,策略在指数月度涨幅不超过10%的情况下回撤有限。策略构建好后,行情也在预期内运行,从2018年12月到2019年2月,指数经历一波下跌和上涨,策略净值逐步到1.05左右,然后到2月25日,50ETF单日大涨7.56%,Vega快速上行,盘中卖Call端移仓频繁受到熔断的影响,并且当月最高执行价的Call也逐步从深度虚值变成平值、实值,而保证金的快速上涨让资金也变得紧张起来,到当天收盘,净值回撤约9%,同时由于当月已经只有实值的Call,整体持仓结构也变得散乱。

第二阶段

2月26日到3月8日

从2月26日开始将持仓结构逐步恢复成策略初始的情况,这段时间Vega上下大幅跳动,同时ETF价格也剧烈波动,净值来回走,合约频繁调整,交易压力很大。

第三阶段

3月11日以后

在此期间,和管大宇老师进行了多次的请教,认识到从长期策略的角度来说,原策略的逻辑存在极大的Gamma和Vega风险,而且持仓的每一次调整,都意味着止损,长期止损累积对资金的伤害极大,重新梳理后,确立了以谷牛期权备兑策略作为基础,并在此基础上优化的做法。

逻辑上,从底层资产看,上证50目前并未处于高估的位置,Delta维度适合持有多头,从时间价值看,上证50的历史波动率平均在20左右,这个波动率下谷牛期权提供的Theta收益将非常可观,因此备兑策略是非常适用于上证50的做法。

(梳理后3月11日至4月19日净值曲线)

实盘交易中,为了平滑资金曲线,买入远期虚值Put作为对资产的保护,同时为提高资金效率,采用股指期货多头来替代ETF现货;这样的持仓结构也可以用牛市价差、对角价差等来替代,做法选择非常丰富,也取得了不错的实战成绩。

谷牛期权总结

1、作为长期策略,逻辑要坚实,观点是基础。如果没有长期坚定的观点,交易中是无法坚持下去的;

2、行情的预演,作为非线性工具,谷牛期权头寸的变化很难靠想象或者经验完成,事先对各种行情进行推演就非常必要;

3、谷牛期权的组合和策略非常丰富,随着交易的持续以及和管老师的学习,越来越能感受到市场的广阔和学习的重要性,希望能和大家一起进步,共勉。