来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,总部位于上海的数字化保险经纪平台【致保科技】近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(ZBAO),致保科技计划通过此次纳斯达克IPO上市募集920万美元资金。

公司介绍

致保科技是中国领先的保险科技公司。以“科技+保险经纪”重新定义保险经纪服务,是保险经纪行业数字化转型的先行者。

致保科技是中国2B2C保险领域的先行者。主要为B端渠道(涵盖一系列广泛的行业和组织,包括但不限于互联网平台、大中型企业以及政府机构等)提供量身定制的数字化保险解决方案,嵌入渠道现有业务矩阵,为渠道的C端客户提供数字化保险经纪服务。

致保科技是中国保险行业承保总代理业务(MGU)的先行者。可在健康险领域协助保险公司完成保险产品设计、核保、风控、理赔、再保、销售及供应商管理等所有核心保险业务,是中国保险市场中高端医疗保险服务的主要供应商之一。

致保科技成立八年来,已联合上百个行业合作伙伴(P),为超过1000家互联网平台、企业、政府及线下场景等渠道(B)提供从运营、系统、保险产品到客户服务的数字化保险解决方案,共同为众多个人及中小微企业客户(C)提供专属保险经纪服务。

风险管家”是致保科技专门服务C端用户的子品牌,服务涵盖风险评估、方案定制、保险产品推荐、协助理赔、保险咨询及健康管理等,致力于成为可信赖的私人风险管家,为每个C端客户提供专属的保险和健康服务。

致保科技的管理层由董事长兼首席执行官马波涛领导,他自2018年以来一直在该公司工作,在此之前他曾担任上海保险经纪公司Wills Insurance Brokers Co. Ltd(韦莱保险经纪有限公司)的董事长兼总经理。

截至2022年12月31日,致保科技已从包括:Mavy Holdings、Shenbao、北京考拉昆略互联网产业投资基金(有限合伙)、上海信辉投资咨询有限公司、宁波盘古创富和富股权投资合伙企业(有限合伙)等在内的投资者那里获得了1660万美元的股权投资。

行业概况

根据麦肯锡2023的年市场研究报告,中国嵌入式保险市场“可能成为亚洲保险公司分销组合中越来越普遍的组成部分,因为到2030年其市场规模将达到2700亿美元。“

这是由于一系列有利的因素,包括95%的亚洲消费者是数字化连接的,亚洲政府从监管的角度越来越倾向于将保险业数字化,以及亚洲人口面临着嵌入式产品可以填补的巨大保险覆盖缺口。

麦肯锡的报告称通过数字化缩小这一覆盖差距“每年可产生超过2920亿美元的额外保费(GWP)”。

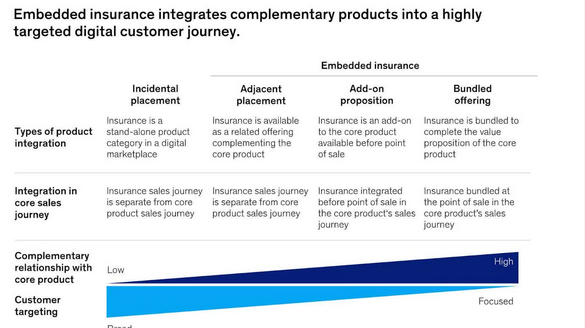

下图为嵌入式保险行业的发展情况:

致保科技在这个行业的主要竞争对手包括:

(1)慧择(HUIZ)

(2)Cover Genius

(3)Igloo

(4)Zhongce Insurance Broker Co. Ltd.

(5)广润保险经纪

财务情况

根据IPO招股书,猛兽财经将致保科技的财务业绩情况整理如下:

(1)总收入:致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的总收入分别为:6,516,388美元、16,157,779美元、13,309,700美元。

(2)毛利润(亏损):致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的毛利润分别为:3,460,498美元、7,042,838美元、4,795,392美元。

(3)毛利率:致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的毛利率分别为:53.10%、43.59%、36.03%。

(4)营业利润(亏损):致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的营业利润分别为:5,108,125美元、1,887,332美元、941,489美元。

(5)综合收益(亏损):致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的综合收益分别为:5,291,005美元、2,128,905美元、1,292,088美元。

(6)经营现金流:致保科技截止2021年6月30日、截止2022年6月30日和截至2022年12月31日的经营现金流分别为:2,527,956美元、147,68美元、29,823,109美元。

截至2022年12月31日,致保科技拥有210万美元现金和4550万美元总负债。

截至2022年12月31日为止的十二个月内,致保科技的自由现金流为2680万美元。

IPO详情

根据IPO招股书,猛兽财经将致保科技的IPO情况整理如下:

致保科技计划通过此次纳斯达克IPO上市募集920万美元资金。

没有现有股东表示有兴趣以IPO价格购买致保科技的股票。

关于未决的法律诉讼,致保科技目前正涉及两起法律诉讼。第一,致保科技旗下的一家子公司正在起诉另一家公司,要求支付约170万元人民币(合24.3万美元)的经纪佣金。第二,致保科技旗下的一家子公司正在被另一家公司起诉侵犯版权和不正当竞争,索赔金额为99万元人民币(合14.1万美元)。目前,这两起诉讼都在审理中。

中介结构

猛兽财经通过查询致保科技的IPO招股书得知,EF Hutton是致保科技此次纳斯达克IPO上市的账簿管理人,EF Hutton在过去12个月管理的IPO中,有8宗的表现都为负。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。