来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,新加坡打车软件平台Ryde Group近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(RYDE),Ryde Group计划通过此次纳斯达克IPO上市募集1700万美元资金。

公司介绍

总部位于新加坡的Ryde Group是一家为那些希望在新加坡赚钱或获得低成本按需交通服务的用户提供各种拼车和叫车服务的公司。

Ryde Group管理层由创始人、董事长兼首席执行官Terence Zou先生领导,他自2014年公司成立以来一直在公司工作,在此之前他曾担任Newfields Capital的投资总监和3V SourceOne Capital的副总裁。

截至2022年12月31日,Ryde Group已经从包括DLG Ventures Pte. Ltd.和Tan Choon Ming在内的投资者那里获得了400万美元的股权投资和380万美元的可转换债务投资。

行业概况

根据麦肯锡2021年的一份市场研究报告,到2031年,亚洲的移动服务市场预计将在十年内产生数万亿美元的机会。

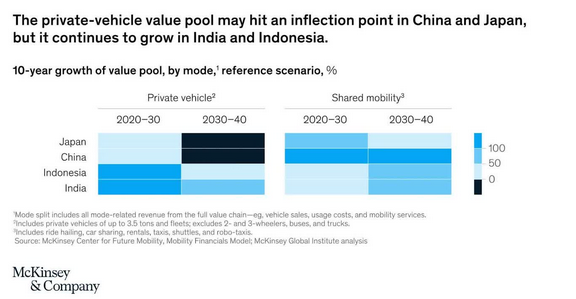

如下图所示,未来一段时间内,共享出行解决方案的使用可能会出现显著而持久的增长,而单独私家车的使用可能会下降:

这一预期增长的主要驱动力是改变消费模式的新消费行为以及新形式的汽车拥有模式。

此外,丰田和现代等主要汽车制造商也在推出以订购为基础的汽车服务。

一项针对消费者的调查显示,55%的消费者表示愿意选择租车而不是买车。'

Ryde Group在这个行业的主要竞争对手包括:

(1)GojekGOJEK

(2)Grab(GRAB)

(3)TADA

(4)ComfortDelGro Taxi

财务情况

根据IPO招股书,猛兽财经将Ryde Group的财务业绩情况整理如下:

(1)总收入:Ryde Group 2021年、2022年的总收入分别为:4,584,300美元、6,577,000美元。

(2)毛利润(亏损):Ryde Group 2021年、2022年的毛利润分别为:1,461,500美元、962,000美元。

(3)毛利率:Ryde Group 2021年、2022年的毛利率分别为:31.88%、14.63%。

(4)营业利润(亏损):Ryde Group 2021年、2022年的营业利润分别为:495,060美元、572,000美元。

(5)净收入(亏损):Ryde Group 2021年、2022年的净收入分别为:917,600美元、3,696,000美元。

(6)经营现金流:Ryde Group 2021年、2022年的经营现金流分别为:82,880美元、2,862,000美元。

截至2022年12月31日,Ryde Group 拥有220万美元现金和900万美元总负债。

截至2022年12月31日的12个月内,Ryde Group 的自由现金流为负(290万美元)。

IPO详情

根据IPO招股书,猛兽财经将Ryde Group的IPO情况整理如下:

Ryde Group计划通过此次纳斯达克IPO上市募集1700万美元资金。

没有现有股东表示有兴趣以IPO价格购买Ryde Group的股票。

该公司目前的股权薪酬激励计划规定,在员工和其他关键人员达到业绩和任期里程碑时,将向其提供高达10%的公司股票。

关于未决的法律的诉讼,管理层表示,没有任何法律诉讼会对公司的财务状况或经营业绩产生重大不利影响。

Ryde Group目前计划不支付股息,并保留未来的收益(如果有的话),主要用于再投资于公司的增长计划和营运资金需求。

中介机构

猛兽财经通过查询Ryde Group的IPO招股书得知,Maxim Group是Ryde Group此次纳斯达克IPO上市的主承销商,该公司在过去12个月内牵头的六次IPO自IPO以来的平均回报率为负(38.9%)。这是所有主要承销商在此期间的最低表现。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。