当前我国银行业的内外部环境正在发生深刻的变化,数字化转型已经成为行业的普遍共识。尤其在银行大零售数字化转型的过程中,各家银行差异性较大,虽然都开始突破传统零售模式,但仍面临一些共性的挑战,比如缺乏科学的顶层规划、应用层面的数字化手段亟待提升、数据与IT基础设计能力不足等。数字化是一项系统工程,顶层设计规划、业务模式变革、能力机制保障几个方面环环相扣,缺一不可。

在第六届零售银行发展大会上,中电金信重磅发布了《2023商业银行大零售数字化转型白皮书》给出了建设性思路,提出商业银行需要做好顶层设计、应用创新与基础建设三方面的工作,以“全局观”重塑零售转型新模式。中电金信移动金融与数字化营销事业部总经理曹利娟就“大零售银行数字化转型”话题,提出如下观点。

大零售数字化转型面临哪些痛点?

普遍面临顶层设计与执行不到位、应用层面数字化手段亟待提升、数据和IT基础设施能力有待提高三大挑战。

提升零售数字化转型能力,有哪些重要举措?

可从顶层设计、应用创新与基础建设三个方面的痛点入手,强“大脑”、健”四肢”、筑”骨骼”。

“强大脑”:在顶层设计层面,制定数字化转型发展战略和路线图,建立起业务与科技融合的敏捷团队与敏捷开发体系;

“健四肢”:在应用创新层面,通过提升生态场景创新、全渠道协同、数字化营销、数字产品创新、数字化风控等数字化能力,获得数字化时代全新客户体验、客户服务和精细化管理能力;

“筑骨骼”:在基础建设层面,建设高稳定、高安全的数字化底座,打造数字化的渠道与高性能系统业务处理能力,建立实现数据驱动的客户全生命周期管理、业务洞察与决策。

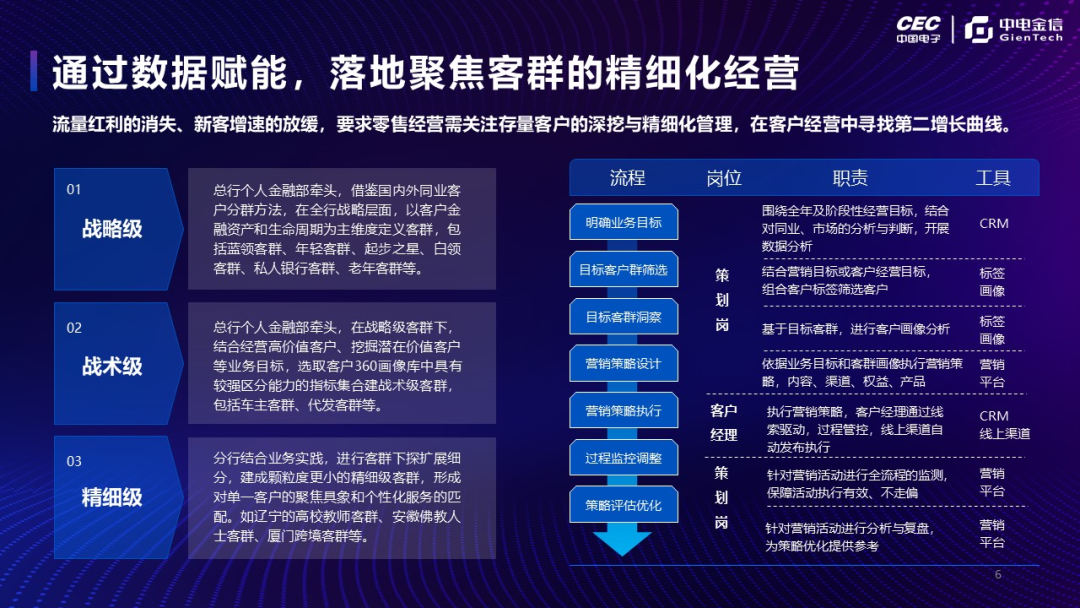

如何通过数据赋能,在客户经营中寻找第二增长曲线?

通过精细化的客群经营找到差异化服务策略,可从战略客群、战术客群和精细级客群分层入手。

在全行战略层面,以客户金融资产和生命周期为主维度定义战略客群,选取客户360画像库中具有较强区分能力的指标集合建战术级客群,分行结合业务下探细分,形成对单一客户的聚焦具象和个性化服务的匹配。

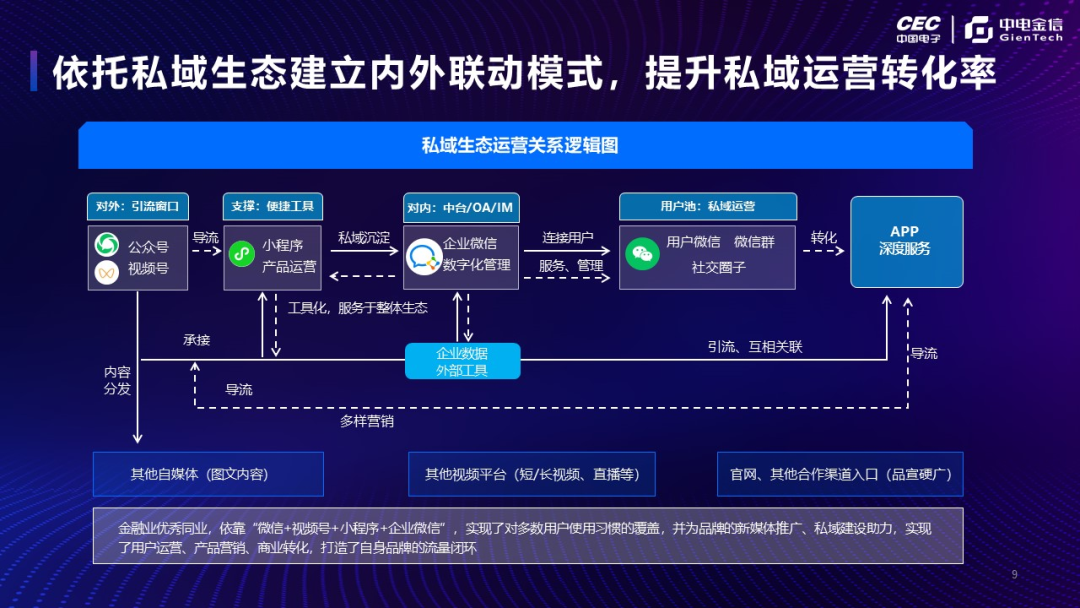

现在很多银行都搭建了企微系统,私域生态的建设需要注意哪些?

企微系统只是私域生态之一,还包括公众号、小程序、手机银行等。搭建完这些系统以后需要构建私域生态的运营关系,把这些系统、这些内容运营起来,而不是建很多独立系统。

通过公众号进行导流,通过小程序进行产品运营,再通过企微建立客户与用户之间的联系,持续为客户提供服务,最后进行深度的产品销售和服务,落脚于APP。这样就将引流、营销、导流、内容分发全部关联起来,依托私域生态建立起内外联动模式,提升私域运营转化率。

例如,金融业优秀同业,依靠“微信+视频号+小程序+企业微信”,实现了对多数用户使用习惯的覆盖,并为品牌的新媒体推广、私域建设助力,实现了用户运营、产品营销、商业转化,打造了自身品牌的流量闭环。

零售银行未来的发展趋势如何?

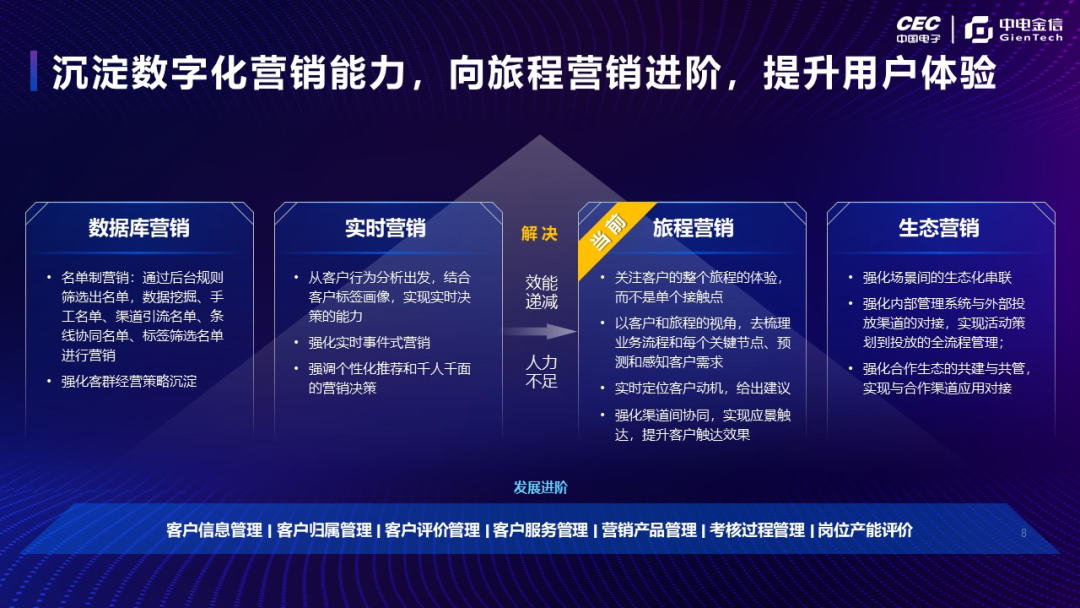

营销分为精准营销、顾问式营销和社交营销,更多聚焦在精准营销。

银行先建数据库营销,客群划分形成名单制,通过“一群一策”建立营销策略。完成数据库营销后需要实时营销,对客户进行行为分析,结合标签/画像实时决策。然后构建银行自己的事件库,称为事件式营销,比如个性化推荐、千人千面的营销决策。

完成这两步之后,就是旅程营销。旅程营销不再强调单个接触点,而是强调客户的整体体验,围绕客户和旅程梳理业务流程和每个关键节点,预知和感测客户的需求,这样才能在合适的时机把服务和场景推荐给客户。最后是生态营销。可以看到通过数字化营销能力的沉淀,零售银行正在向旅程营销进阶。