上市企业在发布当季度的财务报告时并不会在当季度最后一天就发布而是在下一季度中陆续发布,例如2022年的半年报并不会在2022年6月30日发布,而是在7月1日到8月底陆续发布完毕。在财务报告陆续发布的过程中市场会对有不同增速的企业有不同的反应,根据天风证券研报显示,市场偏好的类型会按照这一顺序依次排列:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】。本文将沿用这一研报思路使用季度数据、不同行业数据进行深入分析。

参考资料:c【天风策略】板块和风格轮动的逻辑以及当前所处的阶段

目录

1 财务报告发布的节奏

年报公布时间是每年1月1日——4月30日。半年报公布时间是每年7月1日——8月30日。一季报公布时间是每年4月1日——4月30日。三季报:每年10月1日——10月31日。

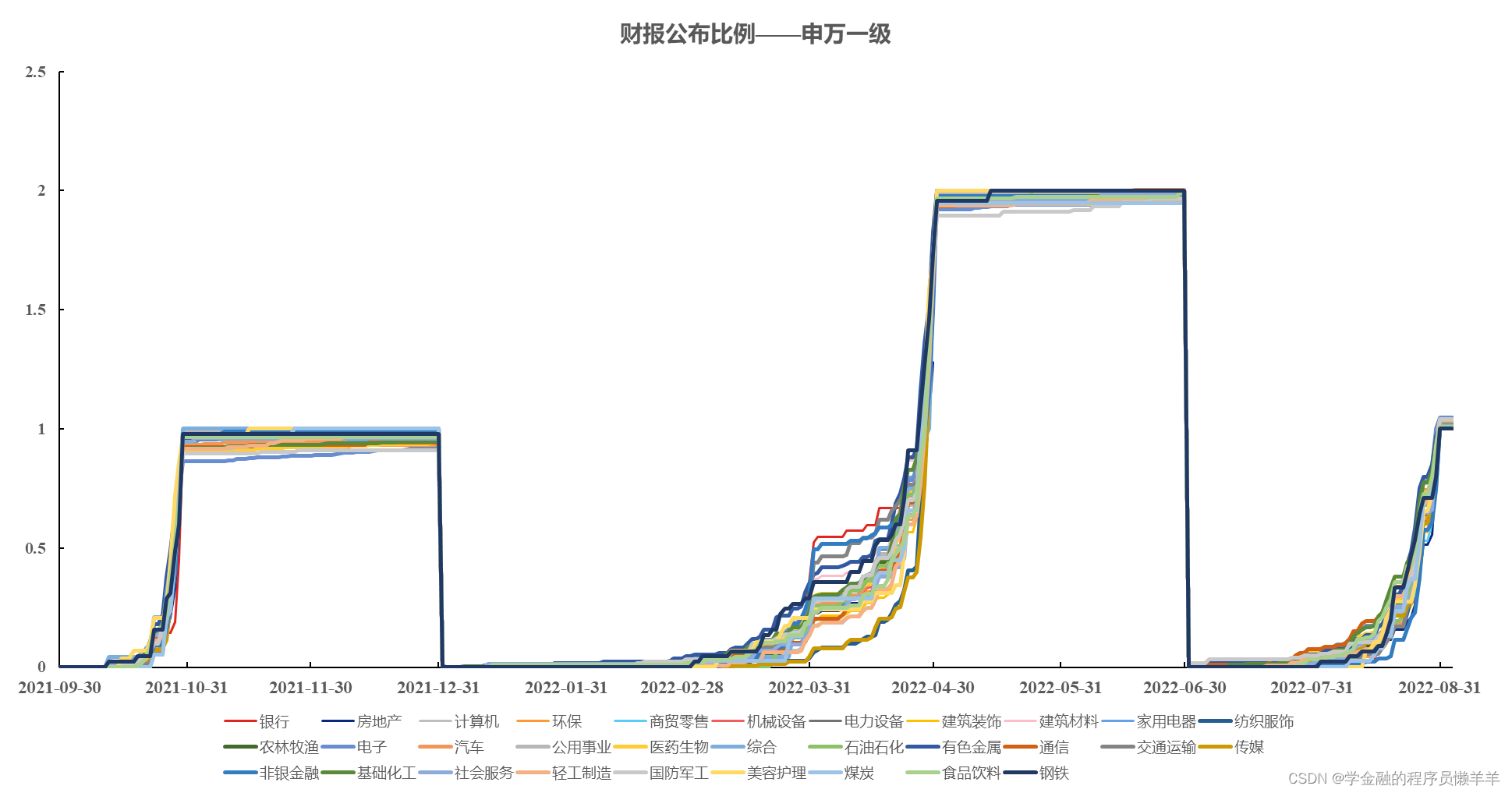

观察2021-09-30到2022-09-03(接近一年4个报告期)的财报发布比例,市场整体来看,披露节奏如下图:

由于一季报和年报公布时间有重合,故4月财报披露非常集中。可以看到几乎每个披露季的最后一周都是异常集中的财报披露时间。因此每年的4月下旬、8月下旬、10月下旬均需要十分注意财务报告公布给市场和行业带来的基本面震动影响。

分行业看财务报告公布节奏,如下图所示:

上图底部细节:

一般来说财报公布靠前的企业的财务情况都较好,从不同行业的财报披露比例及时间上来看能够对后续行业整体的盈利情况进行推测,从而对当季股票行业配置提出参考。以2022年半年报公布节奏中首先达到公布比例25%的行业为电子、通信、机械设备、家用电器和基础化工行业,这五个行业在最近一季度中均有明显的超额收益。

2.当前报告期增速-季度涨跌幅中位数

暂不考虑报告期的业绩增速的变化率,使用季度数据仅考虑当前报告期的业绩增速与季度涨跌幅中位数之间的关系,将增速分为超高速增长(>100)、高速增长([50,00])、增长([30,50])、低速增长([0,30])和下降(<0)五组,计算得出组内季度涨跌幅的中位数,进一步判断他们之间的关系,并判断市场在不同时期的风格偏好。

行业 分组 当前报告期增速 15-12-31 16-03-31 16-06-30 16-09-30 16-12-31 17-03-31 17-06-30 17-09-30 17-12-31 18-03-31 18-06-30 18-09-30 18-12-31 19-03-31 19-06-30 19-09-30 19-12-31 20-03-31 20-06-30 20-09-30 20-12-31 21-03-31 21-06-30 21-09-30 21-12-31 22-03-31 全行业 超高速增长 >100 -18.03 3.51 4.50 0.83 -1.81 -8.57 5.78 -10.98 -4.81 -12.33 -3.49 -6.49 32.67 -5.64 -1.78 5.26 -4.60 17.65 8.69 -2.02 -1.82 9.73 5.95 6.86 -8.31 6.71 高速增长 [50,100] -19.49 1.95 4.36 -0.16 -0.81 -9.59 4.98 -10.62 -3.23 -12.93 -5.67 -7.99 28.97 -7.58 -0.60 5.13 -6.94 13.99 7.34 -2.04 -2.54 4.26 1.43 9.58 -11.03 4.13 增长 [30,50] -18.83 5.21 2.63 -1.89 -1.84 -9.79 1.39 -8.01 -2.08 -12.79 -7.52 -9.30 27.20 -7.95 0.15 5.53 -6.35 16.50 6.08 -2.59 -2.06 3.12 -0.63 9.56 -14.93 1.17 低速增长 [0,30] -19.45 1.59 1.92 -1.30 -1.03 -10.72 0.59 -11.28 -2.60 -15.05 -8.10 -9.45 28.78 -9.36 -3.88 3.37 -8.18 13.36 5.46 -4.41 -4.07 0.63 -3.01 8.39 -15.93 0.18 下降 <0 -20.78 -1.55 1.00 -0.68 -4.10 -14.69 -0.43 -15.27 -7.65 -20.79 -11.27 -10.93 26.45 -12.85 -7.13 -0.51 -10.12 3.19 2.07 -7.78 -6.68 -1.12 -5.03 5.39 -14.37 -5.31

结论:①增速为下降和低速增长的组别相较于其他组别几乎在所有时间段都不受到市场青睐,且下降组别的市场表现明显差于其他组别;②在大部分时间段市场的偏好都是超高速增长>高速增长>增长>低速增长>下降,但在上述偏好持续了较长时间后容易出现偏好的向下偏移,及市场转向于更青睐高速增长组别或增长组别;③若连续几个报告期内超高速增长组别或高速增长组别的上涨幅度远高于其他组别,则“②”中的情况更容易发生,这一现象可以从估值所处分位角度来解释。

分行业计算上述结果:

分行业结果可以得出与之前相同的结论,此外还能得出以下结论:①相较于全行业结果,分行业结果更容易发生偏好的向下转移;②成长行业、强势行业相较于其他行业发生偏向向下转移的概率更大。

3. 上一报告期增速-当期增速变化率-季度涨跌幅中位数

在2的基础上我们考虑进去增速的变化率,加入了上一报告期的信息,反映了一定的市场预期以及是否超预期的信息。将分组细化为下表:

| 分组 | 上一报告期增速 | 当期净利润增速的变化率 | 分组 | 上一报告期增速 | 当期净利润增速的变化率 |

| 加速高增长1.1 | >100 | >50 | 减速增长1.2 | [-50,-25] | |

| 加速高增长1.2 | [30,50] | 减速增长1.3 | [-100,-50] | ||

| 加速高增长1.3 | [10,30] | 减速增长2.1 | [50,100] | [-25,-5] | |

| 加速高增长2.1 | [50,100] | >50 | 减速增长2.2 | [-50,-25] | |

| 加速高增长2.2 | [30,50] | 减速增长2.3 | [-100,-50] | ||

| 加速高增长2.3 | [10,30] | 减速增长3.1 | [20,50] | [-25,-5] | |

| 加速高增长3.1 | [30,50] | >50 | 减速增长3.2 | [-50,-25] | |

| 加速高增长3.2 | [30,50] | 减速增长3.3 | [-100,-50] | ||

| 加速高增长3.3 | [10,30] | 稳定低速增长1.1 | [10,20] | [-5,10] | |

| 稳定高增长1.1 | >100 | [-5,10] | 稳定低速增长2.1 | [0,10] | [-5,10] |

| 稳定高增长2.1 | [50,100] | [-5,10] | 困境反转1.1 | [-100,-50] | >200 |

| 稳定高增长3.1 | [30,50] | [-5,10] | 困境反转1.2 | [100,200] | |

| 减速增长1.1 | >100 | [-25,-5] | 困境反转2.1 | <-100 | >200 |

| 困境反转2.2 | [100,200] |

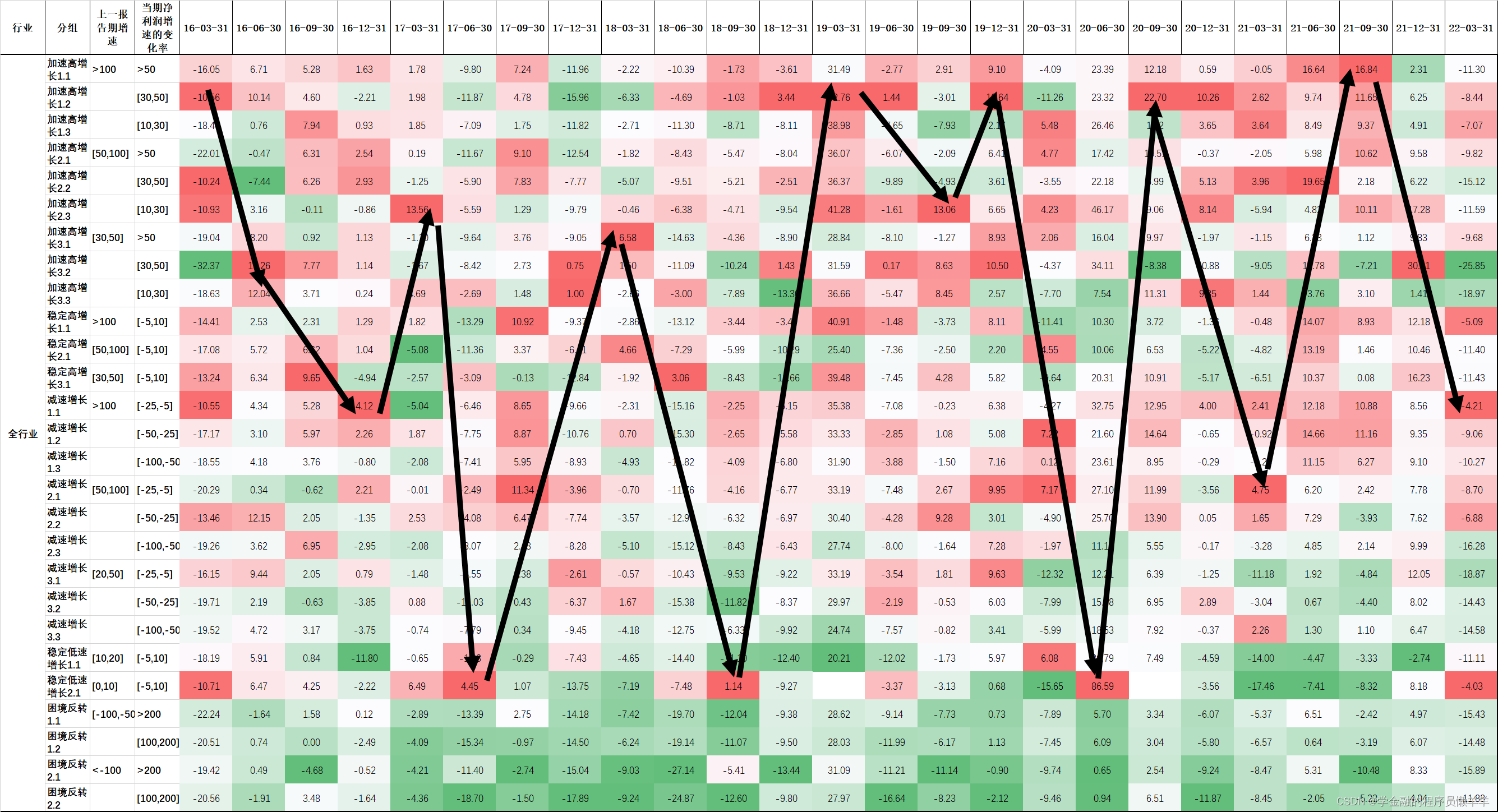

结果如下:

图中黑色箭头为市场风格偏好的移动轨迹我们发现偏好在高位的时间长度长于低位,但处在高位一段时间后必然往低位转移,并且在容易出现系统性风险的阶段向下移动的幅度更大(移至稳定低速增长组),在市场得到宏观政策的调节后以及高位股票的PE下降后又会重新回到高位。此外,这种偏好的上下移动出现了非重复性,即若偏好重新上移,更容易停留在之前没有停留过的位置,下降同理(稳定低速增长除外)。

4.业绩增速-股价收益相关性分析

相关性分析的结果能够进一步验证2、3中的结论,此外我们可以发现,当出现了数值较大并且置信度较高的正相关性结果后更容易出现相关性的反转(对应上文的偏好下移)。

对结果和研究过程感兴趣的小伙伴欢迎交流~