这篇笔记是在学习完清华大学公开课《财务分析与策略》(–肖星)的基础上整理出来的,会计是一门工作生活中接触得比较多的学科知识,即使做为一个行外人士也非常有必要补充基础的会计概念,对一个企业生产经营活动有新的认识。

1、概述

会计给你带来什么 ?

能够准确地描绘一个企业,能让你在会计准则的允许范围内,做出合理的选择和判断,。

为什么要学会计知识?

在现代商业社会中,人们都会或多或少地在生活中使用会计信息来帮助自己做决策。如何依据财务数据做决策是这门课程的重点。

2、认识财务报表

制作报表的目的?

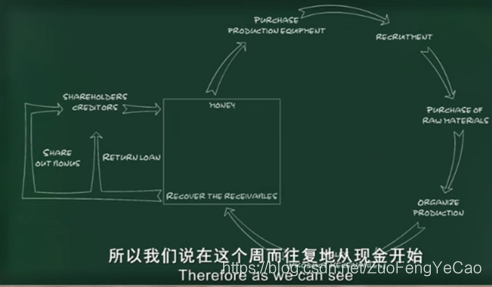

一个公司的主要经济活动包括:

- 经营活动(OperatingActivity):如生产、销售、回款

- 投资活动(InvestingActivity):如进入新的市场领域

- 融资活动(FinancialActivity):如推出新产品(需要资金)

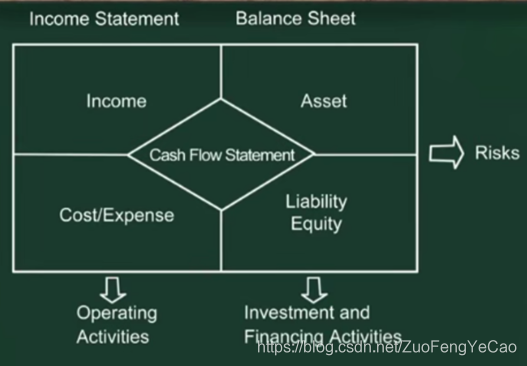

财务报表就是用来反映一个公司经营活动情况,一般公司需要做三张报表:

- 资产负债表

- 利润表

- 现金流量表

3、资产的概念

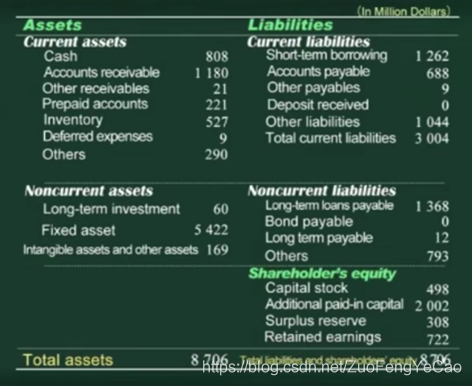

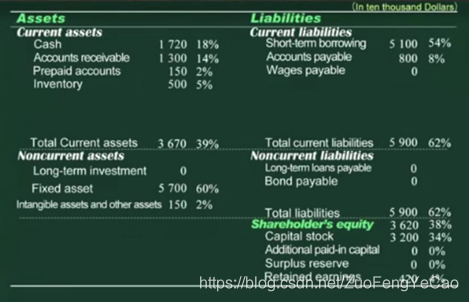

认识资产负债表

如上图,资产负债表拆分为两边进行分析,左边是资产(Assets),右边是负债(Liabilities)和股东权益(Shareholder’s equity).

资产与费用概念的区别

-

资产:花一笔钱出去,换来一个未来有用的东西,

-

费用:花一笔钱出去,什么也没留下

注: 折旧:用来描述资产的损耗除了金融行业外,其他行业的资产报表几乎相同,但资产报表在每个行业的内涵不同,能反映出一个企业鲜活的生产状态。

4、资产的结构

流动资产(Current Assets)

即一个循环就能变成现金

-

货币现金(Cash):

-

应收帐款(Accounts receivables):客户应缴而未缴的回款

-

其他帐款(Other receivables):不属于投资范畴的账款,如借给员工出差的费用

-

预付货款(Prepaid accounts):代表着一种向供应商提货的权益

-

待摊费用(Deferred expenses):如批量采购办公用品,原来的资产随着时间消耗慢慢全部变成费用

非流动资产(Noncurrent Assets)

即多个循环才能变成现金

-

固定资产(Fixed asset):

-

长期投资(Long-term investment):参股其他公司、投资子公司、购买国债

无形资产(Intangible assets and other assets)

-

专利权、版权、商标权、商誉、中国土地使用权(个人与企业都没有所有权)

注:人不体现在资产报表里,因为人的所有权不归企业所有

5、资产的价值

资产的价值怎么体现?

-

使用购买成本衡量

存在问题:很多资产价值随时间变化而波动 -

使用市场售价衡量

存在问题:并不是所有资产都能在市场中找到它的售价,如折旧价

资产价值如何计价?

-

一般资产的价值计价:

按照国际会计准则中的历史成本原则[注],以历史成本(当时购买资产的价格)作为资产计价体系,在历史成本的基础上扣除资产的减值即折旧,如资产有升值则忽 -

金融资产价值计价:

以公允价值(当前市场价值)来计价,原因是金融市场具有活跃的交易特性,与公开性。 -

投资性的房地产价值计价:

以公允价值(当前市场价值)来计价

注:历史成本原则:在历史成本的原则之下,只要这个资产不出售,它在我们的价值永远是它当时购买的价格。

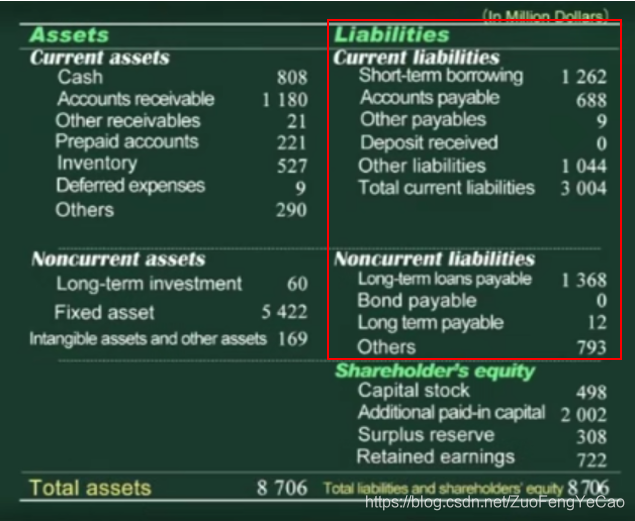

6、认识负债

现金负债(Current liabilities):

-

短期借款(Short-term borrowing):一年以内的借款

-

应付帐款(Account payable):代表向预付款人付款的责任

-

其他应付帐款(Other payables):如借了一笔资金周期,到期需要还款

-

预收帐款(Deposit Received):代表一种向客户提供货的责任。

-

其他负债(Other liabilities):除了欠银行、客户的钱外,还会欠员工的钱,即是应付工资;欠税务局的钱,叫应交税金。

非现金负债(Noncurrent liabilities):

-

长期借款(Long-term borrowing):超过一年的借款

-

应付债券( Bond payable):中国大部分企业都没有发债券,此荐基本为零

-

长期应付款( Long-term payable):通常跟租赁有关系,如果是经营性租赁就是还租赁金,如果是融资性租赁,则视为分期付款购买一个资产。

注:经营性租赁:时间短,金额小; 融资性租赁:时间长,金额大

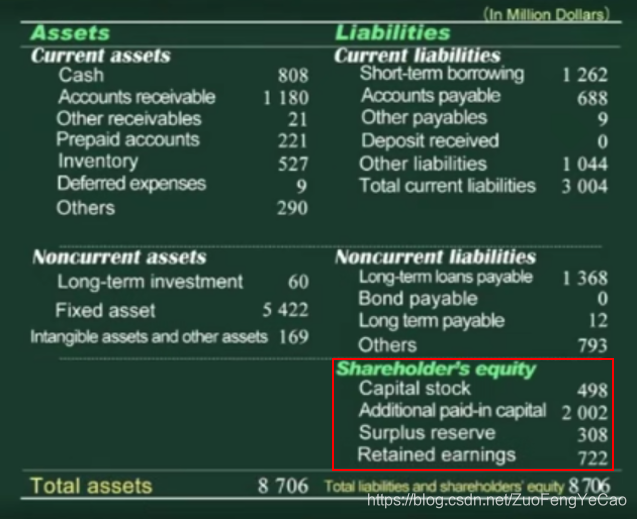

7、股东的权益

股东权益的组成:

-

股本(Capital stock)

股本等于注册资本,表现了公司承担的法律上限责任,其次体现出公司股东权益的分割,实际比例由股本比例决定。有限责任公司称为实收资本。 -

资本公积(Additional paid-in capital)

实际投入资本比注册资本多出来的部分 -

盈余公积(Surplus reserve)

法律规定的企业生产的利润而未被分掉的部分,至少留在10%利润。 -

未分配利润(Retained earnings)

企业生产的利润而不愿意分掉的部分。注:如上市公司,注册资本1亿,发行1亿股,每股20块,则股本是1亿,资本公积是19亿

8、资产负债表总结

通俗地讲,资产负债表的左边说明钱拿去干嘛了,右边说明钱哪来的

-

会计恒等式

资产=负债+权益 -

计恒等式的变形

权益=资产-负债

剩余求偿权

也就是说一个公司的资产要偿还所有负债后才能归股东所有,股东获得资产升值的收益,以及承担资产贬值的风险。

一个公司经营的目标就是为股东赚钱。资产负债表能告诉股东钱都变成了什么了。

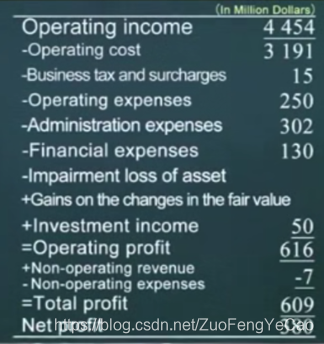

9、认识利润表

INCOME

- Operating Income

营业收入,卖掉东西后得到的收入

COST

- Operating cost

营业成本,卖掉东西意味着损失了成本

- Business tax and surcharges

营业税及其附加费[^注],属于流转税(turnover tax只要有业务,不管是否营利都要交)

注:中国的主要税种:

- 流转税(turnover tax):

- 营业税(business tax):也即价内税(Tax included in the price),承担对象是经营者

- 增值税 (Value-add tax) :也即价外税(Tax excluded in the price), 承担对象是消费者

- 所得税(Income tax):赚了钱才需要缴税

注:所得税的两种计算方法:

- 计准则为基础,按利润总额计算所得税

- 以税法为基础,按应税所得计算所得税

EXPENSE

- Operating expense

营业费用,跟销售环节相关的费用,销售人员的工资 - Administration expense

管理费用,如管理人员的工资,办公楼的费用 - Financial expense

财务费用,主要指存款的利息,虽然费用但通常是增加利润的项

OTHERS

- Investment Income

投资收入,如投资子公司得到的分红不能算进营业收入里,而是被视为以一种特殊的组织形式来实现营利,属于营业利润的一部分 - Gains on the changes in the fair value

公允价值(fair value)变动的收益,按时点价格计算

PROFIT

- 营业外收入与支出(Non-operating revenue and expense)

与经营活动没有关系,而且都是偶然因素,没有持续性

例如 存货盘盈(excess inventory):清查库存时发现货物比记帐上的还多;额外奖励、额外损失

利润的种类:

- 毛利(Gross Profit) = 收入(Revenue) - 成本(cost)

- 营业利润(Total Profit) = 毛利 – 三项费用 -营业税及附加

- 净利润(Net Profit) = 营业利润(Total profit)- 所得税(Income Tax ,25%)

9、认识利润表

利润表的作用:

-

体现现在公司赚多少钱,赚的钱从哪来

-

形成对公司未来盈利预期的基础

利润表的结构:

-

现金流(cash flow)= 收入现金(cash inflow)- 付出现金(cash outflow)

-

利润(profit)= 收入(income)- 全部成本费用(expenses)

-

收入(income) ≠ 收入现金(cash inflow)

-

费用(expense)≠ 付出现金(cash outflow)

由此可知: 利润(profit)≠ 现金流(cash flow)

资产负债表与利润表的区别与联系:

- 资产负债表是一个时点概念,利润表是一个时段的概念

- 企业经营产生的利润而未被分配掉的部分会增加资产负债表的股东权益项目中。

------------- 以下为账务报表在生产经营活动中的体现 -------------

10、从经济活动到财务报表

- 思维初级阶段:

知道当企业发生经济活动时,这项经济活动是如何影响这个企业的财务报表。

- 财务思维高级阶段:

知道在企业创造价值的过程当中,不同的经济因素在扮演什么角色,换句话可以用财务的语言去理解企业创造价值的过程

11、企业设立、筹建中的经济活动与财务报表

-

设立公司,股东投资现金(cash),股东权益中产生股本(Capital stock)

-

从银行借款,资产中的现金(cash)增加,如果是短期借款,则负债中的短期借款(short-term borrowing)产生

-

购买生产设备、办公家具、车辆、厂房等,资产中的现金(cash)变成了固定资产(Fixed assets)

-

获取土地的使用权,资产中的现金(cash)变成了无形资产(Intangible assets)

12、采购生产环节经济活动与财务报表

-

采购生产设备与原材料,原材料属于存货(Inventory),这个过程中现金(cash)转变成了存货(Inventory),如果采用分期付款的方式的话,还会产生负债项目中的的应付帐款(payable)

-

用这批原材料(raw materials)生产了一批货,并支付工人一笔工资,这个过程中消耗了现金(cash)、原材料存货增加了另外一种产品存货(Inventory)

生产成本的组成:原材料、人工工资(labor)、制造费用(水电费用、厂房折旧等,manufacturing overhead),是记录在资产表里。而利润表里的营业成本是指卖出产品后失去的价值。

注:

营业成本 是生产成本的一部分,是被卖掉的部分产品的生产成本,生产环节;营业费用 是跟销售环节的费用

注:

存货包括: 半成品(work-in-process goods)、制成品( finished goods)、原材料(raw materials)

13、产量、销量与毛利润

制造成本:

- 变动成本(variable cost):随着产量的增加而增加,如人工、原材料费用等

- 固定成本(fixed cost):在一定范围内无论生产多少都成本都是一样的,如厂房折旧

毛利要结合产成品库存一起看。毛利的水平会随着库存变动而变动

如:

加产量,固定成本分摊到增加的产量上使单位产成品制造成本降低,如果销量跟前一年相同,则营业成本(当产品被销售出去时资产表中的制造成本就变成利润表中的营业成本了)降低了,而毛利=营业收入-营业成本,所以在只增加产量而不增加销量情况下毛利可能会增多。财务报表更好看不意味着经营情况更好,因为库存增加了。

造成这种情况的主要原因是固定成本在生产成本中的比重大,因此在重资产行业比较明显。

同样的,如果毛利变少也不意味着经营情况变差

如:

消耗去年的库存,加上今年的固定成本,营业成本会增加,毛利变少,但消耗掉库存对企业经营有利

14、销售环节的经济活动与财务报表

产品销售给客户得到客户承认的数额是收入(revenue),客户直接支付的部分转化成资产中的现金(cash),分期付款的部分转为资产中的应收账款(Accounts receivables);此外,货物被卖掉了,资产负债表中的存货(inventory)、利润表中的营业成本(sales cost)都应该减去相应部分

15、费用支付、研发活动与财务报表

-

当为下年的原材料预付了货款时,体现在资产负债表中的预付帐款(prepaid accounts);

-

支付管理人员工资和行政开支,资产表中现金(cash)转为利润表中的管理费用(Administration

expense); -

支持销售人员工资和外地销售分公司开支,资产表中现金(cash)转为利润表中的营业费用(operating expense);

研发活动的投入,在会计准则中规定:自行研发技术研究阶段的投入作为管理费用处理,开发阶段的投入可计入无形资产;自行研发技术后申请专利的申请费用计入无形资产。外购的技术计入无形资产。

由此可以得出结论:自创的技术不会体现在资产中,所以有些公司品牌、技术等无形资产不能得到很好估值。

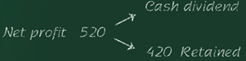

16、所得税、利润、利润分配与财务报表

- 支付银行的利息

资产表中的货币减少,利润表中的增加一项财务费用(financial expense) - 支付所得税

货币资金减少,同时记录在利润表中所得税(income tax)

净利润的去向,10%进入盈余公积(surplus reserve),部分分配给股东作为现金股利,此部分视为利润分配(profit distribution);剩余部分作为股东追加的权益,归入未分配利润(retained earnings)中。

17、资产负债表与利润表的关系

净利润(利润表中)= 现金分配(cash dividend) + 未分配利润 (资产负债表中)

可以看到未分配利润就是资产负债表与利润表之间联系的纽带

18、认识现金流量表

一个企业就做三件事:经营(operation)、投资(Investment)、融资(Financing)

现金流量表就是将现金的流入(income)与流出(outcome)按照公司从事的经营、融资、投资三项活动进行分类描述。描述了现金的来龙去脉,描述了企业的风险状况。

注:

现金与其他资产项目的区别:现金关系到生死存亡

19、现金流量表是如何产生的

现金流量表是 一个企业主要的经济活动的浓缩:

-

Shareholder’s investments

股东的投资属于融资活动的权益性Inflow (Financing+) -

Bank loan

银行贷款属于融资活动的债务性inflow (Financing+) -

Equipment

购买设备属于投资活动的固定资产outflow (Investment-) -

Land

购买主地使用权属于投资活动的固定资产outflow (Investment-) -

Procurement

采购使用权属于经营活动的核心业务outflow (Operation-) -

Manufacturing

生产费用权属于经营活动的核心业务outflow (Operation-) -

Sale

销售属于经营活动的核心业务inflow(Operation+) -

Prepayment to supplier

预付供应商属于经营活动的核心业务outflow(Operation-) -

Expense

营业费用属于经营活动的outflow(Operation-) -

Research and development

研发费用属于经营活动的outflow(Operation-) -

Interest payment

利息是属于融资活动中的债务性outflow(Financing-) -

Income tax

收入所得税属于经营活动的outflow(Operation-) -

Cash dividend

股利分配是属于融资活动中的债务性outflow(Financing-)

由各项活动中可以分别计算出经营活动现金流、投资活动现金流、融资活动现金流。

当经营活动现金流为负时,说明入不敷出,不具备造血能力,需要靠融资来支撑经营。

20、三张报表的逻辑关系

利润表:描述的是经营活动的状况,关注的是公司的风险。

收入(income)-成本费用(Expenses/cost)= 利润(profit)

资产负债表:描述投资、融资活动的结果

资产(Asset) = 负债 (Liability)+ 股东权益 (shareholder’s equity)

现金流量表:以收益的维度来重述一次企业的经营、投资、融资活动,能够活下去的风险。

资产负债表与利润表同共实现了以收益的维度来分析企业的经营、投资、融资活动。

21、三张报表的角色分别是什么

-

给企业贷款的银行更关心现金流量表:

银行不希望企业最终是以资产(资产负债表)抵压的方式还款,也不关心企业的收益(资产负债表跟利润表都反映收益维度),而是关心企业的风险(现金流量表),即当这个企业赚钱赚得最少的时候还能不能以现金还款。

-

投资者更关心利润表:

利润表可以帮助你预测企业未来的盈利状况。因为利润表中列出了一个企业哪些利润可持续,哪些是不可持续。

-

收购者更关心资产负债表:

买下一个公司,我们更关心的是这个企业能给我们带来什么。而利润模式在企业重组后会改变。

收购一家企业是购买这个企业的资产、负债还是股东权益?

其实买的是股东权益,也就是既买下这个公司的资产,也买下了这个公司的负债。

零成本收购

以买下这个公司的负债的条件下,得到这个公司的资产。

注:资产有高估的风险,负债有低估的风险;因为负债存在或有负债、表外负债的存在,负债风险比资产风险更难控制。

以上已经介绍完三张报表的逻辑结构,下面是使用这三个报表来进行财务分析。

22、同型分析

利润表的同型分析(common-size analysis)

把利润表上的所有项目 ÷ 销售收入

资产负债表的同型分析

把资产、负债、股东权益的各项 ÷ 总资产

同型分析计算出利润表上各项占销售收入的比重,能直观地展现利润表的结构。

财务分析的方法:

- 比率分析(ratio analysis)

- 现金流分析(Currency analysis)

数据比较的方法:

- 趋势分析(Trend analysis):同一公司各年度财务数据的对比分析;

- 比较分析(Comparing analysis):与同行业的标杆公司进行比较

23、盈利能力分析

比率分析(ratio analysis):把数据通过运算得到更直观的表现力,也能够做不同规模企业之间的比较。

*如:

- 毛利润率(gross margin)= 毛利润(gross profit)/ 收入(income)

- 净利润率(net margin)= 净利润(net profit)/收入(income)

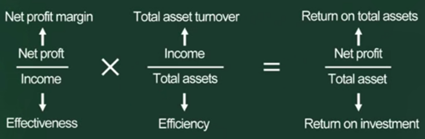

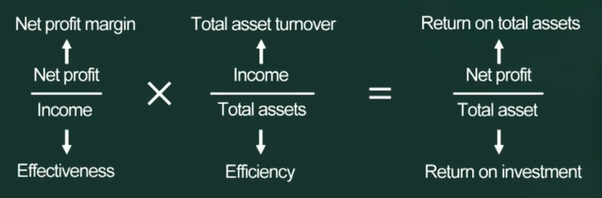

- 总资产转换率(total asset turnover)= 收入(income)/总资产(Total assets)

- 总资产报酬率(Return on total assets)=净利润(net profit)/总资产(Total assets)*

利润率反映的是一个企业的效益;

资产转换率反映的是一个企业总资产转化为现金的转换速率(turnover),反映一个企业的效率。

由上图可以看出,一个企业的投资回报跟企业的效率与效益有关,而不能只看毛利润率跟净利润率这些效益相关的数据

24、营运能力分析

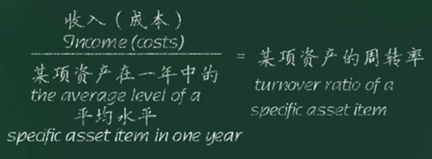

营运能力体现在各项资产的周转率上:

有一项例外:存货周转率

存在的问题是:收入/成本是利润表上的时段概念,资产是资产负债表上的时点概念。为了准确计算转换率,资产的计算是以某项资产在一年中的平均水平(通常是选择期初与期末资产的平均值)。

周转率的单位是次/年,由此数据可以计算出周转一次需要的时间

营利能力与营运能力共同决定了投资回报的多少。

25、短期偿债能力分析

一个公司如果无法偿还短期债务,就要宣布破产,所以短期偿债的能力决定了一个公司的生死存亡。偿还债款的主要来源是把流动资产变现,偿债的能力就定义为流动比率。

流动比率(current ratio)=流动资产(current assets)÷ 流动负债(current liabilities)

流动比率越高,偿还债务的能力越强。

进一步的分析,变现速度最慢的是存货,衡量快速偿还债务能力应该不考虑存货资产:

(流动资产-存货)÷ 流动负债(current liabilities) = 速动比率(acid-test ratio)

流动资产的作用:

偿还流动负债、提供日常营运资金。所以流动资产不能都用来偿还流动负债,比较安全的流动比率是2以上。

26、长期偿债能力分析

长期偿债能力是要用现金来衡量,所以不能以长期资产的变现能力来衡量(因为长期资产破产清算时才会用上),长期偿债能力包含偿还利息(repayment of interest)与本金(repayment of principal)。

偿还利息的能力:

息税前收益(Earnings before interest and tax):是扣除所得税与财务费用(偿还利息的部分)之前的净利润。换言之:

息税前收益 = 净利润(Net profit)+所得税(income tax)+利息(interest)

而衡量偿还利息的能力使用利息收入倍数(times interest earned),表示赚得钱能还几次利息

利息收入倍数(times interest earned) = 息税前收益 ÷ 利息费用

偿还本金的能力:

资产负债率(liability asset ratio):总资产÷总负债,也就是财务杠杆(financial leverage),放大企业的资金,掌握在股东手中,通过负债来放大杠杆。大部分的行业财务杠杆在45%左右。通常重资产行业财务杠杆比较高。

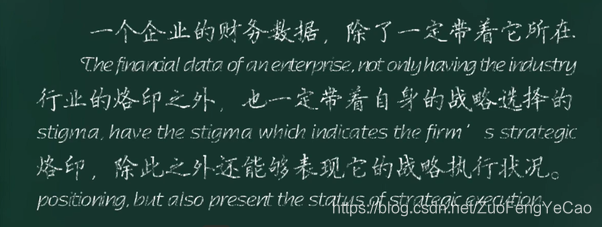

27、企业环境与决策行为对财务数据的影响

财务数据的影响因素:

- 外部环境external environment

- 战略定位strategy choice

- 战略执行 strategy execution

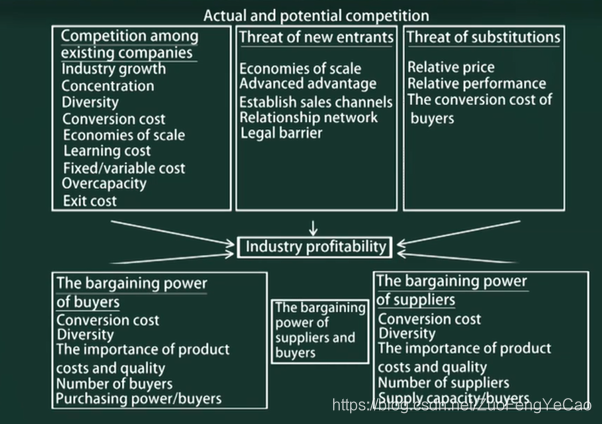

行业环境对财务数据的影响:

财务数据影响因素的分析方法: 五力图

-

竞争

-

新加入者

-

替代品威胁

-

上游(供货方)议价能力 bargaining power

取决于:供货方的供货能力,原材料市场的集中度

-

下游(购买方)议价能力

取决于:产品的竞争,客户的市场集中度( concentration)、应收帐款( accounts receivable)、存货 (inventory)

28、财务数据与行业特征

赊销策略的好处(Benefits of credit sale strategy):

-

抢占市场,减少损失(seize the market and reduce loss)

-

节省仓储成本(save storage costs)

-

加快资金周转(speed up the capital turnover)

赊销策略的不利 (Drawbacks of credit sale strategy):

once the accounts receivable cannot be collected, and turn into bad debt, risks increase, and the enterprise faces huge loss

赊销策略只是一个把把存货转化为应收款的权宜之计(expediency)

29、战略定位如何影响财务数据

战略的目的是创造投资回报

成本领先战略(cost leadership)特点

主动牺牲效益,提高效率

-

low cost

-

economies of scale

-

high efficiency production

-

simple product design

-

low input cost

-

low cost of sales

-

less R&D and advertising costs

-

strict cost control

财务表现:低毛利润,高周转( low gross margin, high turnover rate)

差异化战略(differentiation)特点:

-

provide unique product or service at a customer acceptable price

-

Superior product quality

-

Variety of products

-

High-quality customer service

-

Flexible delivery

-

Invest in brand image

-

Invest in R&D

财务表现:高毛利,低周转(high gross margin, low turnover rate)

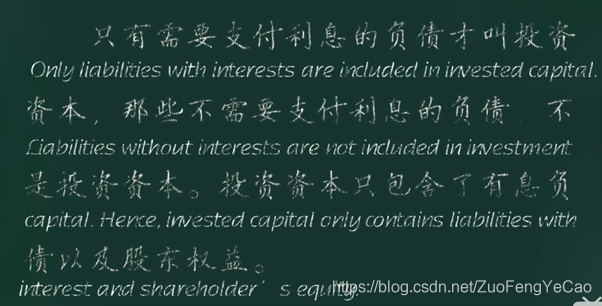

30、好企业的衡量

一个企业好不好是以赚不赚钱来衡量。那赚钱是帮谁赚钱呢,股东,也就是看投资资本回报率 (return on invested capital)

经济利润= 投资资本回报 – 加权平均资本成本

公司使用资金的成本 :

- 使用债权人的钱

需要支付利息,资金成本用利率来衡量 - 使用股东的钱

不需要支付利息,资金成本用机会成本来衡量,通常用同行业的平均盈利水平来衡量

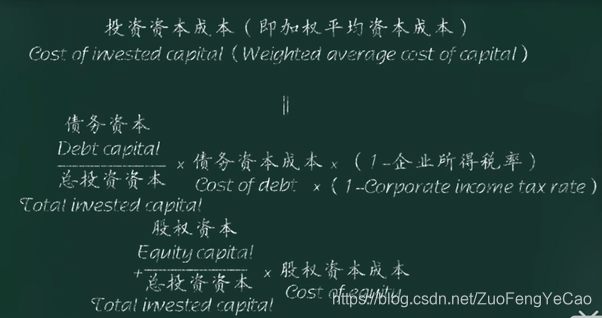

WACC (weighted verage costs of capital) 加权平均资本成本,衡量一个公司赚钱 的标准(benchmark)

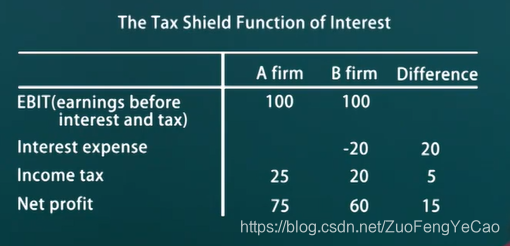

税盾作用(the tax shield function of interest)

因为支付利息使税前利润减小,支付的税减少,也就是一部分资金成本由国家承担。

如下例,

债权人的资金成本应该是 利率x (1-所得税税率)

31、企业赚钱的衡量

计算净利润时没有扣除股东的资金成本,只扣除了债权人的资金成本(Financial expenses),经济利润需要扣除股东的资金成本,也就是说没扣除了股东的资金成本是净利润大于0,扣除后小于0,并没有给股东赚到钱。

经济利润 economic profit = ( 投资资本回报率 return on

invested capital – 投资资本成本 cost of invested capital ) x 投资资本

经济利润的真实含义:

它比这个行业平均盈利水平(average profitability)多赚的钱

一个好的公司就是能给股东创造价值,创造价值的能力决定于投资资本回报和资本成本间的差异。

32、如何提高公司的赚钱能力

股东看重的是净资产投资回报率(净利润

/ 股东权益),由下面公式计算总资产回报率跟净资产回报率的关系:

权益乘数 ( equity multiplier ): 总资产对于股东权益的倍数

所以要提高净资产投资回报率,除了提高总资产的投资回报率外,还可以增加负债。前提是借到的钱生产的回报比总资产回报率还要高。

[附]

| 中文术语 | English Terminology |

|---|---|

| 资产 | asset |

| 负债 | liability |

| 费用 | expense |

| 折旧 | depreciation |

| 投资活动 | investing activity |

| 经营活动 | operating activity |

| 融资活动 | financing activity |

| 流动资产 | current asset |

| 非流动资产 | noncurrent asset |

| 固定资产 | fixed asset |

| 无形资产 | intangible asset |

| 长期投资 | long-term investment |

| 股东权益 | shareholder’s equity |

| 应收帐款 | accounts receivables |

| 预付货款 | prepaid accounts |

| 待摊费用 | deferred expenses |

| 短期借款 | short-term borrowing |

| 应付帐款 | account payable |

| 应付债券 | Bond payable |

| 预收帐款 | deposit received |

| 股本 | capital stock |

| 资本公积 | additional paid-in capital |

| 盈余公积 | surplus reserve |

| 未分配利润 | Retained earnings |

| 收入现金 | cash inflow |

| 付出现金 | cash outflow |

| 现金流 | cash flow |

| 毛利 | Gross Profit |

| 收入 | revenue |

| 营业利润 | total profit |

| 净利润 | Net Profit |

| 营业费用 | operating expense |

| 管理费用 | administration expense |

| 财务费用 | financial expense 制 |

| 造费用 | manufactural overhead |

| 流转税 | turnover tax |

| 营业税 | business tax |

| 增值税 | value-add tax |

| 所得税 | income tax |

| 公允价值 | fair value |

| 存货 | inventory |

| 原材料 | raw material |

| 半成品 | work-in-process goods |

| 制成品 | finished goods |

| 利润分配 | profit distribution |

| 供不应求 | demand exceed supply |

| 毛利润 | gross margin |

| 周转率 | turnover rate |

| 固定成本 | fixed cost |

| 不定成本 | variable cost |

| 现金股利 | cash dividend |

| 采购 | procurement |

| 偿还利息 | repayment interest |

| 偿还本金 | repayment principal |

| 财杠杆 | financial leverage |

| 投资回报率 | return on invested capital |

| 国际会计准则 | International Financial Reporting Standard |