ETF套利是指利用ETF基金的交易机制,通过短期的买卖差价或组合投资来获取利润。

具体来说,ETF套利最常用的套利方法则是:价格套利和波动套利。

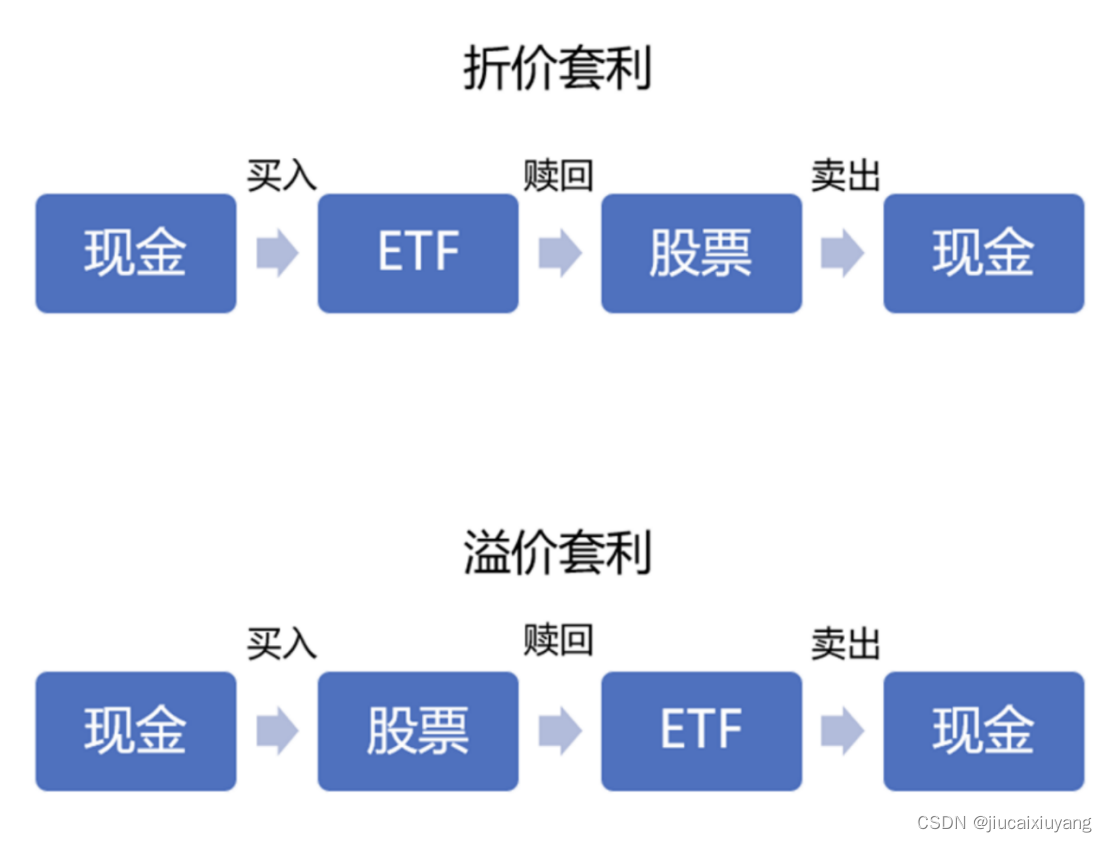

1. 价格套利:当ETF二级市场的价格与一级市场的净值出现偏差时,投资者可以通过买入低估的ETF(在二级市场买入ETF并赎回ETF得到一揽子股票),同时卖出高估的股票组合(在一级市场申购ETF并卖出ETF得到现金),实现套利。

2. 波动套利:波动套利是一种基于市场波动率的策略。当市场波动率较高时,投资者可以通过买入或卖出期权、期货等衍生品来获取利润。一般常用的就是进行波动套利。

获利原则:利用交易价格波动获利举例:

单笔投入:以1元的价格,一次性投入1000元,购买到1000单位数的基金。

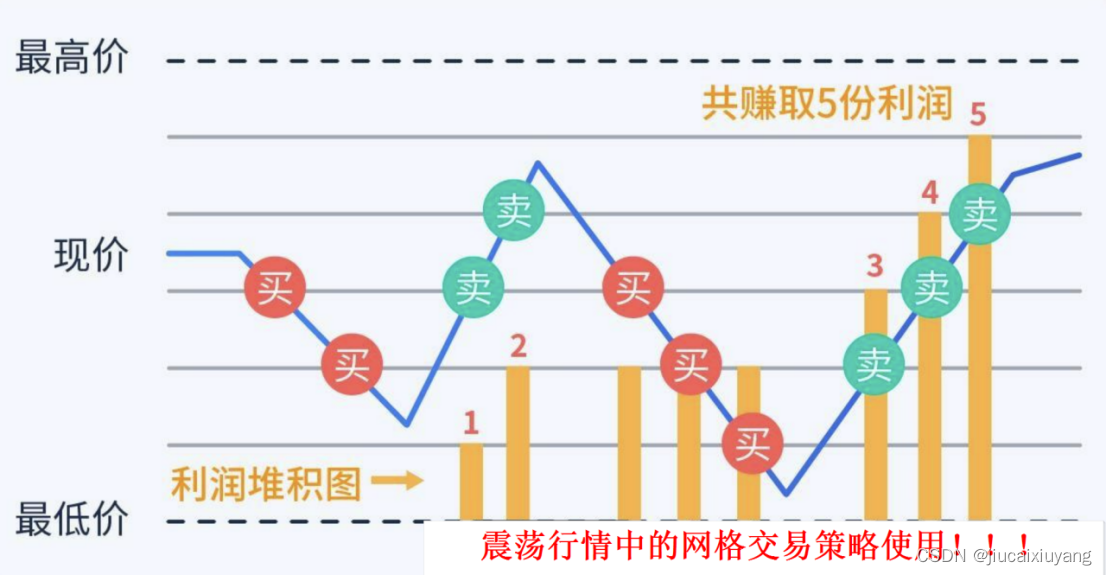

网格交易:根据基金交易价格,在发网格交易信号的时点严格执行加减仓的操作。

网格交易策路经历8个交易时点,共买入1200份,卖出600份,根据最后交易时点价格计算,共有基金600份以及现金420元,合计收益(600*1+420)/1000-1=2%。而单第投入由于刚回本,因而收益率为0%。

这种情况下一般就要用到网格交易,只是经常如果大家觉得人工进行网格交易不方便,可以借助智能交易工具。

很多券商现在都会提供网格交易智能条件单,这种智能化的工具能够避免了人工盯盘的烦恼,机器按照预设的交易计划严格执行买入卖出指令,并且通过条件单的形式,关机也可以持续监控。

虽然每次高抛低吸获得的收益并不是不多,但这是个聚沙成塔过程,累积起来还是非常让人惊喜的。

网格交易的具体实操步骤:

第一步选择好ETF标的:

因为网格交易是属于高频交易,所以需要实时成交,这里不介意操作基金。ETF还是可以的。

并且请选择波动性较大的品种,这种触及买卖线的可能就越大,你卖出的次数越多,那么兑现的利润也就会越多的。

第二步:建立底仓:

我们首先要建立一个用于网格交易的底仓,这个仓位大小根据市场估值而定,如果当前估值较低则底仓可以稍微提高,估值较高则可以先轻仓。

第三步:设定网格的大小:

这个时候就是看你ETF或者其他标的的震荡区间范围。

举例:我们设置比如你选中一个标的底部价为20元,价格间隔为2元(也可以设置为比例,这里方便举例),顶部价则设为40元。

即每下跌2元则买入1份,每上涨2元则卖出1份,价格跌出20元或者涨出40元则暂停买卖。

第四步:设定每格份额

为防止破网,需要根据可使用资金余额和网格价格下限计算每格大小:如果市场单边下跌,那么剩余资金10000可以在收盘价20、18、16、14、12、10时刚好各买入2000股(也可按固定金额买卖,这里方便举例)。

因此我们设置每格交易量为2000股。

第五步:设定交易时间

为了方便 我们直接把改策略设置为长期有效,只要不破网,则该网格交易策略将一直保持运行,不停的薅震荡行情的羊毛。

一般这种都是建议最长设置半年,股票一般震荡半年就会有一个波动,不要一直都是长时间期限的设定。自己可以选择5日、10日、20日等这样的按时间自己设定。

网格交易本身是高频交易,如果人工盯盘操作,是不大可能实现的。更多详情关注交流。细说网格交易策略开发使用,投资路上为您排忧解难!