来源:猛兽财经 作者:猛兽财经

蔚来第二季度财报分析

猛兽财经从蔚来(NIO)2023年第二季度财报中,获得的最大收获并不是该公司的收入下降或亏损扩大,而是由于价格竞争加剧,中国电动汽车行业整体上正面临着巨大的利润率压力……而这有可能使蔚来和其他电动汽车制造商实现盈亏平衡。

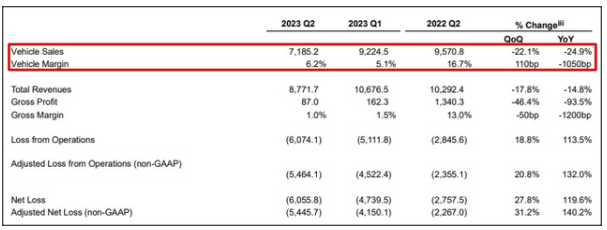

蔚来在2023年第二季度的收入为88亿元人民币(合12亿美元),同比下降了14.8%。这说明蔚来的收入增长正在减速,主要是由于交付增长低于预期以及我们提到的由于价格竞争加剧,整个中国电动汽车行业都在面临着巨大的利润率压力导致的。

由于特斯拉(TSLA)降低了在中国最畅销的电动汽车Model Y等车型的价格,进而迫使这个行业的其他公司也跟着降低了价格,蔚来就是其中之一(蔚来在第二季度降价了3万元人民币)。

降价带来的后果是:蔚来2023年第二季度的利润率出现了大幅下降,而且去年同期相比下降了10.5个百分点。

不仅仅是蔚来,由于价格压力,小鹏汽车(XPEV)的利润率在2023年第二季度的也出现了持续恶化。

由于利润率的大幅下降,蔚来2023年第二季度的净亏损也在大幅扩大。蔚来在2023年第二季度亏损了61亿元人民币(8.351亿美元),而在2022年第二季度,蔚来亏损了28亿元人民币(4.117亿美元),因此,蔚来的亏损已经增加了一倍多,正如我们前文分析的,导致蔚来亏损的主要原因是降价以及2022年第二季度交付增长疲软。

猛兽财经认为,利润率和利润的大幅下降是投资者目前对蔚来的最大担忧,尤其是在其盈利目标可能被进一步推迟到未来的情况下。

蔚来目前预计2026财年将是其实现首个盈亏平衡的年份,而利润率的不断恶化却是蔚来将要面临的一个关键问题,也是蔚来能否实现盈亏平衡的主要阻力。

第三季度交付展望

按照蔚来的惯例,该公司给出了2023年第三季度的交付量预测。对于第三季度,蔚来预计总交付量在第三季度将达到5.5万至5.7万辆之间,同比增长74.0至80.3%。而在第二季度,蔚来仅向客户交付了23,520辆电动汽车,因此该公司预计其交付量将在2023年第三季度增长138%。

蔚来面临的风险

从风险的角度来看,蔚来不断恶化的利润率趋势是一个危险信号,表明其风险状况正在恶化,而且小鹏汽车在第二季度也面临着严重的利润率压力,甚至产生了负的利润率(小鹏汽车的利润率已经连续两个季度恶化了)。

所以猛兽财经认为,从交付利润率和交付前景方面来看,投资者要想投资中国电动汽车股票的话,最好的选择仍然是在多个领域继续碾压竞争对手的理想汽车(LI)。

在我们看来,最近的调整也增加了交易蔚来股票的风险,如果蔚来的利润率有一天变的像小鹏汽车一样成为负的,那么我们会坚决做空蔚来股票。

结论

蔚来2023年第二季度的财报有很多值得关注的地方,其中最大的一点是,降价已经开始对蔚来的利润率产生了非常大的影响,就像小鹏汽车一样,蔚来在第二季度也面临着价格和利润率方面的重大压力,这导致了它的亏损进一步扩大和收入增长放缓。展望未来,蔚来需要证明,它能够扭转利润率恶化的局面,否则就有可能失去投资者的兴趣。