随着禾赛科技在去年登陆美股,作为全球为数不多已经开始前装量产交付的激光雷达上市公司,财务数据的变化,也在一定程度上反映了行业的真实状况。

根据禾赛科技最新发布的今年一季度财报显示,公司季度净营收为4.3亿元(人民币,下同),同比增长73%;经营性亏损1.28亿元,同比扩大207.3%,净亏损1.19亿元,同比扩大374.1%。

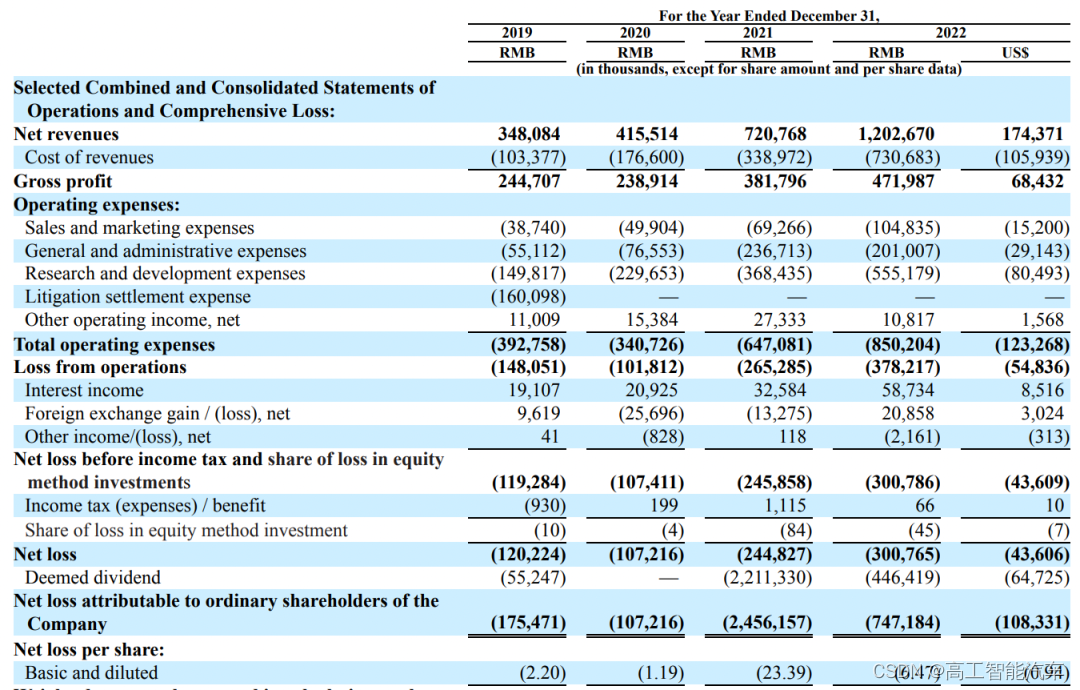

图表来自财报整理(金额单位:元,人民币)

不过,另一项数据显示,在Non-GAAP(非通用会计准则)计算方式下,季度净利润约160万元(该公司官方披露为本季度实现盈利),不过,仍同比下滑24.1%。按照公告说法,上述两项利润数据的差异,主要是因为公司在2023年第一季度确认了1.205亿元的股票薪酬支出,比上年同期增长了343.8%。

而在该公司联合创始人兼首席执行官李一帆看来,“2023年将是转型的一年,我们将看到北美和欧洲一线车企对于激光雷达上车的兴趣和合作机会在增加。尽管本季度仍是(GAAP标准)净亏损,但展望未来,基于大规模制造能力和专有的ASIC平台,高性比价激光雷达仍是可期待。”

在具体产品出货量方面,一季度激光雷达的出货量同比增长了五倍,达到34,800台,累计出货量超过135,000台。该公司预计,今年二季度市场需求仍将保持加速增长,环比增速将达到约40%。

而根据高工智能汽车研究院监测数据显示,从去年理想L9上市,到今年一季度,理想多款车型实际交付激光雷达已经超过8万台,预计今年交付规模将有机会超过20万台(今年一季度实际上车交付3.41万台,其中,售价更低的L7,MAX版本3月交付接近4000台)。

在生产制造方面,禾赛科技位于杭州的自动化工厂完成了第一个样品下线,主要交付AT系列激光雷达,产线自动化程度超过90%,生产节拍压缩到了45秒。此外,该公司位于上海的工厂也计划于今年第三季度完工,设计年产能是120万台。

不过,一季度数据显示,该公司的产品毛利率从上年同期的50.9%下降至37.8%。公告显示,主要是由于目前仍处于产能提升阶段,较低价格的ADAS激光雷达产品出货量增加,而工厂产能利用率较低。

此外,该公司在一季度的研发费用支出为2.085亿元,较上年同期增长99.2%。目前,激光雷达前装赛道仍处于早期阶段,技术路线、产品形态以及应用场景,还处于变化周期。同时,车企的降本压力,也在快速传导至激光雷达行业。

目前,相关的一些上市公司也在近期的对外公告中披露了最新的行业判断。比如,万集科技坦言,汽车电子车规级产品是长周期投入,而车载激光雷达市场竞争比较激烈,毛利率较低,并且需要持续的投入研发。

而提供激光雷达相关光学部件的宇瞳光学表示,由于一季度新能源车价格降价,整车厂成本承压,部分新车型定型进度迟缓,订单延后,收入不及预期;激光雷达光学组件从定点到批量交付周期较长,预计年内收入贡献有限。

客观来看,目前国内市场前装出货量最大的两家供应商(禾赛科技和图达通),主要交付贡献均来自单一车企客户,前者是理想,后者是蔚来。这意味着,单一大客户依赖风险非常突出。

比如,此前依靠小鹏汽车量产上车的Livox,在前者完成供应商切换后,市场交付几乎归零。而从前装市场NOA(激光雷达配置的主要支持功能)搭载数据来看,蔚小理三家占据了主要的市场份额(其中,蔚来新车型是唯一采取全系标配激光雷达硬件的策略)。

相比而言,其余品牌,大部分仍然是采用选装或者顶配搭载激光雷达的策略,交付量贡献占比较小。

这背后,来自纯视觉的BEV+Transformer模型,以及4D成像雷达的加入,都对激光雷达的必要性带来影响,而成本控制也是车企当下的头等大事。

而对于激光雷达公司来说,想要逐步提升盈利能力(硬件BOM成本将逐步透明化),除了扩大规模,增加订单、多元化产品布局(满足个性化需求)以及供应链保障,更重要的是要在感知算法层面有所突破,甚至是帮助客户优化多感知融合。

比如,在早前禾赛科技的招股书中,除了激光雷达专属芯片,对于算法研发也是其重点的布局方向,涉及到感知算法、即时定位与高精地图构建、感知数据管理平台等。

在高工智能汽车研究院看来,对于激光雷达来说,从车企及Tier1的系统功能开发角度来看,表面上来看是硬件成本的增加(对于整车和系统来说),实际上是巨大的隐性开发成本(包括软件、验证、测试)。

这意味着,业务模式的转型升级,已经提上日程。截止发稿前,禾赛科技在美股的最新股价为9.37美元,较历史最高点(22.43美元)下跌了58.23%。

而另一家美股上市,并且开始小规模前装交付的激光雷达公司—Luminar的日子也不好过。本月,高盛将Luminar的评级从持有下调至卖出,称其股价相对于主要竞争对手过高。此后,该公司股价累计下跌了约16%。截止发稿前,该公司最新股价为6.46美元,较历史最高点已经下跌超过80%。

机构卖出评级的理由是,「利润率前景不乐观,公司的目标是每辆车的收入约为1000美元,我们认为这意味着平均售价比主要竞争对手高出约50%至100%。」

数据显示,该公司获得前装定点中,大部分车型预计要到2025年以后才能投产。而该公司最早定点,也是大规模标配的沃尔沃汽车,却在本月宣布,首款激光雷达搭载车型纯电EX90将推迟交付。

推迟的原因是,需要更多时间进行软件开发和测试。有意思的是,沃尔沃汽车EX90搭载的关键软件(自动驾驶部分)也正是由该公司全资控股的软件子公司Zenseact负责,同时Luminar也是参与方之一。

该公司预计,新车最快将于2024年上半年投产,而之前给出的时间是今年第四季度下线。按照计划,国产版本沃尔沃EX90原计划将于今年下半年投产,起售价预计在50-60万元区间,从目前行情形势来看,销量还是一个未知数。

而去年Luminar激光雷达率先上车的飞凡R7,仅仅是顶配车型搭载。而在售价较低的飞凡F7车型上,激光雷达变成了选装件。同时,禾赛科技、速腾聚创都拿到了飞凡后续车型的定点,对于Luminar来说,竞争压力可见一斑。

在高工智能汽车研究院看来,类似的问题,也将是行业的常态。这意味着,激光雷达公司既要保证出货量,又要保证合理的利润率,同时还要抗衡同行的白热化竞争,道阻且长。