本文将展示如何建立一个简单但是强大的金价预测模型,主要包含以下内容:

- 黄金的简要历史

- 影响金价的若干因素

- 建立用于预测金价的回归模型

- 利用回归模型来辅助投资决策

人类为何需要黄金?

大约公元前3600年,黄金首先在古埃及被采掘冶炼。经历30个世纪之后,在土耳其西部的一个古王国铸造出世界上第一枚金币,此后黄金便作为王国内的一种实物货币进行流通。

在现代,黄金已经从实物货币演变为货币储备。1819年,英国正式采用有史以来第一个金本位制,将其货币与黄金挂钩。到1900年,除中国以外的大多数国家都采用了金本位制。然而,当第一次世界大战开始时,由于许多国家需要印钞来支付战争费用,金本位制最终被抛弃。

今天,黄金在我们的生活中被用于各种各样的用途,如铸币、珠宝、电子产品和牙科治疗等。而货币政策和金融需求会对黄金价格产生实质性的影响。

金价的主要影响因素

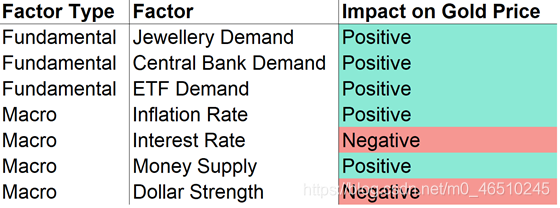

从理论上讲,影响黄金价格的因素有很多,包括基本面因素、宏观因素和情感因素。从基本面看,央行、珠宝买家和 ETFs 对实物黄金有需求,而从宏观层面看,通胀、利率、货币供应和美元走强也会影响金价。此外,一些交易员跟踪 ETFs 的净头寸数据,以衡量投机者的情绪,消费情绪和投资情绪也会影响金价。

基本层面因素的影响最容易理解。政府和民众购买的黄金越多,市场上的黄金就越少,价格应该会攀升。

在宏观层面,通货膨胀率(通货紧缩率)是衡量一篮子商品和服务价格上涨(下降)的指标。如果通货膨胀率上升,我们午餐和黄金的价格也会上升。相反,如果利率上升,黄金作为一种投资工具相对于美国国债来说就变得没有吸引力。

最重要的因素之一是货币供应量,它衡量一个经济体中可用的货币总量。让我们举两个例子来解释为什么货币供应量的增加会提高黄金价格:

-

想象一下你和你的朋友之间的一个小经济体,他们同意用你的货币资金买卖彼此的黄金。如果你开始在你的车库里制造货币资金,并开始从你的朋友那里购买所有的黄金,那么黄金相对于货币的价格将会上升。换言之,如果美联储开始印上数吨美元,黄金相对于美元的价格可能会攀升。

-

再想象一下你和你的朋友之间的小经济体,他们用美元进行交易。如果你印钞票,给每个人免费的钱,商品和服务的价格将增加,因为免费的钱将用于购买额外的商品和服务。货币供应量的增加最终导致通货膨胀率的上升,因此黄金价格可以上涨。

总之,美元的强势会影响黄金和其他以美元计价的大宗商品的价格。如果美元变得疲软,其他国家可以购买更多的美元,然后购买更多的黄金,从而推高黄金价格,以及其他以美元计价的商品。

如何建立预测金价的模型呢?

为了对黄金价格进行建模预测,我们首先收集输入数据并对其进行转换等预处理。利用转换后的数据,我们使用线性回归模型来解释影响因素与金价之间的关系。为了验证模型,我们进行了样本外的回溯测试,并计算了 值来衡量模型的性能。

数据收集

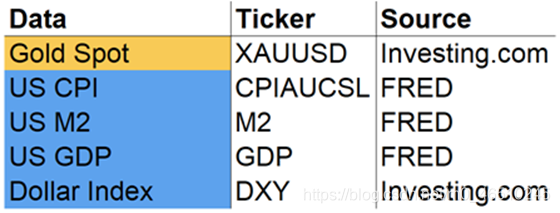

本文主要收集了 1981 年以来的以下数据:

- XAUUSD:以美元计价的黄金现货价格。

- 美国CPI指数:该指数跟踪城市消费者支付的商品和服务价格的变化(即通货膨胀率)。

- 美国M2指数:包括现金、支票存款和易于兑换的货币在内的货币供应量。

- 美国GDP:该指标衡量美国经济产出的规模。

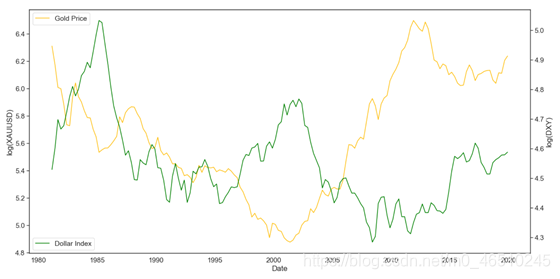

- 美元指数:美元相对于一篮子外币的价值的指数。

数据处理&特征工程

目标变量

该回归模型的目标变量是经通货膨胀调整后的黄金现货价格。即经过 CPI 平滑处理后的黄金现货价格时间序列(XAUUSD)。

预测因子

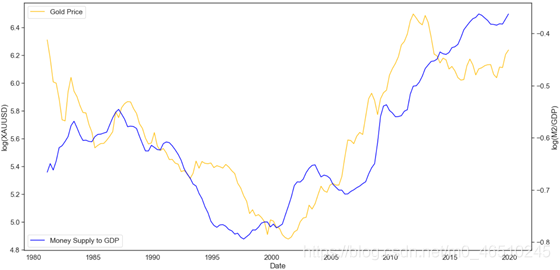

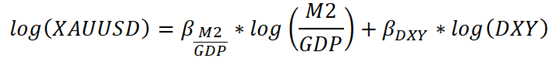

该回归模型有两个预测因子:货币供应量占GDP的比率(M2/GDP)和美元指数(DXY)。货币供应量与GDP之比这一指标优于货币供应量,因为它是衡量经济中货币供应量过剩的指标。

对数变换

在上述两个变换之后,我们对目标变量和预测因子应用对数变换。因为所有的值都是正的并且显示出很高的正偏度,对数变换有助于后面线性模型的应用。

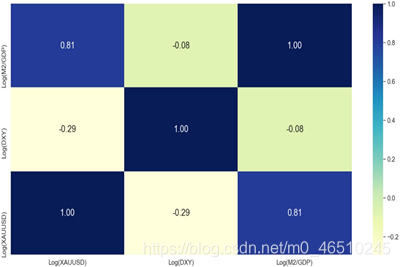

利用转换后的变量,我们绘制一个相关矩阵来了解黄金价格与预测值之间的线性关系。如图所示,黄金现货价格与货币供应量占GDP的比例高度相关,与美元指数存在一定的负相关关系。

更重要的是,这两个预测因子几乎不相关,两者的相关度只有 -0.08。这表明,尽管美元指数的相关性小于货币供应量与GDP比率的相关性,但美元仍然是有用的,因为它可能会添加不重叠的信息。

模型训练&回溯测试性能

现在针对预测因子和目标变量,我们通过线性回归、岭回归、套索回归、随机森林、XGBoost等方法拟合黄金价格。

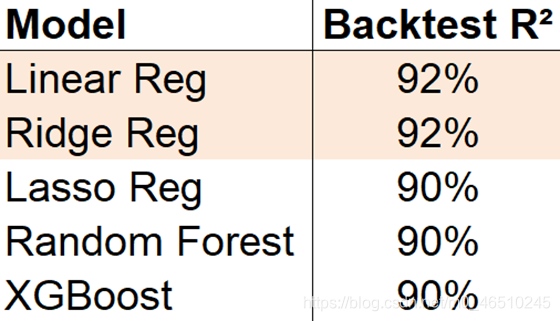

为了对模型进行评价,采用100个季度的滑动窗口对模型进行反复训练,并预测下一季度的平均金价,进行了样本外的回溯检验。最后,将预测值与实际值进行比较,计算出

。

各方法的结果如图所示。

R 2是决定系数,表示模型可以解释的总变化百分比。因此,这个简单的线性回归模型可以解释高达92%的黄金价格总变化。

对比其它方法可以看到,线性回归模型的性能优于其它更为复杂的模型。

如何利用训练好的预测模型?

利用该模型,我们可以分析货币供应量、GDP、美元指数等因素对黄金价格的影响,从而预测黄金价格。

由于各国政府未抵消全球封锁的影响和信贷市场的担忧情绪将持续印钞,货币供应量与GDP的比率在短期和长期都将增加。

不过,美元指数可能会因避险需求而出现一定程度的走强。当市场出现抛售时,对美元等避险资产的需求增加,美元走强。

综合这些因素,预计黄金价格在短期内将保持相当大的波动,因为这两个预测因素可以相互抵消。不过,从长期来看,相信期待已久的牛市行情将卷土重来。

作者:Alex Kim

https://github.com/ayh9kim/Commodity/blob/master/Gold/Gold%20Price%20Model%20-%20Version%201.0.ipynb

deephub翻译组 oliver lee