1.策略的收紧与放松

策略放松:命中率方法

假设我们有200条策略,这些策略将我们的客户包围起来,某一客户击穿任意策略,既做拒绝处理。

注:数据经过处理,请勿对号入座

如果我现在需要放开策略,那么就选择有唯一命中率的策略分阶段分 批次的放开,观察效果,或者首先把客户分成A,B,C三类,A类最好,那么对于A类客群,开放策略可以大胆一点。

策略收紧:决策树法

最好过拟合,因为我们需要利用决策树的剪枝策略来剪掉一部分逾期的人,一般也就1%-3%的人数,,假设当我们目标是将逾期率降低到3.5%,那么收紧政策到同盾分为止,到这里我们剪掉了3%的客户,注意,收紧与放松需要同步进行,也就是再这一点我们收紧策略导致多拒绝了3%的客户,那么就需要再其他策略有所放松,弥补回3%的客户损失所以又涉及到模型放松的问题。

2.vintage 方法:

针对不同时期的客户,分别跟踪,按照MOB长短进行同步对比从而了解不同时期的客户质量,如果某一期数据差,那么因及时分析查找原因,以便及时反映,做出应对,列如:

我们可以到最终逾期率都再降低,证明资产质量正在不断提升,其中2018年5月的客户最终逾期下降明显,说明该阶段风控策略效果显著,

再9个月以后,账户逾期率开始稳定,说明账户成熟期是9个月。

3.滚动率

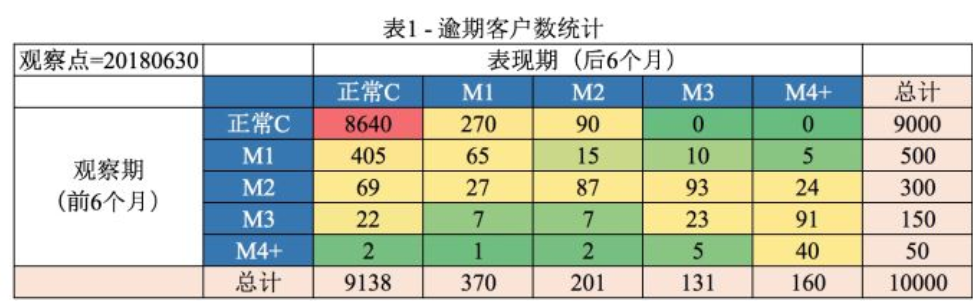

选定某一时间点,观察这之前客户的最坏表现情况,一般半年,然后再观察之后半年中,客户向最坏的情况发展的比率变化,列如:

我们可以看到,正常的客户中未来半年又270个客户发展成了m1,90个客户发展成了m2,总占比4%。

m1客户中未来半年405个恢复正常状态,65个保持m1状态,30个客户会持续恶化,分别占比81%,13%,6%以此类推。

同时我们可以看见m4+的客户又40个保持M4+状态,占比80%

因此我们可以定义,坏客户=逾期超过90天的m4+客户

4.结合vintage与滚动率,我们可以定义目标变量Y。

比如,我们已经通过滚动率定义了坏客户是m4+的客户,结合vintage方法我们能抓住尽可能多的坏客户,如图:

因此我么们对坏客户的定义为:

Bad = 账户经过9期表现期后,逾期状态为M4+(逾期超过90天)。此时 。

Good = 经过9期表现期,但未达到M4+逾期状态。此时 。

Intermediate = 未进入9期表现期,账户还未成熟,无法定义好坏,也就是不定样本。

4.迁移率:

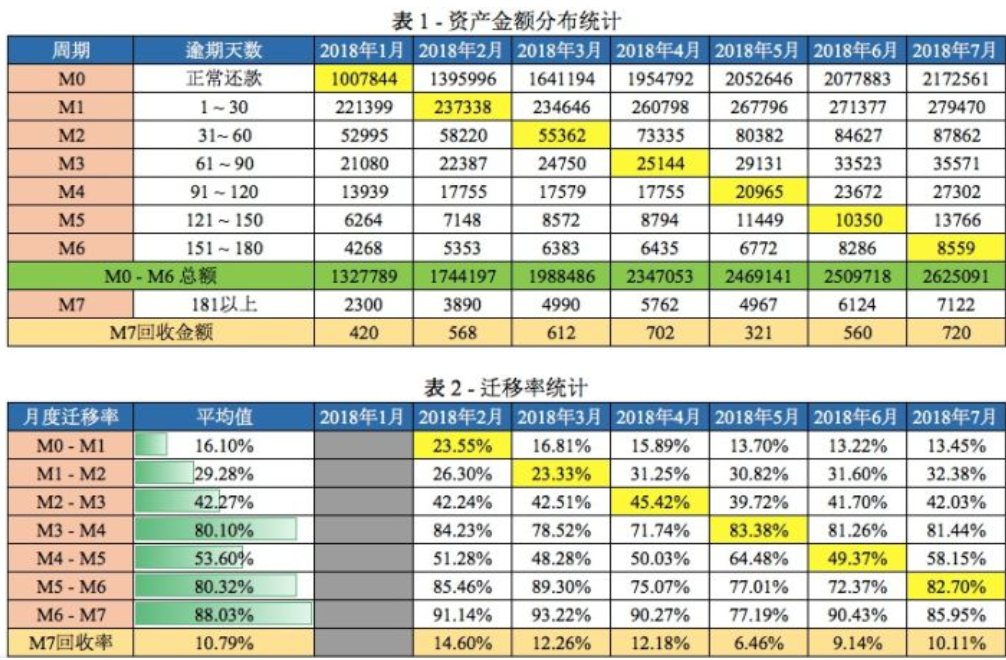

表示客户从某一阶段转变到另一阶段的占比,如;m0-m1的占比,通过迁移率我们可以直观的观察同客户借款账户的整个生命周期的衍变情况,横切的,如:

定义:

毛坏账损失率 =![[公式]](https://www.zhihu.com/equation?tex=%28M0-M1%29+%5Ctimes+%28M1-M2%29+%5Ctimes+...+%5Ctimes+%28M6+-+M7%29)

净坏账损失率 = 毛坏账损失率 - 不良资产外卖回收率

在本案例中,正常M0资产对应的毛坏账损失率为:

由于M7不良资产的平均回收率为 ,则可计算净坏账损失率为:

同理,可以计算正常资产到不同逾期状态资产的毛损失率和净损失率如下:

注:参考连接:https://zhuanlan.zhihu.com/p/81027037/ 作者:求是汪在路上

5.入催率

它指的是在某一个还款日,客户从M0变成M1的比例。比如说,今天,有N个M0客户到了还款日,里面有M个客户按时还款了,那么今天的入催率就是(N-M)/N。

6.FPD

FPD是指首期逾期率,是说在某一个还款日,仅第一期到期的客户中有多少没有按时还款。与入催率的差别在于,入催率包含了第一期、第二期、第三期等等所有到期的M0。FPD一般用来做反欺诈,因为欺诈用户他第一期是根本不会还款的