做期权的朋友请看过来!当前与掘金量化合作的特定券商已经能够支持期权数据和交易接口啦~如需开展期权量化,请联系我了解更多详情。

本期我们将和大家分享一个策略,介绍如何利用期权进行自动化套利。

期现套利是指某种期货合约,当期货市场与现货市场在价格上出现差距,从而利用两个市场的价差,低买高卖而获利。

但一手期货的价格往往很贵,以上证50股指期货为例:

当前一手IH2205是2800点左右,合约乘数是每点300元,一手市值就等于2800*300,高达84万元,交易所保证金是12%,一手保证金就等于84万元*0.12%=10.08万元。

可见,股指期货的资金要求高,资金的利用率较低。

相比之下,期权就很有优势了。如果是买方,只有权利没有义务,只需支付一笔权利金,完全不需要缴纳保证金;如果是卖方,获得了买方的权利金,有义务但没有权利,需要缴纳保证金。保证金的计算较为复杂,以经验来看除了深度实值期权,一般保证金在1W以下。

如此,用期权代替股指期货进行交易的门槛相对更低,资金利用率更高。

但由于当下现货ETF的融券卖出是相对比较困难的,所以我们分享的策略主要以持有现货多头,以期权合成期货空头的形式进行套利。

那么,如何用期权合成期货空头呢?答:买入一份看跌期权,同时卖出一份看涨期权。

策略思路如下:

1.遍历所有执行价下的期权,构建期货空头,计算空头组合价值;

2.计算套利空间,寻找期货空头组合与现货多头间价差最大的组合;

3.交易:做多现货(买入10000份ETF),做空期货(买入1张看跌期权,卖出1张看涨期权);

4.当出现更大差值时,主动更新持仓;当组合价差减小至0以下时,或期权到期日当日,平仓离场。

注:套利空间的计算需要将交易手续费考虑在内。

· 期权的手续费:price×volume * multiplier * backtest_commission_ratio + volume * backtest_commission_unit,

· ETF的手续费:price*volume*backtest_commission_ratio,其中price为成交价,volume为成交量,multiplier为期权合约乘数,backtest_commission_ratio为回测佣金比例,backtest_commission_unit为回测固定⼿续费(元/张)。默认佣金比例为0.0001,固定手续费(元/张)为1。

策略参数设置:

-

初始资金:10万

-

回测品种:上证50ETF(510050)及其期权合约

-

回测区间:2020年01月01日—2022年05月10日

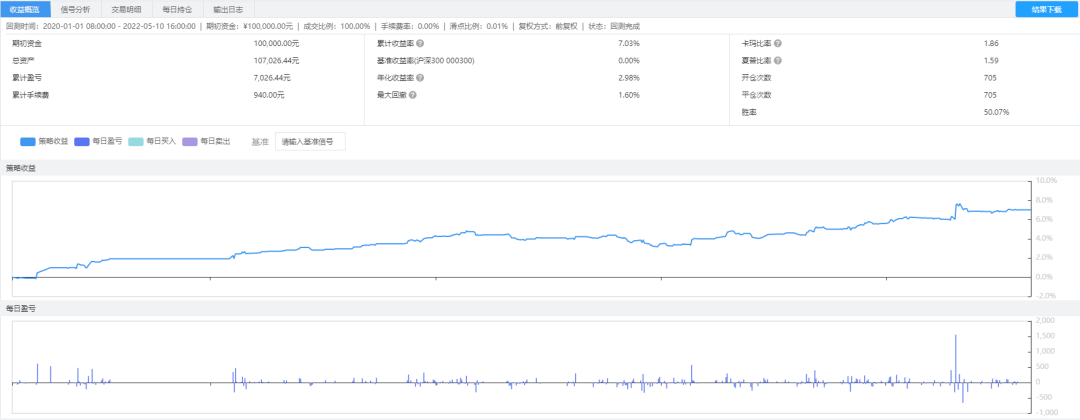

回测结果如下所示:

根据回测结果,我们能看到在2020年初至2022年05月10日,策略的年化收益率为2.98%,最大回撤为1.60%,夏普比率1.59,胜率50.07%,交易次数为705次。从策略表现来看,策略波动小,净值曲线稳定上升。

需要注意的是,本策略用的是日频数据,理论上用在分钟频等高频数据上能更及时地捕获价差;同时佣金和手续费的设定也比较简洁,感兴趣的朋友可以进一步调整参数,优化策略。

策略源码已分享至掘金量化社区,有需要的可以通过下方链接前往自取。

传送门:https://bbs.myquant.cn/thread/3291

声明:本内容由掘金量化原创,仅供学习、交流、演示之用,不构成任何投资建议!