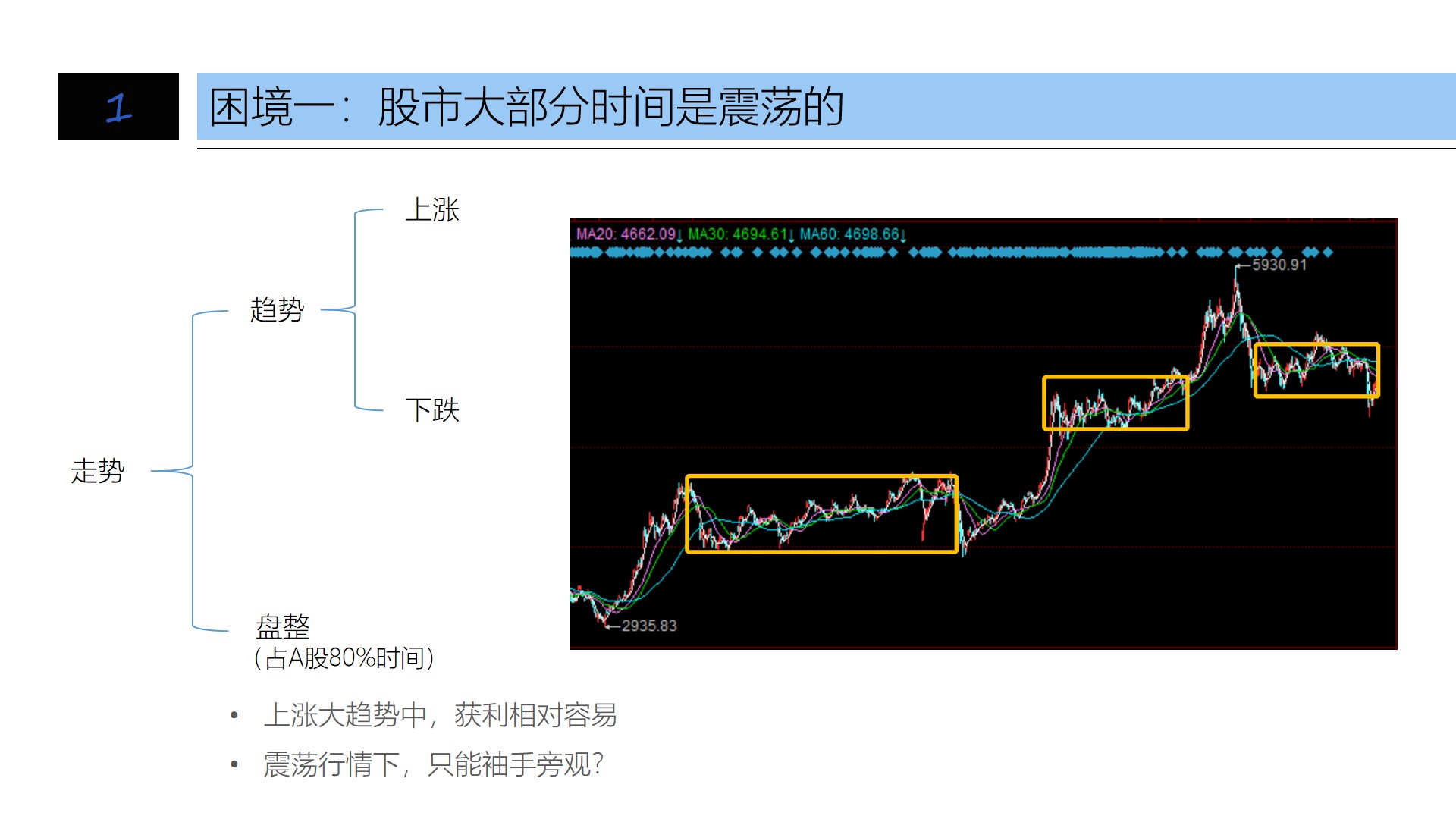

想必大家在炒股的过程中都会遇到以下三个问题,第一个是股市大部分时间都是震荡的。

我们都知道,A股市场由于自身的特点,用通俗的话讲就是牛市来的比较快,熊市走的相对比较慢,盘整的时间占大多数,统计数字表明震荡的行情大概占A股市场80%的时间,

对于我们普通投资者而言呢,其实在大盘上涨期间,也就是牛市期间获取收益比较容易,

但是在这种震荡的行情,假如没有一个有效的策略,我们只能袖手旁观,很难去获取盈利。

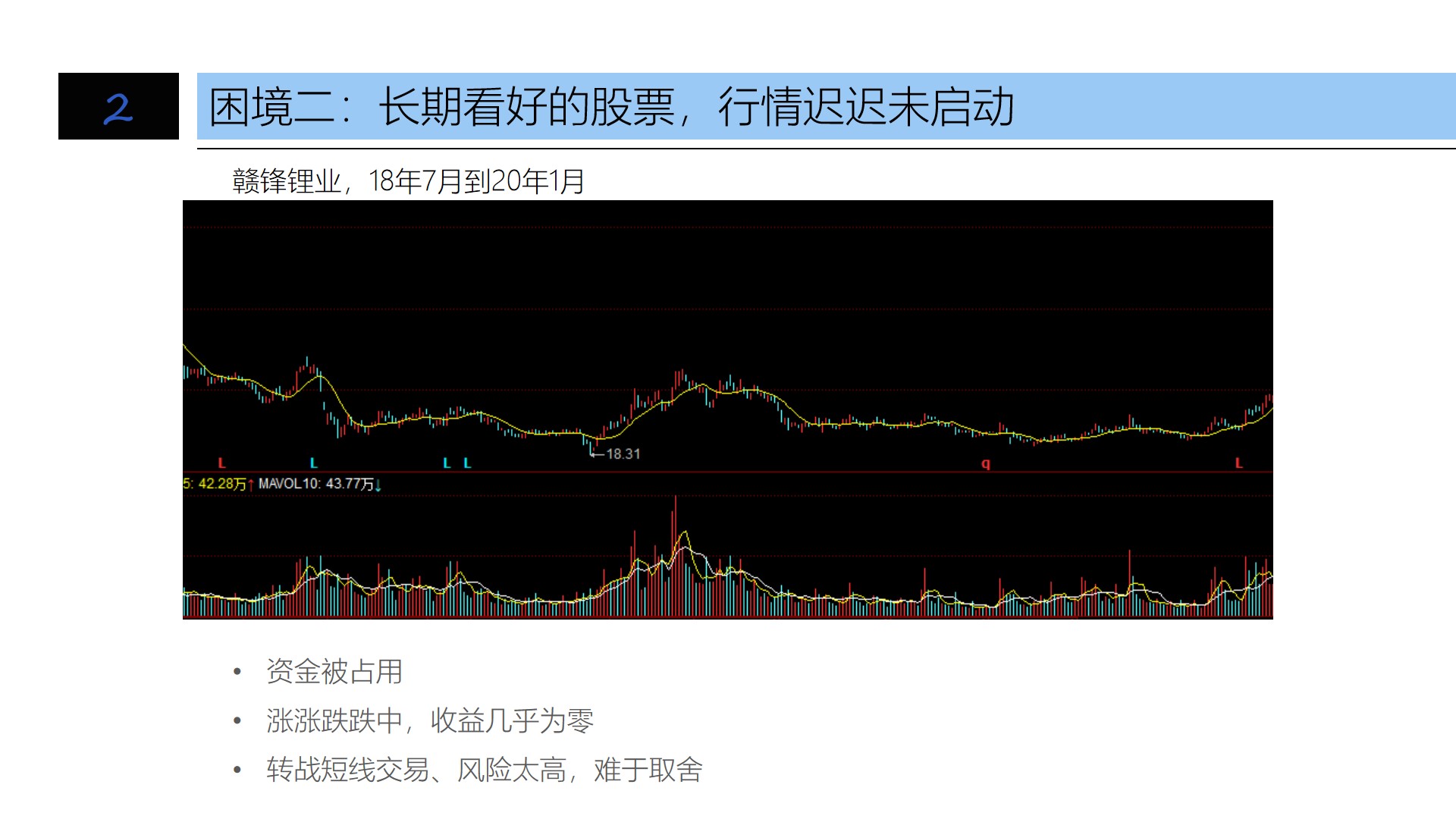

第二个问题是,当我们买入了一个长期看好的股票,但是最后发现这个股票行情迟迟没有启动,然后股价一直没有上涨,这时候,我们大多数投资的资金都被占用,

股价一直涨涨跌跌。我们收益基本上为零。

在没有有效的交易策略应对前提下,

我们又不敢贸然去转战短线交易,因为短线交易风险相对比较高,然后就比较难以取舍。

第三个问题是,当我们看错一只股票,股票持续下跌,最后被套牢。

这个时候怎么办呢。对于大多数普通投资者而言。可能由于自身的局限性,

比如说我们的交易规则不够明确,侥幸和贪婪心理。股票上涨期间没有能够及时去止赢。然后股票下跌期间,却又不敢承认自己投资的失败,不忍割肉止损。这样就会导致股票被套劳,

然后自暴自弃所幸把这种股票从自选股里删除,眼不见心不烦。

对于这三类问题,我们在思考如何应对的同时,可以退而求其次去思考一个本质的问题,

就是股市中,我们的利润是怎么产生的?其实答案很简单,就是高抛低吸,也就是说,

我们买入的价格相对比较低,卖出的价格相对比较高,这样就产生利润。这就是股市获利的本质。那最理想的情况,其实是买在价格最低的位置,然后卖在价格最高的位置。但是,这只能是一个理想状态,没有人能够做到。现实一点的策略是我们可以在价格相对的一个低点买进去,然后在价格相对高点卖出。有没有这个本质问题现实一点的策略呢?

就是我们今天要讲的网格交易策略,它的基本原理,就是我们提前做好一个比较明确、定义比较比较严格的交易计划,在股票下跌的时候,分批买入。在股票上涨的时候,分批卖出,以这种网格交易的方法或者明确的交易规则,去捕捉价格上下波动带来的价差收益。

网格交易主要的应用场景是震荡的行情。

网格交易的作用,正好解决了以上三个问题。第一,它可以对于我们被套的股票,逐步减少亏损,最后甚至扭亏为盈。第二,对于我们长期看好的股票,迟迟没有启动行情的,我们可以用网格交易,去减少持仓成本,最终等这个行情启动后,获取比较大的盈利。

第三,

对于想做短线交易的投资者朋友。在震荡的行情中间,用这种比较严格定义的网格交易策略去做短线交易,可以有效的帮助我们去捕捉价格波动带来的投资机会,从而去获利。

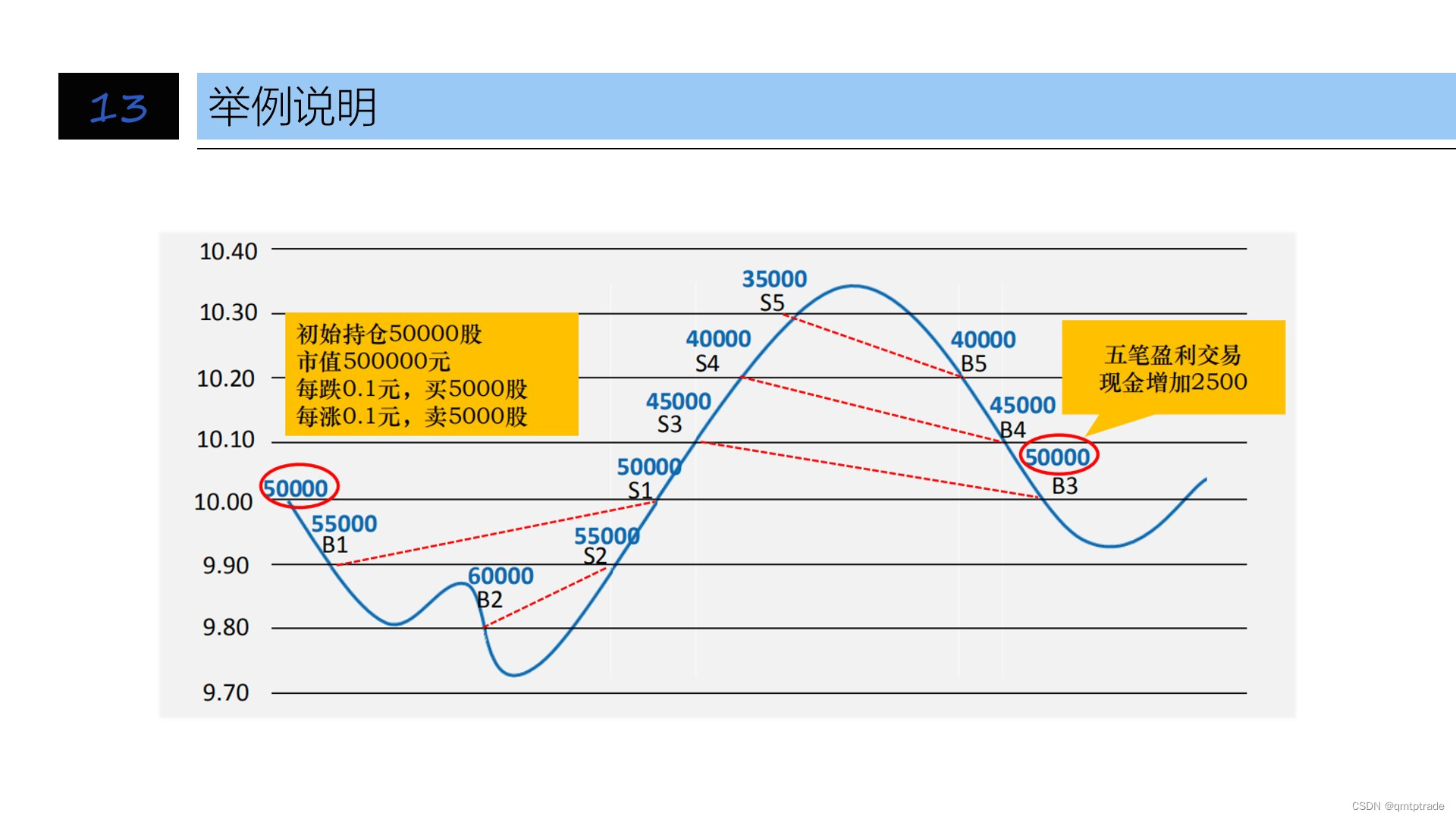

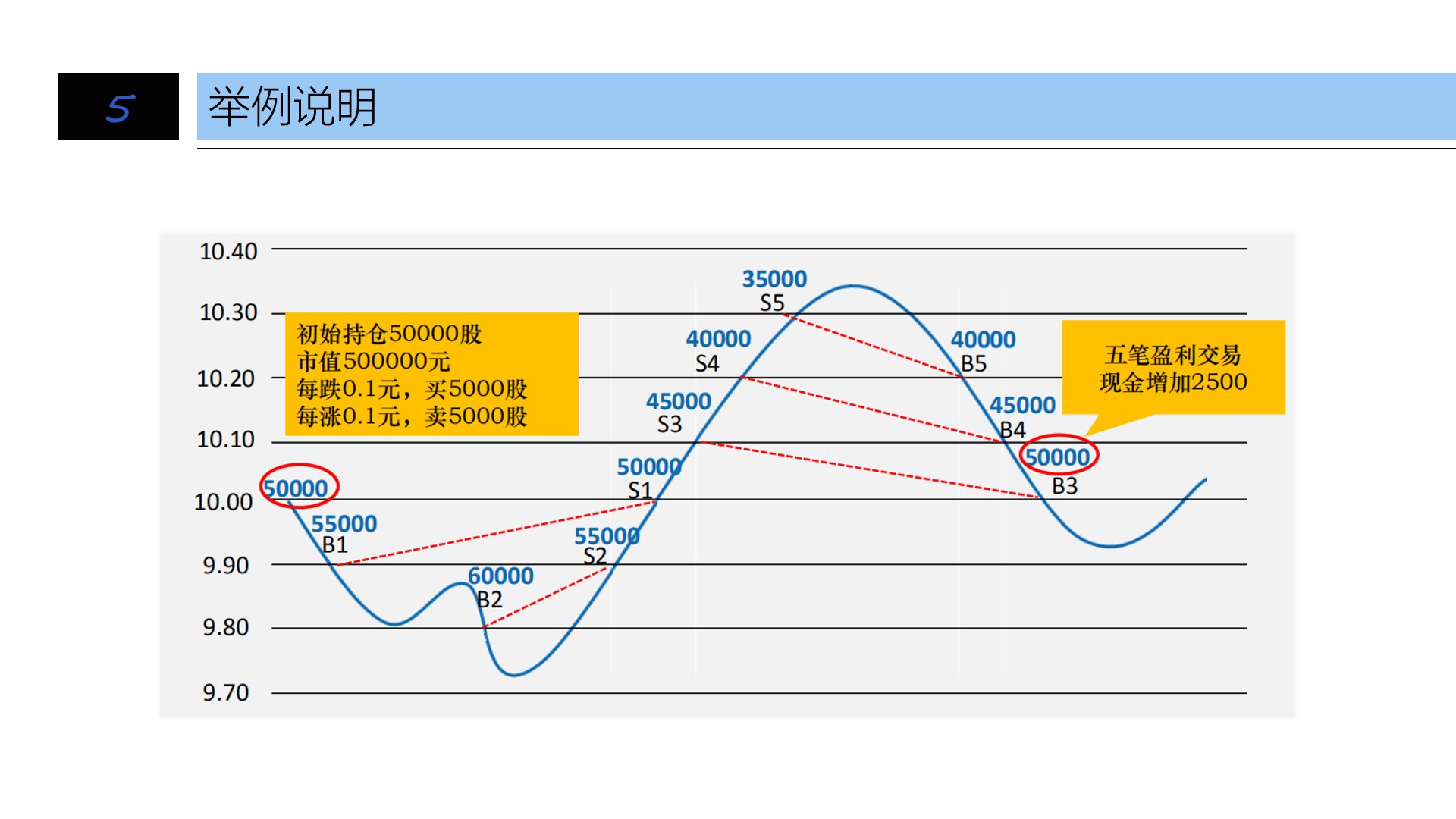

我们结合一个具体的例子来看一下。假设我们在股票价格为10元的时候持有一只股票,或者说10元建仓买进5万股股票,然后,随着行情的波动,我们制定了一个严格的网络交易计划。这个计划是当价格每跌0.1元,买进5000股,每涨0.1元,卖出5000股,我们来看一下,随着后续行情的变化会产生怎么样的交易过程,首先,当股票价格第一次跌到9.9元的时候,我们第一次买进5000股,这个时候总的持仓达到了55000股,然后,股票价格进一步下跌,来到9.8元,也就是B2。

这个时候,按照计划,再次买入5000股,持仓来到了6万股。之后随着股票价格反弹,大家可以看一下它的价格先后来到9.9元、10元。最后,跑到10.3元,这个时候按照交易计划,就得进行连续的卖出。每次卖出5000股,所以他的持仓最终来到了35000股。

之后股票的价格再次发生了下跌,跌到了10元,这样一段时间之后,价格有涨有跌,最后重新回到了10元。我们又按照原有交易计划进行了连续三次买入。

回顾整个交易过程,其实我们持仓没有发生变化。我们初始持仓5万股,最终的持仓还是5万股,在这样一个波动的一个行情中,我们使用网格交易,产生了五次买入交易。还有五次卖出交易,也就是五对买卖。抛开手续费,粗略的去估算这五对买卖交易,最终产生的盈利,是0.1乘以5000乘以5,等于2500元。我们也可以说网格交易的方法使我们盈利了2500元,或者使我们的持仓,比如50000股的持仓成本降低了2500元。

了解了网格交易的基本原理后。接下来我们一起来看一下,具体策略开发层面,

网格交易还需要考虑哪些因素?刚才的例子其实使用的是我们最常见的网格交易方法。

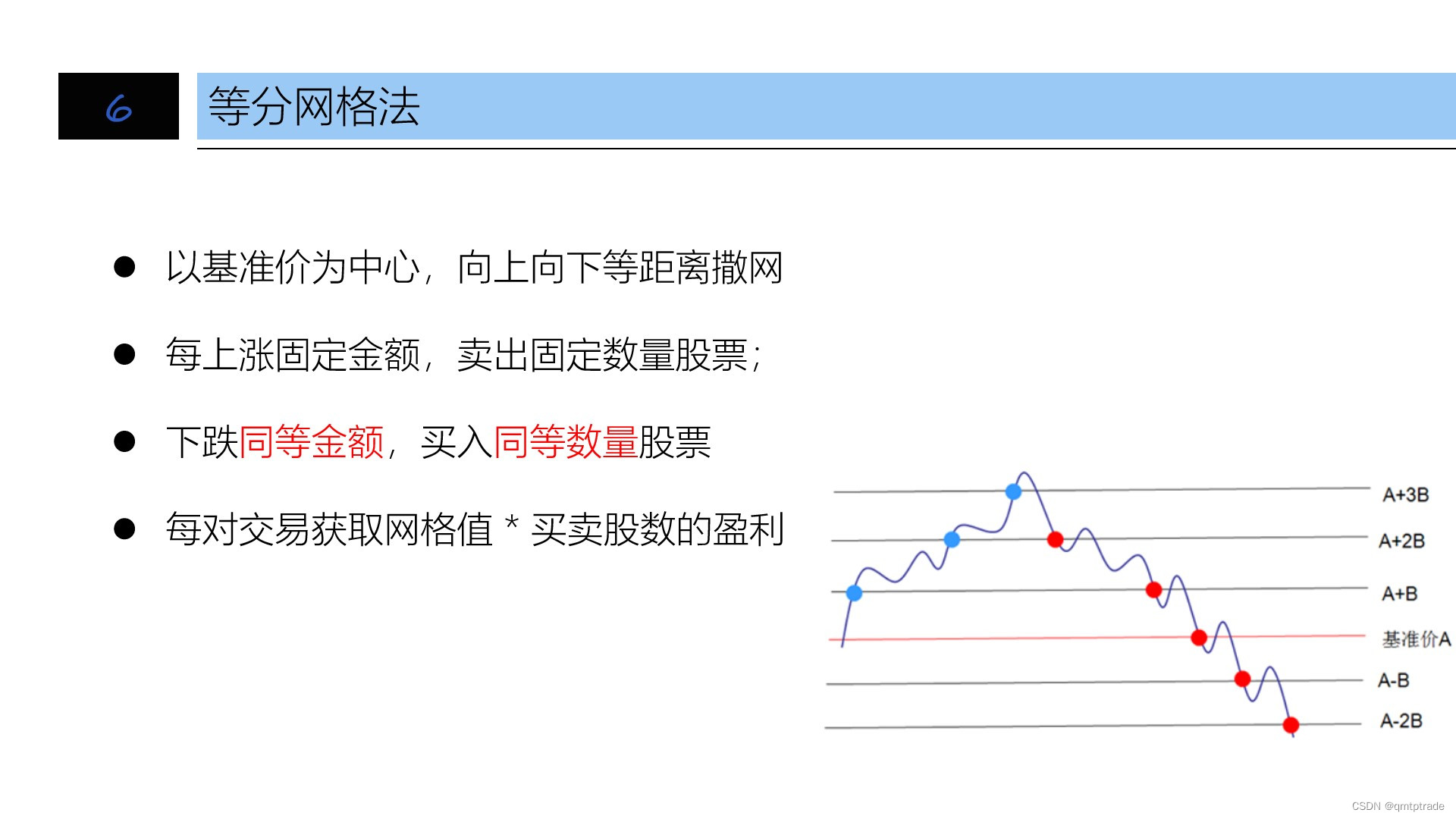

叫等分网格交易法。所谓的等分网格交易法,就是以基准价为中心。往上往下等距离撒网,每上涨固定金额,卖出固定数量股票。每下跌同等金额,买入同等数量的股票。这样的一种网格交易,

就称为等分网格。等分网格,除掉交易费率,每一对买卖交易,获得网格值乘以买卖股数的盈利。

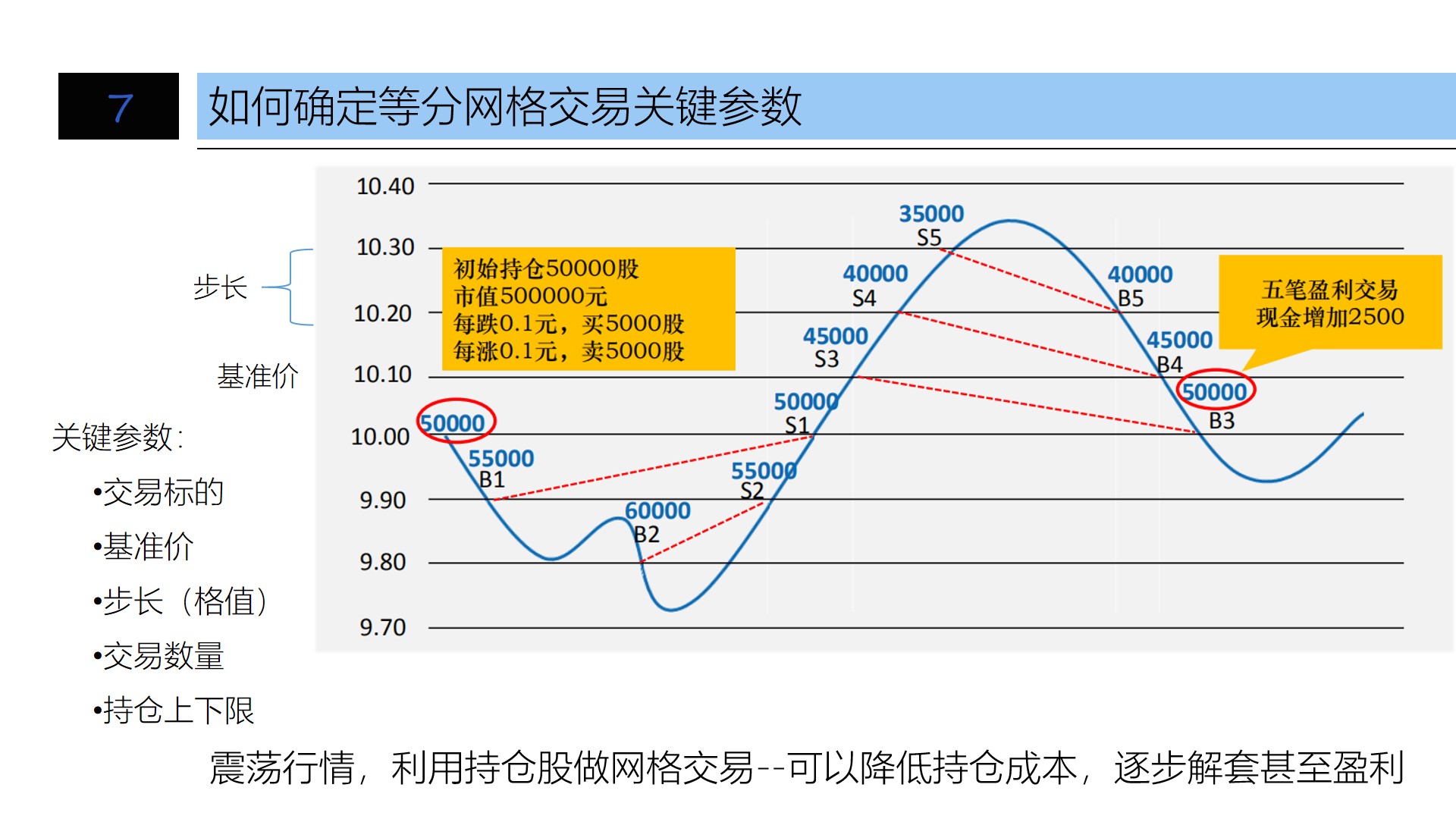

经过前面的例子介绍,大家可以发现,其实在进行具体的策略开发之前,需要确定五个参数,第一个,就是要确定交易标的,也就是要交易的股票。

什么样的股票适合去做网络交易,或者说我现在持有的底仓。什么时间适合进行网格交易,这是需要考虑的第一个因素。

第二、上一个例子中也讲到我们以10元为基准价进行网格交易,那这样一个基准价应该怎么选择,怎么设置,或者说我没有底仓的时候,我该怎么样去进行建仓。

第三、在我们刚才的网络交易的例子中,大家可以发现,我把价格上涨1元或者下跌0.1元,然后进行买卖。这个0.1元,就叫做网格的格值,或者叫步长,那这样一个步长该如何设置呢?

第四、是我们每一次交易的数量,刚才的例子是5000股;第五,可能细心的朋友会发现。我们网格交易的策略还是有一定潜在的风险,就是当股票出现极端行情的时候,比如连续上涨或连续下跌,我们该怎么操作,连续下跌的时候,每跌一个格值我们就买,最后把所有的资金都买进去了。这样显然是对交易来讲是不利的。当股票行情上升的时候,连续卖出,有可能把底仓给卖飞了,这样我们就不能继续获取股票价格上涨带来的盈利机会,所以网格交易策略要应对这种情况,有对应的一个参数,叫做持仓上下限的设置。

简单来说,就是当股票价格下跌,我们连续买了几次达到我的持仓上限的时候,就不再买入。当股票价格连续上涨,我们连续卖出几次之后达到持仓下限。就不再持续卖出。

具体来说。第一,对于股票的选择,就是使用什么样的股票进行网格交易策略。主要考虑的因素有四点。一,最好是近期市场,或者说个股,属于震荡行情。

我们可以从市场,或者股票过去一个月,或者过去两周的表现。来粗略的参考,最好这个时候处于震荡行情,因为网络交易,最适合的就是震荡行情。第二,我们选择的的股票,它的波动率尽量大一点,然后处于震荡市场,是我们进行网格交易最好的条件。

其次,我们进行网格交易的时候,当我们没有底仓,我们尝试先去建仓,然后再进行网格交易,这个时候对股票的选择要额外注意。我们最好选择绩效好、长期看好的股票,这样股票的投资风险从一定程度上能得到控制。

市场里有一个投资品种,叫做指数基金,比如50ETF,这样的指数基金,它对应于一篮子股票。指数基金其实有助于分散个股的风险。另外,ETF交易的费率相对比较低,拿ETF去做网格交易是比较适合的品种。

第二个参数。是基准价的选择。做网络交易可能有两类人。第一类,是已经持有股票底仓,然后持有的股票行情在最近一段时间波动比较明显,属于震荡的市场,我们用持仓的股票去做网络交易,它的基准价。通常我们的选择都是最新价。当我们没有持仓的时候,我们尝试去买入建仓一个股票,去进行网格交易,这个时候我们可以去参照这个股票过去一段时间的表现,比如过去30天最高价、最低价的平均值作为我们买入股票建仓价格的参考。尽量避免高位价格,价格在高位的时候去建仓,这是我们网格交易里面比较不利的一个因素,也需要大家的注意。

第三个方面就是网格交易的步长,还有每笔交易数量。通常会有五种选择。第一种,我们可以根据一些使用惯例,去进行设置,网格交易,有1/10,或者2/20的原则。什么意思呢?就是指我们在设置步长的时候,可以把基准价的1%或者2%设为步长。然后把持仓或者底仓的10%或者20%作为每一笔的交易数量。

举个例子,基准价为10元,然后持仓有50000股。进行网格交易按照1/10或者2/20的原则,就可以设置步长为0.1元或者0.2元。然后每笔交易的数量为5000股或者10000股。

第二种,我们可以根据历史的行情,比如说过去30天。股票最高价还有最低价去确定网络交易的区间,正常情况下,我们根据历史价格作为参考,股票大概率未来一段时间还在这一区间内震荡。

第三种,根据过去十天的平均波幅,或者真实波幅ATR,以及网格的数量,去确定步长,比如网格数量为10,则步长为ART / 10。

除了考虑网格交易的步长以及每次交易的数量,我们还需保证每次交易的收益要大于成本,这样做网格交易才会有意义。另外我们还可以根据网格的数量,以及每次交易的数量来计算持仓的上下限。

接下来,我们给大家分享一个具体的网格交易策略的整体思路。首先,第一步,选择交易品种,就像之前介绍的那样,选择一个ETF,这里我们选择沪深300ETF,代码是510300。

第二步,建仓,刚才我们也讲过,对于网格交易,如果用新建仓的股票去进行网格交易的话,希望能有一个好的建仓位置,这样对于做网格交易是有利的。因此这里使用了一个简单的均线多头排列策略去开仓。当行情满足均线多头排列的时候,买入。初始买入60%的资金,因为一会要进行网格交易,因此我们预留了40%,保证后续有足够的资金去进行网格交易。然后开仓的价格作为网格交易的基准价。

第三步,步长的选择,我们以基准价的1%为步长,熟悉指数基金的朋友可能会了解,沪深300ETF的波动范围相对来讲会小一点,然后,所以我们选择1%为步长。当然,步长的数值在后续策略可能会调整,或者针对不同的交易品种,这个参数也都可以去改变。

第四步,交易数量的选择,我们拿建仓数量的10%作为每笔网格交易的数量。我们设定网格数目为10,也就是围绕基准价上下各五个网格,超过网格线范围以外,也就是上下五个网格线之外,就不做网格交易。也是作为持仓上下限的一个限制条件。

接下来我们具体来看一下最终的网格交易策略。也是我们接下来写量化交易策略的思想。首先根据基准价,在刚才讲的策略里就是开仓的价格,

还有1%的步长去计算上下五个网格线的价格。

拿刚才讲的例子,基准价是10,然后步长是1%,则往上的网格线价格为10.1,10.2,10.3,10.4,10.5。然后往下按同样的方法计算。

第二步,我们计算每个价格区间,网格策略应该有的持仓数量。我们举例说明。大家可以看到当价格处于10-9.9元的时候,初始的持仓是50000股,当股票下跌的时候,比如下跌到9.95的时候,因为没有跌破网格线,因此不会买卖,持仓数量是不变的,还是5万股。

然后,但是当价格跌到9.9到9.8这个区间的时候,目标仓位应该是5万股加上买入的5000股,目标仓位应该是55000股。这里还有跟大家额外说明的是,相同的价格区间,价格上升和下降,目标仓位是不同的。什么意思呢?大家可以看一下,当价格在10到10.1元,上涨的时候,还没有突破10.1元,那目标持仓其实还是5万股。但假设价格从B4价格降到B3,还没有突破B3的时候,大家从图中可以按到,目标仓位是45000股,

就是价格下降需要买入的时候,目标持仓比价格上涨应该进行卖出的时候,少了一次交易的数量,这里是5000股。这里大家需要注意。

当我们计算好每一个价格区间里面,上涨情况和下跌情况对应的目标持仓后。接下来,我们就获取当前持仓,然后去计算相对于目标持仓,应该进行的调仓数量。

然后第四步,去判断这个调仓数量是否大于0,大于0其实就是触发了网格交易条件,然后对应的进行相应的买卖操作,买入或者卖出调仓。总体而言,策略的思路就是这样,随着行情数据的更新,获取股价在哪个区间,判断价格上涨还是下跌,获取底仓,计算需要调仓的数量,然后进行实际的买卖操作,这是一个循环的过程。