转载自《建立你的资产组合》

之前在讲大类资产的时候,跟大家讲过,可以在资产组合中加入黄金,起到避险的作用。避险资产,并不等于没有风险,而是指当出现政治、经济等冲击事件的时候,人们会对股票等风险资产失去信心,大举抛售,同时买入黄金。结果就是,在风险资产下跌的时候,黄金等避险资产会出现上涨,从而对冲掉部分下跌的损失,起到避险的目的。

我在文字版里放了一张近50年来黄金价格的走势图,截至日期是至2018年3月10日,在这50年间,黄金价格的年化增长率是7.52%,总体是增长趋势,但是中间也有过相当大的波动。

图1 近50年黄金价格走势

配置避险资产能带来两点好处:一是降低组合的波动率,因为在风险事件中,黄金和风险资产表现出负相关性,所以能起到很好的分散作用;二是能够增强心理承受力,当组合的波定性下降后,投资的体验会变得更好,让我们更容易坚持科学的投资纪律,减少情绪的负面影响。

实际上第二点也就是心理支持这方面的好处,经常被大家忽略,但是其实心理建设是投资中非常重要的一部分。我们会看到有的人短期亏了钱,就变得懊悔和焦虑,想急着赶快把钱赚回来,于是就投入资金买更多,承担更大的风险,最后亏得更多,这就是在情绪失控下不理智决策的后果。

那黄金为什么能避险呢?因为它天然具备货币属性。

一种数量稀少、易提炼、易分割、易保存、易识别、耐腐蚀的物质,很自然就成为了货币最好的原材料。试想一下,如果黄金随处可见,或是容易在空气中氧化变质,要么长得和石头一样区分不出来,那它就不可能值钱,更不可能作为一种货币。

在古代,人们使用黄金去恒定货物的经济价值,渐渐的,黄金就承担了货币的社会职责,于是,拥有黄金就拥有了财富,成为了国际共识。如今,黄金作为各国外汇储备的一种,它的背后并没有任何一个国家的主权做支撑,全靠世界人民在历史长河中建立的共同认知。但有一种货币在全球货币的中心地位,却是借助了黄金的力量。

这个是近代的事情了,美国凭借二战后拥有全球远超半数的黄金储备和强大军事实力,确立了大国地位,1944年的布雷顿森林货币体系,明确美元与黄金挂钩,规定一盎司的黄金价格为35美元,这里注意一点,我们使用比较多的盎司单位,1盎司等于28.3495克,但用在黄金上的这个金盎司,是31.1034768克,换算时要注意。明确了黄金与美元的固定价格后,美国允许各国政府或中央银行按照这个价格用美元向美国兑换黄金。正是这个制度安排,让美元的认可度直线提升,美元一下子站到了国际货币体系的中心,成为了国际贸易和全球各国的主要外汇储备货币。

这个货币体系在当时对于国际金融市场的稳定和战后的经全球济复苏起到了一定的作用。但本身的缺陷也很明显,美国在布雷顿森林货币体系中,承担了维持黄金和美元平价的责任,如果人们对美元充分信任,相比黄金更愿意选择美元时,这种平价是可以维持的;可一旦其他国家对美元产生信任危机,所有人都想把手上的美元换回黄金时,这种平价就难以维持,虽然美国在战后最高时拥有了超过全球70%的黄金,但毕竟印美元的速度比挖金子的速度要快得多,美国建立这个货币体系时,并没有真的想消耗自己的黄金储备。

于是,进入70年代后,伴随美国出现的经济危机等原因,在1971年,这个体系就被瓦解了,但美元在全球货币中的核心地位,一直延续到今天。

正是因为美元与黄金这段曾经的历史,黄金依然以美元计价,它俩的价格走势也呈现出反向的关系。美元成为了美国经济的晴雨表,黄金也就成了危机的代言人,通常情况下,美国经济越差,黄金价格涨得越欢。

图2 近50年黄金价格走势

我们从刚才说过的近50年黄金价格的变化也可以看出来,在这50年里,黄金出现过三次集中的上涨,第一次是1971年,布雷顿森林体系瓦解,黄金不再与美元挂钩,价格暴涨;第二次是1980年左右,那时候苏联入侵阿富汗,美国陷入了超过10%的高通胀,欧洲各国财政问题此起彼伏,黄金再次成为避风港;第三次就是2000年起,自1998年金融危机后,2001年美国又遭受到恐怖袭击,之后是2008年的次贷危机,全球接连陷入悲观预期,对避险的需求空前高涨,黄金则掀起了一大波连续上涨。这些波动,充分说明了黄金的避险属性。

大概了解了黄金的投资逻辑后,给大家介绍一下适合个人投资者直接投资黄金的几种渠道:

第一种,最简单粗暴的,买根金条压箱底。

金条的购买途径很多,金店、银行等销售渠道都能买到,购买时注意一定要是万足金,也就是99.99%的纯度。你的购买成本由三部分组成:金价、加工费、销售渠道的利润。

通常来说,销售渠道并不会把加工费和利润帮你区分开来。我之所以把它们区分开,主要是为了跟大伙说明一点,就是如果你买黄金是为了投资的话,建议选择加工成本最低的浇铸类工艺(长的比较简陋),羊毛出在羊身上,那些看起来工艺更精致的金条,每一克的加工费也都会算到你的购买成本里。

买实物金条储存虽然不那么方便,但是也有两点优势:一是金条不实名,传家时没有成本;二是做为全球的硬通货,出现危机时可以带上跑。

第二种,稍微复杂一点的,你可以买了黄金存在银行里,叫做黄金积存业务。

这项业务各大银行都会有,在网银上就可以操作,优点也有两个,一个解决了存放安全性的问题,如果你担心自己买金条存放不够安全,你可以通过这项业务,在你的账户买入黄金,就相当于存在银行里,等你需要实物时,再去银行提取;第二是降低了购买起点,纯度在99.99%的金条少说也得20克一根,而积存业务的购买起点只有1克,你可以一个月买5克,一年就攒够60克,年底正好够换三根金条,一定程度上帮助你分期储蓄了。

以上这两种,都是属于实物类投资。下面再给大家介绍的,是交易类的投资。交易类投资相比实物来说,最大的特点就是可以双向投资,既可以做多(上涨时赚钱),也可以做空(下跌时赚钱)。

交易类的投资渠道一共有两大类 :

第一大类是不带杠杆的纸黄金,购买渠道是银行,可以在网上银行操作。

这项业务在银行又被称作帐户贵金属,由各家银行独立报价,无法跨平台交易,所以即使各家银行报价有一点差异,也不存在套利的机会。纸黄金优点不少,一是交易起点比较低,1克就可以买卖;二是除去每周末固定的结算时间,平常支持24小时交易,你可以通过银行的网银和掌银渠道随时操作;三是交易币种包括美元和人民币;四是可以买涨也可以买跌。一般交易的双边点差黄金是5毛,也就相当于每1克黄金的买卖交易成本是5毛钱,按黄金价格270元/克计算,换算成手续费率大约是千分之1.85。因为没有杠杆,纸黄金在交易类里属于风险比较好控制的,深受初学者的喜爱。相对于实物黄金,纸黄金的交易成本更便宜。

第二大类是以小搏大的保证金交易,交易品种有两个,一是上海期货交易所的黄金期货,二是上海黄金交易所的T+D业务。

先说上海期货交易所的黄金期货。上海期货交易所是目前中国最大的黄金期货交易市场,因为期货到期都需要交割,所以会有不同时间到期的很多个品种,我们称之为合约,大家交易最多的那个合约,我们称之为主力合约。上海期货中心的黄金一手是1000克,按金价270元/克估算,合约价值大概是27万,保证金比例大概是5%,所以交易一手需要13500元保证金,交易门槛相对高,而且涉及到主力合约换月等操作,对于新手来说可能有点麻烦。

再说上海黄金交易所的T+D业务。这项业务可以通过各大银行开户,下载一个指定的交易软件就可以操作了。上海黄金交易所是我国创新的一项黄金交易业务,与上海期货交易所的黄金期货相比,有两个明显的优势,一是不涉及主力合约的换月,客户购买和持有更简单;二是品种购买起点低,100克的迷你黄金T+D是目前最受欢迎的品种,按12%的保证金,270元/克计算,3240元的保证金就可以买卖100克黄金。需要注意的是,上海金交所T+D业务的报价是独立的,与银行纸黄金的报价会有差异,但波动方向基本是一致的。

这两种方式都是保证金交易,涉及到杠杆,所以仓位控制很重要,不然就会出现爆仓。举个例子,我们买了一手迷你T+D黄金,100克,目前的价格大概是270元/克,忽略万六的手续费,按12%保证金计算,我们需要3240元的保证金,假如我们的帐户上只有3500元,那么扣除3240元保证金后,可用资金就只剩下260元。如果黄金的价格下跌了2.6元,100克就损失了260元,可用资金就变为0了,这时我们需要补充保证金,如果我们没有补充,黄金价格又继续下跌,那么我们的黄金就会强制卖出,逐手平仓,可用资金变正,这种不是我们自愿的平仓操作,就是爆仓。

所以我们在做保证金交易的时候,一定要注意留有一定的可用资金呀,最少,已使用保证金与可用资金的比例也应该在7:3。

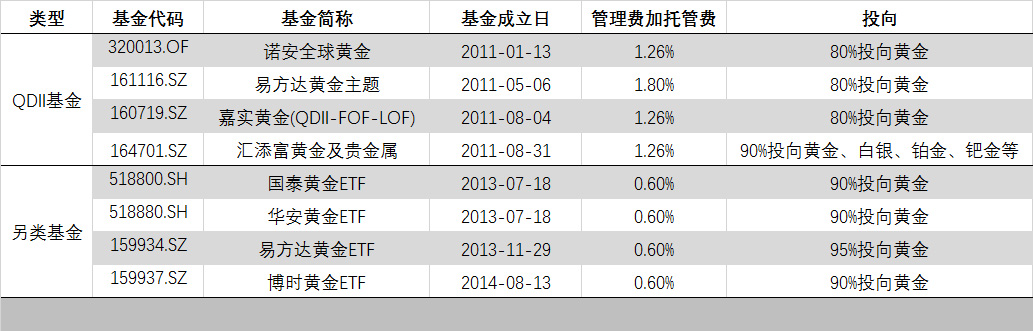

另外,如果你想通过购买基金在资产组合中增加黄金的配置,也有两类产品可以选择,一类是投向境外有实物黄金支持的QDII黄金ETF,还有一类是购买上海黄金交易所黄金现货合约的黄金ETF另类基金。

图3 投资黄金的各类基金

投资境外的QDII黄金基金现在有四只,诺安全球黄金、易方达黄金主题、嘉实黄金、汇添富黄金及贵金属,除了诺安全球黄金之外,其他三只都可以直接在二级市场交易,而诺安全球黄金只能够通过申购的方式获得,交易成本高一些。另外,汇添富这只产品从名字上就能看出来,它的投资方向更大一些,还包括了白银、铂金和钯金,但业绩比较基准也是伦敦金的收益率,而且从实际持仓来看,90%的资金也是投向了国际的黄金ETF。

这四只投资境外的QDII黄金的基金都是2011年成立的,而购买上海黄金交易所黄金合约的黄金ETF都是2013-2014年才成立的。在我们国内黄金ETF基金出现之前,投资者如果想通过基金投资黄金,就只有通过这四只QDII基金,但在国内的黄金ETF基金出现后,凭借投向明确、管理费低的优势,显然这些新的黄金另类基金就成为了比QDII基金更好的选择。

当然市场上也还有一些别有用心的声音,有人被营销QDII黄金基金时会听到这样的说法,“国内黄金ETF基金主要在上海金交所购买现货合约,存在交易风险。”这就是一种无稽之谈。自2002年成立以来,在国家在税收政策的扶持下,上海黄金交易所已经成为全球最大的黄金现货交易平台之一,也是中国唯一合法从事黄金现货交易的国家级市场。而且黄金作为一种美元计价的全球化商品,不管是通过上海黄金交易所买,还是通过QDII渠道买,在汇率上也不存在优劣之分。

所以,想通过基金投资黄金,当然选择费率便宜的另类基金更好。这四只黄金ETF基金都可以直接在二级市场上购买,管理费和托管费一样,唯一有些区别的是,易方达这只在合同中约定95%投向黄金,而其他3只约定是90%。

好啦,这节课我们就聊到这儿,在这节课里,我们一起:学习了黄金的避险功能和投资的方式,如果你希望在资产组合中加入一些避险资产,那么选择黄金就没错。买黄金的渠道各有各的特点,总体来说,如果买黄金是为了避险配置、长期持有,那么推荐采用没有杠杆的实物黄金、纸黄金、另类黄金ETF业务,如果是为了投机交易,那么推荐选择带有杠杆的黄金期货、黄金T+D业务。